Приложение N 2

к приказу Росреестра

от 4 марта 2022 г. N П/0072

ТРЕБОВАНИЯ

К ПОДГОТОВКЕ ДЕКЛАРАЦИИ ОБ ОБЪЕКТЕ НЕДВИЖИМОСТИ И СОСТАВ

СОДЕРЖАЩИХСЯ В НЕЙ СВЕДЕНИЙ

ТРЕБОВАНИЯ

К ПОДГОТОВКЕ ДЕКЛАРАЦИИ ОБ ОБЪЕКТЕ НЕДВИЖИМОСТИ И СОСТАВ

СОДЕРЖАЩИХСЯ В НЕЙ СВЕДЕНИЙ

1. В соответствии с частью 11 статьи 24 Федерального закона от 13 июля 2015 г. N 218-ФЗ «О государственной регистрации недвижимости» <1> (далее — Федеральный закон N 218-ФЗ) декларация об объекте недвижимости (далее — Декларация), за исключением случая, установленного частью 6.1 статьи 70 Федерального закона N 218-ФЗ <2>, составляется в случае, если законодательством Российской Федерации в отношении соответствующего объекта недвижимости не предусмотрены подготовка проектной документации здания, сооружения, объекта незавершенного строительства, проекта перепланировки и (или) выдача разрешения на строительство, разрешения на ввод здания, сооружения в эксплуатацию, акта приемочной комиссии, подтверждающего завершение перепланировки помещения. В отношении бесхозяйного объекта недвижимости допускается составление Декларации в случае отсутствия или утраты проектной документации такого объекта недвижимости.

———————————

<1> Собрание законодательства Российской Федерации, 2015, N 29, ст. 4344; 2021, N 18, ст. 3064.

<2> Собрание законодательства Российской Федерации, 2021, N 18, ст. 3064.

2. Составление и заверение Декларации осуществляется следующими лицами (далее — лицо, заполнившее Декларацию):

правообладателем объекта недвижимости или его представителем — в отношении здания, сооружения, помещения, машино-места или объекта незавершенного строительства (далее — объект недвижимости);

правообладателем зданий, сооружений, государственный кадастровый учет которых осуществлен в Едином государственном реестре недвижимости (далее — ЕГРН) и права на которые зарегистрированы в ЕГРН, или его представителем — в отношении единого недвижимого комплекса;

правообладателем земельного участка, на котором находятся здание, сооружение, объект незавершенного строительства, его представителем — в отношении созданных объектов недвижимости;

представителем органа местного самоуправления (уполномоченного органа исполнительной власти городов федерального значения Москвы, Санкт-Петербурга, Севастополя) — в отношении бесхозяйного объекта недвижимости, расположенного на территории муниципального образования;

участником общей долевой собственности — в отношении машино-места в случае, если до дня вступления в силу Федерального закона N 218-ФЗ <3> в Едином государственном реестре прав на недвижимое имущество и сделок с ним были зарегистрированы доли в праве общей собственности на помещения, здания или сооружения, предназначенные для размещения транспортных средств, при этом согласия иных участников долевой собственности не требуется при наличии соглашения всех сособственников или решения общего собрания, определяющего порядок пользования недвижимым имуществом, находящимся в общей долевой собственности. Копия указанного документа включается в состав приложения к Декларации;

———————————

<3> Собрание законодательства Российской Федерации, 2015, N 29, ст. 4344; 2022, N 1, ст. 62.

представителем органа государственной власти или органа местного самоуправления, осуществляющих полномочия по государственной охране объектов культурного наследия в соответствии со статьями 9, 9.1, 9.2, 9.3 Федерального закона от 25 июня 2002 г. N 73-ФЗ «Об объектах культурного наследия (памятниках истории и культуры) народов Российской Федерации» <4>, — в отношении объектов недвижимости, представляющих собой объекты культурного наследия федерального, регионального или местного (муниципального) значения;

———————————

<4> Собрание законодательства Российской Федерации, 2002, N 26, ст. 2519; 2021, N 24, ст. 4788.

лицами, обязанными в соответствии с законом осуществлять эксплуатацию линейных объектов, — в отношении бесхозяйного объекта недвижимости (линейного объекта), в случаях, предусмотренных пунктом 5 статьи 225 Гражданского кодекса Российской Федерации <5>.

———————————

<5> Собрание законодательства Российской Федерации, 1994, N 32, ст. 3301; 2021, N 52, ст. 8989.

В указанных в настоящем пункте случаях Декларация является неотъемлемой частью технического плана и включается в приложение технического плана соответствующего объекта недвижимости.

3. В случае, установленном частью 6.1 статьи 70 Федерального закона N 218-ФЗ <6>, в отношении объектов недвижимости, отнесенных решением федерального органа исполнительной власти, осуществляющего функции по выработке и реализации государственной политики, нормативно-правовому регулированию в области гражданской обороны, защиты населения и территорий от чрезвычайных ситуаций природного и техногенного характера, к числу объектов гражданской обороны, находящихся в государственной или муниципальной собственности, составляется Декларация, содержащая описание такого объекта недвижимости, и заверяется представителем федерального органа исполнительной власти, органа власти субъекта Российской Федерации, органа местного самоуправления, уполномоченных на распоряжение имуществом, находящимся в собственности соответствующего публично-правового образования. В указанном случае Декларация в приложение к техническому плану не включается.

———————————

<6> Собрание законодательства Российской Федерации, 2021, N 18, ст. 3064.

4. Декларация составляется в форме электронного документа или документа на бумажном носителе. Все записи, за исключением установленных законодательством Российской Федерации случаев, производятся на русском языке. Числа записываются арабскими цифрами.

5. При оформлении Декларации в форме электронного документа Декларация подготавливается в виде XML-документа, созданного с использованием XML-схем, обеспечивающего считывание и контроль представленных данных, и заверяется усиленной квалифицированной электронной подписью лица, составившего Декларацию.

XML-схема, используемая для формирования XML-документов, считается введенной в действие по истечении двух месяцев со дня ее размещения на официальном сайте Федеральной службы государственной регистрации, кадастра и картографии в информационно-телекоммуникационной сети «Интернет» по адресу: www.rosreestr.gov.ru (далее — официальный сайт).

При изменении нормативных правовых актов, устанавливающих форму и требования к подготовке Декларации, Федеральная служба государственной регистрации, кадастра и картографии изменяет XML-схему, при этом обеспечивает на официальном сайте возможность публичного доступа к текущей актуальной версии и предыдущим (утратившим актуальность) версиям, в отношении предыдущих версий XML-схемы указывается дата утраты актуальности соответствующей версии XML-схемы. Доступ к утратившей актуальность XML-схеме обеспечивается в течение шести месяцев со дня введения в действие актуальной XML-схемы.

6. Средства усиленной квалифицированной электронной подписи лица, заполнившего Декларацию, должны быть сертифицированы в соответствии с законодательством Российской Федерации <7> и совместимы со средствами усиленной квалифицированной электронной подписи, применяемыми Федеральной службой государственной регистрации, кадастра и картографии, ее территориальными органами, публично-правовой компанией <8>, созданной в соответствии с Федеральным законом от 30 декабря 2021 г. N 448-ФЗ «О публично-правовой компании «Роскадастр» <9>, указанной в части 1 статьи 3.1 Федерального закона N 218-ФЗ <10>.

———————————

<7> Федеральный закон от 6 апреля 2011 г. N 63-ФЗ «Об электронной подписи» (Собрание законодательства Российской Федерации, 2011, N 15, ст. 2036; 2021, N 27, ст. 5187).

<8> В соответствии с частью 3 статьи 14 Федерального закона от 30 декабря 2021 г. N 449-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (Собрание законодательства Российской Федерации, 2022, N 1, ст. 18) функции, полномочия и деятельность, осуществление которых возлагается на публично-правовую компанию «Роскадастр» в соответствии с Федеральным законом от 30 декабря 2021 г. N 448-ФЗ «О публично-правовой компании «Роскадастр» (Собрание законодательства Российской Федерации, 2022, N 1, ст. 17), осуществляются федеральным государственным бюджетным учреждением, указанным в статье 3.1 Федерального закона от 13 июля 2015 г. N 218-ФЗ «О государственной регистрации недвижимости» (Собрание законодательства Российской Федерации, 2015, N 29, ст. 4344; 2022, N 1, ст. 62) в редакции, действовавшей до дня вступления в силу Федерального закона от 30 декабря 2021 г. N 449-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», до завершения процедуры его реорганизации в соответствии с Федеральным законом от 30 декабря 2021 г. N 448-ФЗ «О публично-правовой компании «Роскадастр».

<9> Собрание законодательства Российской Федерации, 2022, N 1, ст. 17.

<10> Собрание законодательства Российской Федерации, 2021, N 18, ст. 3064; 2022, N 1, ст. 18.

Информация о требованиях к совместимости, сертификату ключа подписи, обеспечению возможности подтверждения подлинности усиленной квалифицированной электронной подписи лица, заполнившего Декларацию, размещается на официальном сайте.

7. Оформление Декларации в форме документа на бумажном носителе может производиться с применением технических средств, а также ручным (от руки) или комбинированным способом. Внесение текстовых сведений ручным способом производится разборчиво чернилами или пастой синего цвета. Оформление Декларации карандашом, а также опечатки, подчистки, приписки, зачеркивания и иные исправления не допускаются. Декларация оформляется на листах формата A4.

8. Нумерация листов Декларации, подготовленной в форме документа на бумажном носителе, является сквозной в пределах документа. Номер листа Декларации включает в себя также указание общего количества листов Декларации.

Незаполненные строки реквизитов Декларации не исключаются, в таких реквизитах проставляется знак «-» (прочерк).

9. Декларация в форме документа на бумажном носителе на каждом листе Декларации (в свободном месте страницы под основным текстом Декларации, размещенным на соответствующей странице) заверяется подписью лица, составившего Декларацию, с указанием расшифровки подписи лица (фамилия, имя, отчество (последнее — при наличии), должности (при наличии) и даты подготовки Декларации. Подпись лица, которое вправе действовать от имени юридического лица без доверенности, подпись представителя соответствующего органа государственной власти или органа местного самоуправления заверяется оттиском печати соответствующего юридического лица, органа государственной власти или органа местного самоуправления (при наличии печати).

10. В реквизите 1 «Вид, назначение и наименование объекта недвижимости» Декларации в выбранных ячейках проставляется знак «V» и (или) указываются необходимые сведения.

11. В строке «Назначение здания:» указывается одно из предусмотренных пунктом 9 части 5 статьи 8 Федерального закона N 218-ФЗ <11> на момент подготовки Декларации назначений здания.

———————————

<11> Собрание законодательства Российской Федерации, 2015, N 29, ст. 4344; 2021, N 15, ст. 2446.

12. В строке «Назначение сооружения:» указывается назначение сооружения с учетом групп (подгрупп) назначений сооружений, которые применяются в целях оформления Декларации и приведены в приложении к настоящим требованиям: в соответствии с подгруппой назначений сооружений (например, «1.1. сооружение электроэнергетики», «7.8. сооружение связи») или при отсутствии подгруппы назначений сооружения, соответствующей назначению такого сооружения, в соответствии с группой назначений сооружений (например, «2) сооружение машиностроительного производства», «4) сооружение лесной промышленности»).

При отсутствии в приложении к настоящим требованиям подгруппы и группы назначений сооружения, соответствующих назначению сооружения, в соответствии с которым такой объект недвижимости используется, в строке «Назначение сооружения:» указываются слова «иное назначение». При этом в скобках указывается назначение сооружения, в соответствии с которым такой объект недвижимости используется.

13. В строке «Проектируемое назначение объекта незавершенного строительства» указывается проектируемое назначение здания, сооружения, строительство которых не завершено.

14. В строке «Назначение единого недвижимого комплекса» указывается назначение единого недвижимого комплекса.

15. В строке «Назначение помещения» указывается одно из назначений помещения: «нежилое» или «жилое».

Дополнительно в отношении нежилых помещений, предназначенных для обслуживания всех остальных помещений и (или) машино-мест в здании, сооружении, указываются слова «помещение вспомогательного использования», в отношении нежилых помещений, относящихся к общему имуществу в многоквартирном доме, указываются слова «общее имущество собственников помещений в многоквартирном доме».

В отношении жилых помещений указывается вид жилого помещения (комната в квартире или квартира в многоквартирном доме).

Если жилое помещение отнесено к определенному виду жилых помещений специализированного жилищного фонда, к жилым помещениям наемного дома социального использования или наемного дома коммерческого использования, это указывается в соответствующей строке, также указываются слова:

«служебное жилое помещение»;

«жилое помещение в общежитии»;

«жилое помещение маневренного фонда»;

«жилое помещение в доме системы социального обслуживания населения»;

«жилое помещение фонда для временного поселения вынужденных переселенцев»;

«жилое помещение фонда для временного поселения лиц, признанных беженцами»;

«жилое помещение для социальной защиты отдельных категорий граждан»;

«жилое помещение для детей-сирот и детей, оставшихся без попечения родителей»;

«жилое помещение наемного дома социального использования»;

«жилое помещение наемного дома коммерческого использования».

16. В строке «Наименование объекта недвижимости (при наличии)» указывается наименование здания, сооружения, помещения, единого недвижимого комплекса (если оно имеется) по правилам, установленным частью 18 статьи 70 Федерального закона N 218-ФЗ <12>.

———————————

<12> Собрание законодательства Российской Федерации, 2021, N 18, ст. 3064.

17. В строке «Вид (виды) разрешенного использования объекта недвижимости» указывается вид (виды) разрешенного использования здания, сооружения, помещения, в том числе выбранный (выбранные) из числа установленных градостроительным регламентом применительно к территориальной зоне, в границах которой расположен соответствующий объект недвижимости, с учетом ограничений использования земельного участка, установленных в соответствии с земельным и иным законодательством Российской Федерации.

18. В реквизите 2 «Адрес (местоположение) объекта недвижимости» Декларации указывается адрес объекта недвижимости.

В случае отсутствия в государственном адресном реестре адреса объекта недвижимости, присвоенного в порядке, установленном до вступления в силу постановления Правительства Российской Федерации от 19 ноября 2014 г. N 1221 «Об утверждении Правил присвоения, изменения и аннулирования адресов» <13>, адрес объекта недвижимости указывается в Декларации на основании акта органа государственной власти или органа местного самоуправления, уполномоченных на присвоение адресов объектам недвижимости.

———————————

<13> Собрание законодательства Российской Федерации, 2014, N 48, ст. 6861; 2021, N 49, ст. 8247.

При отсутствии присвоенного адреса объекта недвижимости в строке «Иное» указывается местоположение объекта недвижимости с указанием наименования субъекта Российской Федерации, муниципального образования, населенного пункта, улицы (проспекта, шоссе, переулка, бульвара), а также при наличии номера здания (сооружения), номера помещения.

19. В случае если Декларация заполняется в отношении здания, сооружения, объекта незавершенного строительства, единого недвижимого комплекса, в реквизите 3 «Кадастровый номер» Декларации указывается кадастровый номер земельного участка (земельных участков), в границах которого (которых) расположено такое здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс (при наличии таких сведений).

В случае если здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс расположены в границах нескольких земельных участков, сведения о некоторых из которых отсутствуют в ЕГРН, в реквизите 3 «Кадастровый номер» Декларации указываются через запятую кадастровые номера указанных земельных участков (при наличии таких сведений у лица, составляющего Декларацию).

В случае если Декларация составляется в отношении здания или сооружения, в реквизите 3 «Кадастровый номер» Декларации в отношении помещения (помещений), машино-места также указываются кадастровые номера помещений, машино-мест, расположенных в здании или сооружении (при наличии таких сведений), за исключением случая подготовки Декларации в отношении объекта индивидуального жилищного строительства или садового дома.

В случае если Декларация заполняется в отношении помещения, машино-места, в реквизите 3 «Кадастровый номер» Декларации указывается кадастровый номер здания (сооружения), в котором расположено помещение, машино-место (при наличии таких сведений). Если Декларация заполняется в отношении машино-места, в реквизите 3 «Кадастровый номер» Декларации наряду с кадастровым номером здания или сооружения указывается кадастровый номер помещения, в котором расположено машино-место, если в отношении такого помещения был осуществлен государственный кадастровый учет или сведения о таком помещении были внесены в ЕГРН в порядке внесения сведений о ранее учтенных объектах недвижимости (при наличии таких сведений).

В случае если Декларация заполняется в отношении комнаты, в реквизите 3 «Кадастровый номер» Декларации в отношении квартиры, в которой расположена комната, указывается кадастровый номер квартиры, в пределах которой расположена комната (при наличии таких сведений).

20. Строки «Описание здания» реквизита 4 «Описание объекта недвижимости» Декларации включают следующие сведения:

1) количество этажей, в том числе подземных;

2) год ввода в эксплуатацию по завершении строительства или год завершения строительства, или век (период) постройки. Указывать век (период) постройки здания необходимо в соответствии с положениями Порядка ведения Единого государственного реестра недвижимости, утвержденного приказом Росреестра от 1 июня 2021 г. N П/0241 <14>: например, 17 век, конец 16 века;

———————————

<14> Зарегистрирован Минюстом России 16 июня 2021 г., регистрационный N 63885, с изменениями, внесенными приказом Росреестра от 29 октября 2021 г. N П/0492 (зарегистрирован Минюстом России 30 декабря 2021 г., регистрационный N 66697).

3) материал наружных стен, если объектом недвижимости является здание.

21. Строки «Описание сооружения» реквизита 4 «Описание объекта недвижимости» Декларации включают следующие сведения:

1) количество этажей, в том числе подземных;

2) год ввода в эксплуатацию по завершении строительства или год завершения строительства, или век (период) постройки. Указывать век (период) постройки сооружения необходимо в соответствии с положениями Порядка ведения Единого государственного реестра недвижимости, утвержденного приказом Росреестра от 1 июня 2021 г. N П/0241: например, 17 век, конец 16 века;

3) тип и значение основной характеристики, указываемые исходя из следующего:

для линейных сооружений (в том числе линейных подземных сооружений) — протяженность в метрах с округлением до 1 метра;

для подземных сооружений — глубина (глубина залегания) в метрах с округлением до 0,1 метра;

для сооружений, предназначенных для хранения (например, нефтехранилищ, газохранилищ), — объем в кубических метрах с округлением до 1 куб. метра;

для высотных сооружений (например, вышек, мачт) — высота в метрах с округлением до 0,1 метра.

Если сооружение обладает несколькими типами характеристик, в Декларации указываются сведения обо всех таких характеристиках.

22. Строки «Описание объекта незавершенного строительства» реквизита 4 «Описание объекта недвижимости» Декларации заполняются исходя из следующего:

1) если объект незавершенного строительства представляет собой здание, строительство которого не завершено, в строке «площадь (кв. м)» указывается значение площади здания, строительство которого не завершено, в квадратных метрах с округлением до 0,1 кв. метра;

2) если объект незавершенного строительства представляет собой сооружение, строительство которого не завершено, в выбранной строке указывается значение основной характеристики такого сооружения, исходя из следующего:

для линейных сооружений (в том числе линейных подземных сооружений) — протяженность в метрах с округлением до 1 метра;

для подземных сооружений — глубина (глубина залегания) в метрах с округлением до 0,1 метра;

для площадных сооружений — площадь в квадратных метрах с округлением до 0,1 кв. метра;

для сооружений, предназначенных для хранения (например, нефтехранилищ, газохранилищ), — объем в кубических метрах с округлением до 1 куб. метра;

для высотных сооружений (например, вышек, мачт) — высота в метрах с округлением до 0,1 метра;

для иных сооружений — площадь застройки в квадратных метрах с округлением до 0,1 кв. метра.

Если объект незавершенного строительства является сооружением, строительство которого не завершено, и обладает несколькими типами основных характеристик, в Декларации указываются сведения обо всех таких основных характеристиках;

3) в строке «Степень готовности (%)» указывается степень готовности объекта незавершенного строительства.

23. В строке «Описание единого недвижимого комплекса» реквизита 4 «Описание объекта недвижимости» Декларации указываются кадастровые номера зданий, сооружений, входящих в состав единого недвижимого комплекса.

24. В строках «Описание помещения, машино-места» реквизита 4 «Описание объекта недвижимости» Декларации указываются сведения о номере этажа, на котором расположено помещение, машино-место, а также номер или обозначение помещения, машино-места.

25. Сведения о включении объекта недвижимости в единый государственный реестр объектов культурного наследия (памятников истории и культуры) народов Российской Федерации (далее — реестр объектов культурного наследия) в строках реквизита 4 «Описание объекта недвижимости» Декларации указываются в случае, если декларируемый объект недвижимости является объектом культурного наследия, включенным в реестр объектов культурного наследия, или выявленным объектом культурного наследия, подлежащим государственной охране; строки 4.6 реквизита 4 «Описание объекта недвижимости» Декларации заполняются в соответствии с их наименованием, реквизиты решений органов государственной власти, иных документов (в том числе утвержденного охранного обязательства, охранно-арендного договора, охранного договора или охранного обязательства в отношении памятника истории и культуры, охранного обязательства собственника объекта культурного наследия или охранного обязательства пользователя объекта культурного наследия, паспорта объекта культурного наследия) указываются при наличии таких решений и (или) документов.

26. В реквизите 5 «Правообладатель объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации указываются следующие сведения:

в отношении физического лица — фамилия, имя, отчество (отчество указывается при наличии), страховой номер индивидуального лицевого счета (при его отсутствии — наименование и реквизиты документа, удостоверяющего личность), адрес постоянного места жительства или фактического пребывания, адрес электронной почты (при наличии);

в отношении юридического лица (в том числе органа государственной власти или органа местного самоуправления, выступающего от имени правообладателя — публично-правового образования) — полное наименование, идентификационный номер налогоплательщика, основной государственный регистрационный номер, дата государственной регистрации, адрес (место нахождения) постоянно действующего исполнительного органа (в случае отсутствия постоянного действующего исполнительного органа — иного органа или лица, имеющих право действовать от имени юридического лица без доверенности), адрес электронной почты (при наличии);

в отношении иностранного юридического лица — полное наименование, страна регистрации (инкорпорации), регистрационный номер, дата регистрации, адрес (место нахождения) в стране регистрации (инкорпорации), адрес электронной почты (при наличии), а также при наличии идентификационный номер налогоплательщика, основной государственный регистрационный номер;

в отношении Российской Федерации — в соответствующей ячейке проставляется знак «V»;

в отношении субъекта Российской Федерации, муниципального образования, иностранного государства — в соответствующей ячейке проставляется знак «V», а в соответствующей строке указывается полное наименование субъекта Российской Федерации, муниципального образования (согласно уставу муниципального образования) или иностранного государства.

27. Если правообладателями объекта недвижимости являются участники общей собственности, допускается указание в Декларации сведений об одном из них. Сведения об остальных участниках общей собственности приводятся в приложении к Декларации в том же объеме, что и в Декларации. В этом случае в строке «Примечание» реквизита 5 «Правообладатель объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации указывается «список приведен в приложении на листе(ах) _____». В случае если Декларация составляется в форме электронного документа, за исключением случая оформления Декларации в отношении машино-места, количество реквизитов 5 «Правообладатель объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации должно соответствовать количеству участников общей собственности. Декларация подписывается всеми участниками общей собственности.

28. В случае если Декларация оформляется представителем правообладателя объекта недвижимости, в том числе лицом, имеющим право действовать без доверенности от имени соответствующего юридического лица, органа государственной власти, органа местного самоуправления, помимо указания в реквизите 5 «Правообладатель объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации сведений о правообладателя в реквизите 6 «Сведения о представителе правообладателя объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации указываются следующие сведения:

о физическом лице, непосредственно заполнившем и подписавшем Декларацию, — реквизиты документа, подтверждающего полномочия действовать от имени представляемого физического или юридического лица, фамилия, имя, отчество (отчество указывается при наличии), страховой номер индивидуального лицевого счета (при его отсутствии — наименование и реквизиты документа, удостоверяющего личность), адрес постоянного места жительства или фактического пребывания, адрес электронной почты (при наличии). Если данное физическое лицо действует от имени органа государственной власти Российской Федерации, органа государственной власти субъекта Российской Федерации или органа местного самоуправления и является при этом руководителем или иным работником такого органа, указываются реквизиты документа, подтверждающего полномочия действовать от имени данного органа, фамилия, имя, отчество (последнее — при наличии);

в отношении представляемого российского юридического лица (в том числе органа государственной власти или органа местного самоуправления) — полное наименование, идентификационный номер налогоплательщика, основной государственный регистрационный номер, дата государственной регистрации, адрес (место нахождения) постоянно действующего исполнительного органа (в случае отсутствия постоянного действующего исполнительного органа — иного органа или лица, имеющих право действовать от имени юридического лица без доверенности), адрес электронной почты (при наличии);

в отношении представляемого иностранного юридического лица — полное наименование, страна регистрации (инкорпорации), регистрационный номер, дата регистрации, адрес (место нахождения) в стране регистрации (инкорпорации), адрес электронной почты (при наличии), а также при наличии идентификационный номер налогоплательщика, основной государственный регистрационный номер.

29. В реквизите 7 «Правоустанавливающие, правоудостоверяющие документы на земельный участок (земельные участки), на котором (которых) находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации указываются наименования, номера, даты документов, устанавливающих и (или) удостоверяющих право на объект недвижимости.

В случае составления Декларации лицами, право которых на земельный участок, здание, сооружение, объект незавершенного строительства считается возникшим в силу закона Российской Федерации вне зависимости от момента государственной регистрации этого права в ЕГРН, указываются реквизиты документа (документов), являющегося (являющихся) основанием возникновения права на соответствующий объект недвижимости или норма закона Российской Федерации, в соответствии с которой возникает право собственности на объект недвижимости вне зависимости от момента государственной регистрации этого права в ЕГРН.

30. В случае если Декларация составляется в отношении созданного объекта недвижимости, реквизиты 5 «Правообладатель объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» и 7 «Правоустанавливающие, правоудостоверяющие документы на земельный участок (земельные участки), на котором (которых) находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс» Декларации заполняются в отношении лица, обладающего соответствующим земельным участком на праве собственности, пожизненного наследуемого владения, постоянного (бессрочного) пользования, аренды земельного участка (далее — правообладатель земельного участка), реквизит 6 «Сведения о представителе правообладателя объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации — в отношении представителя указанного в настоящем пункте лица.

31. В случае если Декларация заполняется в отношении бесхозяйного объекта недвижимости, реквизиты 5 «Правообладатель объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» и 7 «Правоустанавливающие, правоудостоверяющие документы на земельный участок (земельные участки), на котором (которых) находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс» Декларации заполняются в отношении органа местного самоуправления (органа исполнительной власти городов федерального значения — Москвы, Санкт-Петербурга, Севастополя), на территории которого расположен такой объект недвижимости, реквизит 6 «Сведения о представителе правообладателя объекта недвижимости (земельного участка, на котором находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс)» Декларации — в отношении представителя такого органа.

В указанном случае в реквизите 7 «Правоустанавливающие, правоудостоверяющие документы на земельный участок (земельные участки), на котором (которых) находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс» Декларации указываются сведения о том, что объект является бесхозяйным, и реквизиты документов, подтверждающих, что объект недвижимого имущества не имеет собственника или его собственник неизвестен, или от права собственности на него собственник отказался (при их наличии).

32. При составлении Декларации в отношении гаража в случаях, установленных статьей 3.7 Федерального закона от 25.10.2001 N 137-ФЗ «О введении в действие Земельного кодекса Российской Федерации» <15> (далее — Федеральный закон N 137-ФЗ), Декларация составляется гражданином, использующим такой гараж. В данном случае допускается указание в реквизите 7 «Правоустанавливающие, правоудостоверяющие документы на земельный участок (земельные участки), на котором (которых) находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс» Декларации реквизитов решения о предварительном согласовании предоставления земельного участка и (или) иных документов, указанных в статье 3.7 Федерального закона N 137-ФЗ <8>.

———————————

<15> Собрание законодательства Российской Федерации, 2001, N 44, ст. 4148; 2021, N 15, ст. 2446.

33. Копии правоустанавливающих, правоудостоверяющих документов на объект недвижимости (земельный участок, на котором расположен объект недвижимости), решения о предварительном согласовании предоставления земельного участка, а также копии документов, подтверждающих полномочия представителя правообладателя, включаются в приложение к Декларации.

Исключением в части отсутствия необходимости представления копии правоустанавливающих, правоудостоверяющих документов на объект недвижимости (земельный участок, на котором расположен объект недвижимости) является наличие зарегистрированного права на объект недвижимости, который расположен на таком земельном участке. В данном случае копии правоустанавливающих, правоудостоверяющих документов не требуются, в реквизите 7 «Правоустанавливающие, правоудостоверяющие документы на земельный участок (земельные участки), на котором (которых) находится здание, сооружение, объект незавершенного строительства, единый недвижимый комплекс» Декларации указываются дата и номер государственной регистрации права на такой объект недвижимости.

Обновленная форма декларации по налогу на имущество утверждена Приказом ФНС от 24.08.2022 № ЕД-7-21/766@. В приказе также закреплен новый порядок заполнения отчета и электронный формат. Им же отменяется действующая в 2022 году форма из Приказа ФНС от 14.08.2019 № СА-7-21/405@.

Вот что появилось нового:

- появился Раздел 2.2 для участников соглашения о защите и поощрении капиталовложений (СЗПК). С 2023 года они получили право уменьшать исчисленные суммы налога и авансов на вычет в размере фактических затрат, по которым предусмотрено предоставление мер господдержки. Поскольку вычет применяется только с 2023 года, то в отчете за 2022 год Раздел 2.2 заполнять не нужно. Участникам СЗПК, не применяющим вычет, включать в декларацию этот раздел не придется и в будущем (Письмо ФНС от 07.11.2022 № БС-4-21/14972@);

- в перечень кодов налоговых льгот внесли код для объектов, расположенных в федеральной территории «Сириус»;

- убрали неактульные коды для «коронавирусных» льгот.

Но главное новшество — российским организациям больше не нужно заполнять Раздел 3. В нем рассчитывается налог по объектам, облагаемым исходя из кадастровой стоимости. Теперь эту часть отчета заполняют только иностранные компании.

Дважды в месяц вам на почту будут приходить инструкции и разборы от наших экспертов. В первом письме — памятка с цифрами для расчётов.

Плательщиками налога на имущество признаются все организации, которые имеют облагаемую недвижимость. К ней относятся:

- Объекты, учитываемые на балансе предприятия в качестве основных средств, налоговая база по которым определяется по среднегодовой стоимости (подп. 1 п. 1 ст. 374, п. 1 ст. 375 НК РФ). Напомним, что с 2022 года налог по объекту аренды или лизинга платит арендодатель, даже если он числится на балансе арендатора.

- Объекты, налоговая база по которым определяется как кадастровая стоимость на 1 января отчетного года (подп. 2 п. 1 ст. 374, п. 2 ст. 375 НК РФ). Типы таких объектов перечислены в п. 1 ст. 378.2 НК РФ. Это административно-деловые и торговые центры, помещения под офисы, магазины, заведения общепита и другие. Свои перечни объектов устанавливают власти каждого региона.

В декларацию за 2021 год и ранее включались объекты недвижимости обоих типов. Но с отчетной кампании за 2022 год правила меняются: в декларации больше не показываем объекты, база по которым определяется как кадастровая стоимость (п. 6 ст. 386 НК РФ).

Если вся ваша недвижимость облагается налогом на имущество по кадастровой стоимости, подавать декларацию за 2022 год не надо. А если есть объекты, облагаемые по среднегодовой стоимости, включите в отчет только их.

Компании подают декларацию по налогу на имущество раз в год. В связи с введением ЕНС с 2023 года меняется срок подачи отчета — теперь это 25 марта года, следующего за отчетным годом (п. 3 ст. 386 НК РФ). Прежде декларация подавалась до 30 марта.

Если последний день уплаты налога приходится на выходной или праздник, срок продлевается до следующего рабочего дня. Декларацию по налогу на имущество за 2022 год подайте до 27 марта 2023.

Изменился и единый крайний срок уплаты налогов — теперь это 28 число (п. 1 ст. 383 НК РФ). Налог на имущество организаций перечисляем до 28 февраля следующего года, а не как раньше, до 1 марта. Авансы по нему платим до 28 апреля, 28 июля и 28 октября, но только если они предусмотрены законодательством региона.

Декларация по налогу на имущество представляется в ИФНС по месту нахождения недвижимости (п. 1 ст. 386 НК РФ). И это не всегда та инспекция, в которую подается прочая отчетность компании.

Если объектов недвижимости несколько

Если объектов у компании несколько, и они относятся к юрисдикции разных налоговых, можно выбрать одну ИФНС и отчитываться перед ней за все объекты в одном регионе. Но только если выполняются условия:

- Налог по всем региональным объектам начисляется по среднегодовой стоимости.

- Норматив отчислений налога в местные бюджеты региональным законом не установлен.

- Организация стоит на учете в нескольких ИФНС по месту нахождения недвижимости.

Предварительно в УФНС по субъекту сообщите о намерении подавать одну декларацию, направив уведомление по форме из Приказа ФНС от 19.06.2019 № ММВ-7-21/311@.

Уведомлять о централизованной подаче декларации по налогу на имущество нужно ежегодно. Крайний срок — 1 марта года, в котором представлена декларация. Подав уведомление до 1 марта 2023 года, компания отчитывается в выбранную ИФНС:

- за 2022 год;

- за 2023 год — только при ликвидации или реорганизации.

А если решите отчитаться по всем региональным объектам в одну инспекцию за полностью отработанный 2023 год, уведомление нужно будет подать до 1 марта 2024.

В течение года нельзя отказаться от выбранного порядка подачи отчетности, равно как и сменить инспекцию. То есть если до 1 марта 2023 года подать уведомление, необходимо представить декларацию за 2022 год только в выбранную ИФНС.

Обратите внимание: направить уведомление через ЛК налогоплательщика на сайте ФНС не выйдет — такая функция в нем не реализована (Письмо ФНС от 25.02.2021 № БС-4-21/2390@).

Если отчет сдает крупнейший налогоплательщик

Крупнейшие налогоплательщики отчитываются в свою межрайонную или межрегиональную инспекцию, где они стоят на учете. В декларации им нужно указать КПП и код ИФНС по месту нахождения имущества.

Если есть объекты за границей

Российская компания, у которой есть недвижимость за рубежом, облагаемая налогом в РФ, отчитывается за нее в инспекцию по месту своего нахождения. Сумму платежа за пределами страны можно зачесть, представив вместе с декларацией документ об уплате налога. Тогда платить его в России не придется. Либо нужно перечислить лишь разницу между налогом и оплаченной суммой.

Раньше для исключения двойного налогообложения вместе с декларацией и платежным документом организации подавали заявление. С 2023 года делать этого не придется — достаточно подтвердить уплату налога (п. 2 ст. 386.1 НК РФ).

Отчет состоит из титульного листа и нескольких разделов:

| Раздел декларации | Для чего предназначен | Кто заполняет |

|---|---|---|

| Титульный лист | Информация о компании и параметрах отчета | Все налогоплательщики — российские и иностранные организации, имеющие имущество, признаваемое объектом налогообложения, в отношении которого нужно подавать декларацию |

| Раздел 1 | Итоговая сумма налога | |

| Раздел 2 | Расчет налога с объектов по среднегодовой стоимости, кроме объектов с вычетом по СЗПК | |

| Раздел 2.1 | Информация об объектах, оцениваемых для расчета налога по среднегодовой стоимости | |

| Раздел 2.2 | Расчет налога с объектов, по которым есть вычет СЗПК (с отчета за 2023 год) | Только участники СЗПК, которые используют вычет |

| Раздел 3 | Расчет налога с объектов по кадастровой стоимости | Только иностранные организации |

| Раздел 4 | Информация о движимых основных средствах с остаточной стоимостью, если они есть на балансе основной организации или ОП | Все, у кого есть такое имущество |

Поскольку с 2023 года российские компании подают декларацию по объектам только с базой в виде среднегодовой стоимости, то отчет будет состоять как минимум из титульного листа, Раздела 1, Раздела 2 и Раздела 2.1.

Как всегда, оформление отчета начинают с титульного листа. После этого российская организация вносит данные в Разделы 2, 2.1, а с отчета за 2023 год — еще и в Раздел 2.2, если она участвует в СЗПК и применяет налоговый вычет. Затем заполняется итоговый Раздел 1 и в последнюю очередь — Раздел 4.

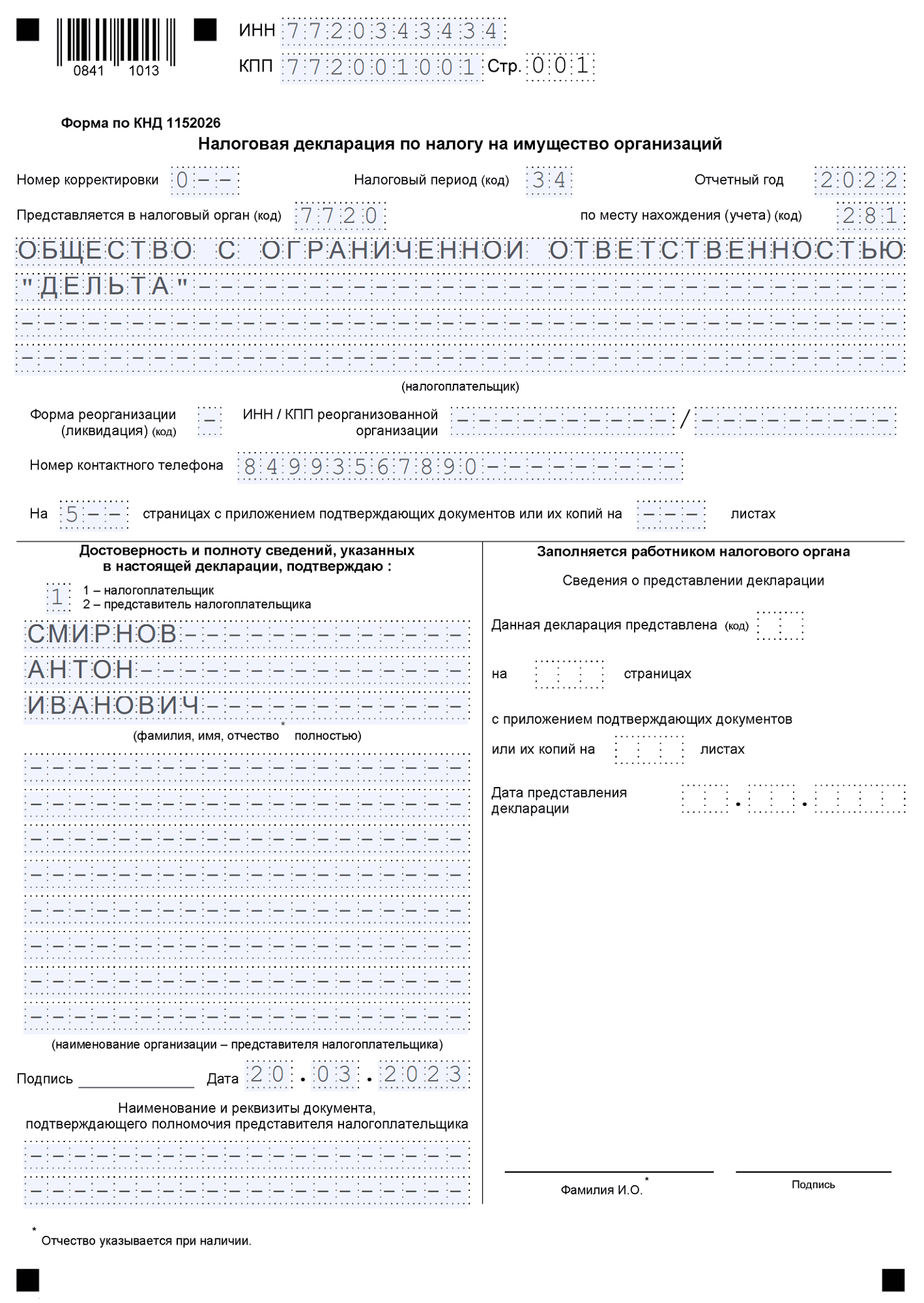

Титульный лист

Титульник стандартный и заполняется без особенностей. Здесь указываем информацию о компании, налоговом органе, отчетном и налоговом периодах.

Код по месту нахождения (учета) заполняется так:

- по месту нахождения компании — 214 (для крупнейших — 213);

- по месту нахождения правопреемника — 215 (для крупнейших — 216);

- по месту нахождения имущества — 281.

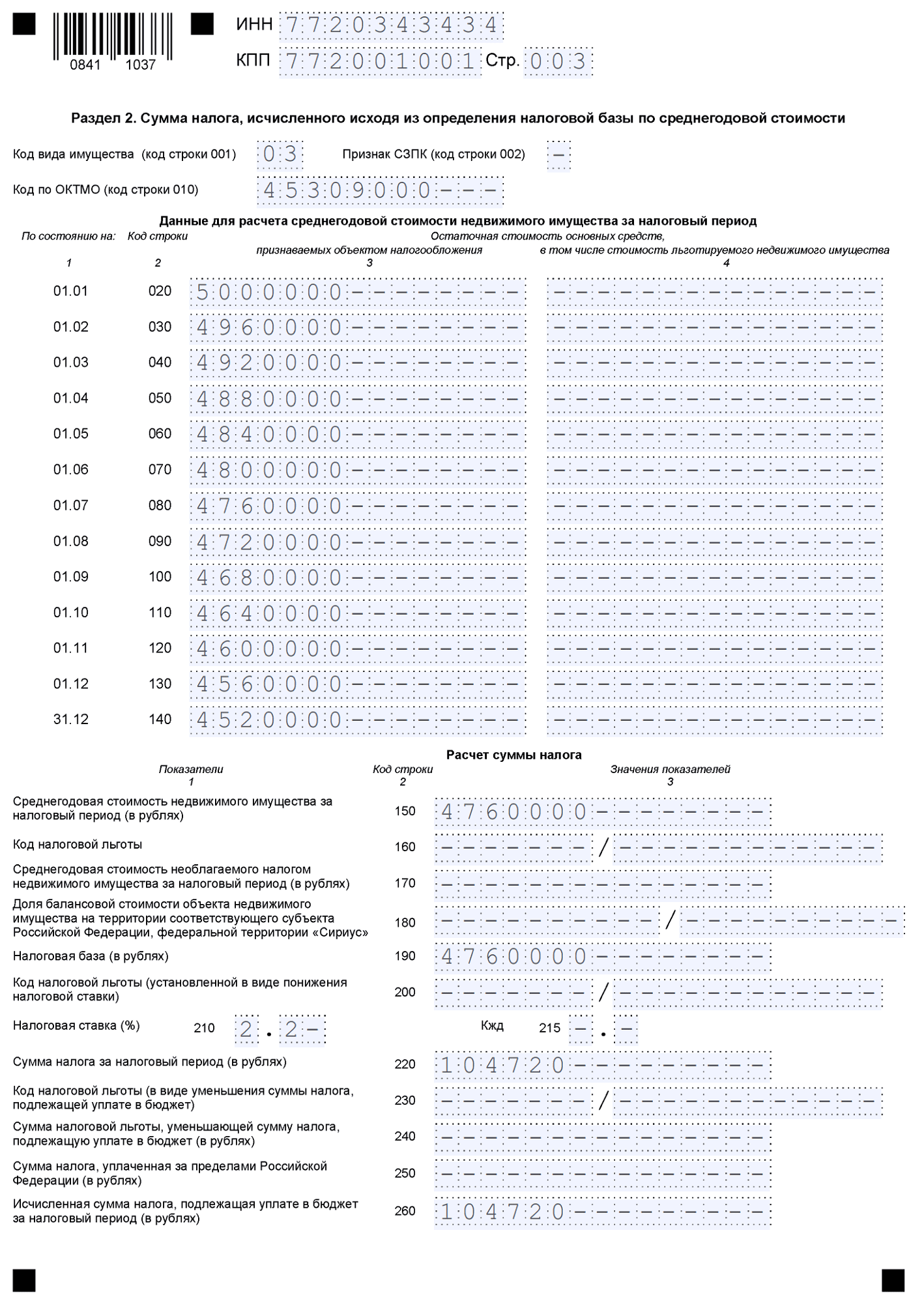

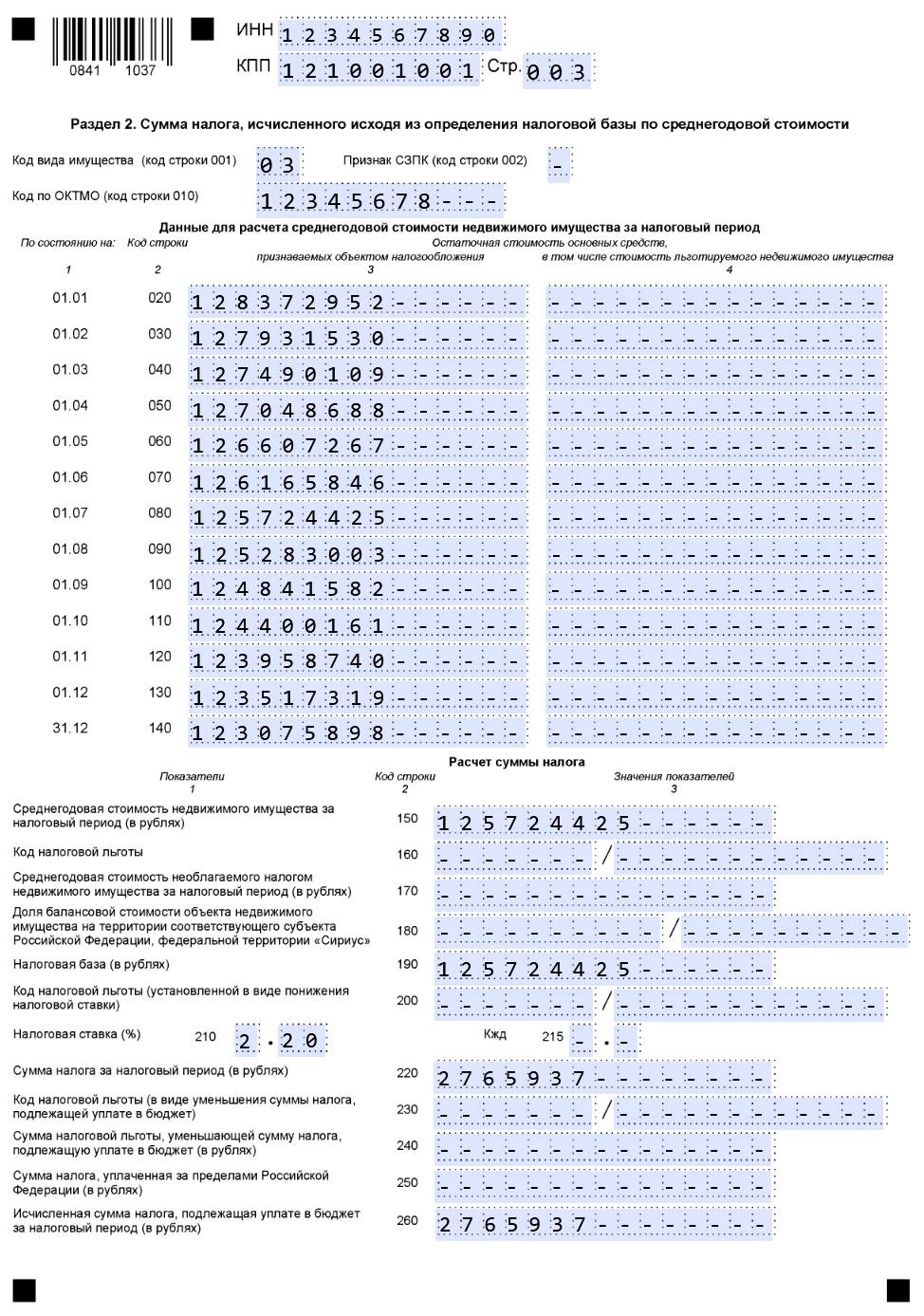

Раздел 2

В декларации одной компании может быть несколько разделов 2. Дело в том, что этот раздел заполняют отдельно по объектам:

- облагаемым по разным ставкам;

- находящимся в разных регионах, в особых зонах, за границей РФ;

- подпадающим под льготу;

- относящимся к определенным типам — пути РЖД, объекты во внутренних водах и другим;

- по которым реализуется и не реализуется СЗПК (кроме объектов, по которым предоставляется вычет — для них предназначен Раздел 2.2).

Полный список случаев, когда в декларации нужно формировать несколько разделов 2, приведен в п. 20 порядка заполнения из Приложения 1 к Приказу № ЕД-7-21/766@ (далее — Порядок).

В Разделе 2 укажите:

- код вида имущества из Приложения 5 к Порядку;

- признак применения СЗПК. Если в разделе есть объекты, по которым реализуется СЗПК — код «1». Если таких объектов нет — код «2»;

- ОКТМО;

- сведения об остаточной стоимости облагаемого / льготного имущества.

В нижнем блоке делают расчет налога на основе исчисленной среднегодовой стоимости объектов и применяемой ставки, а также с учетом льгот и вычетов.

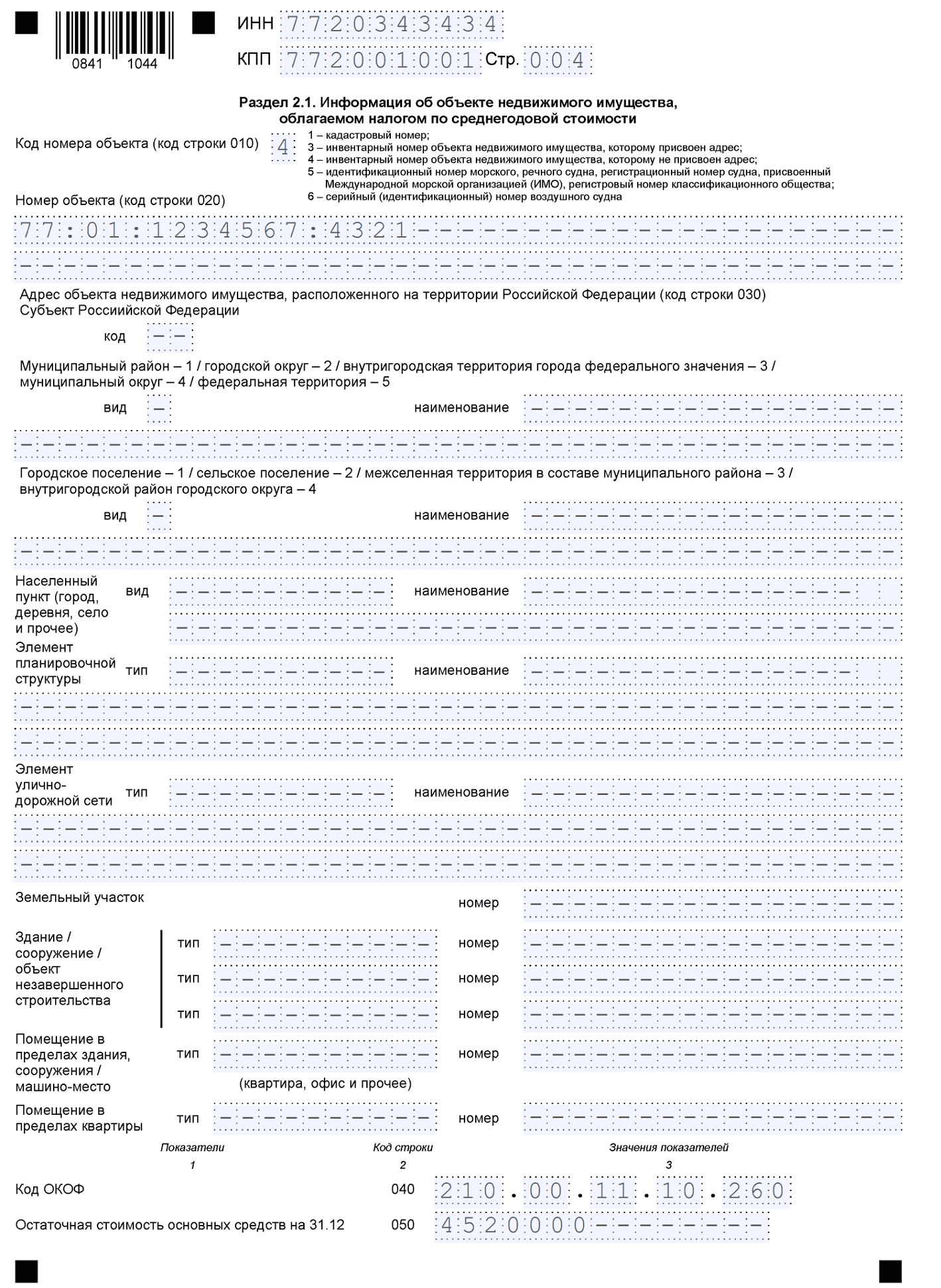

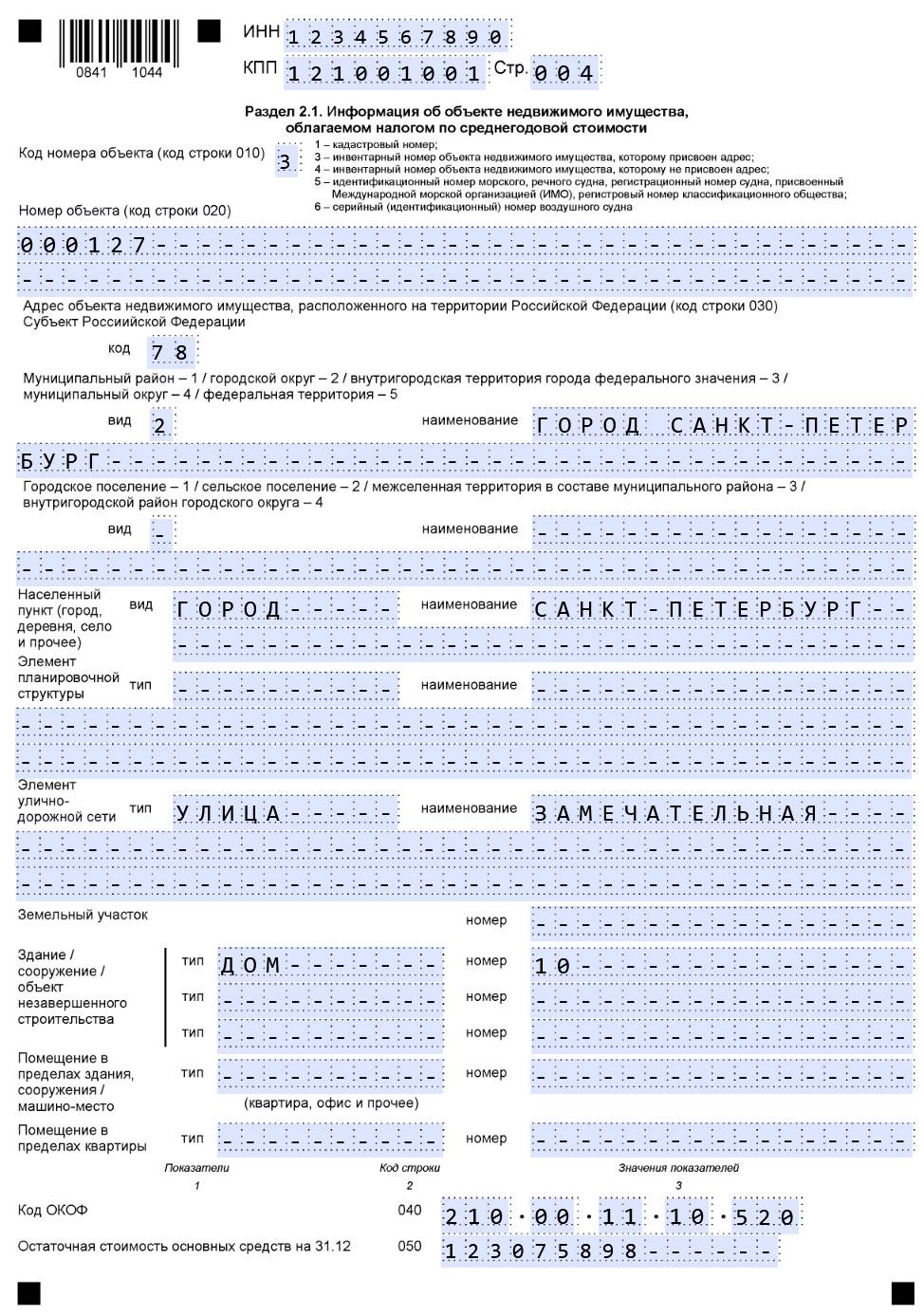

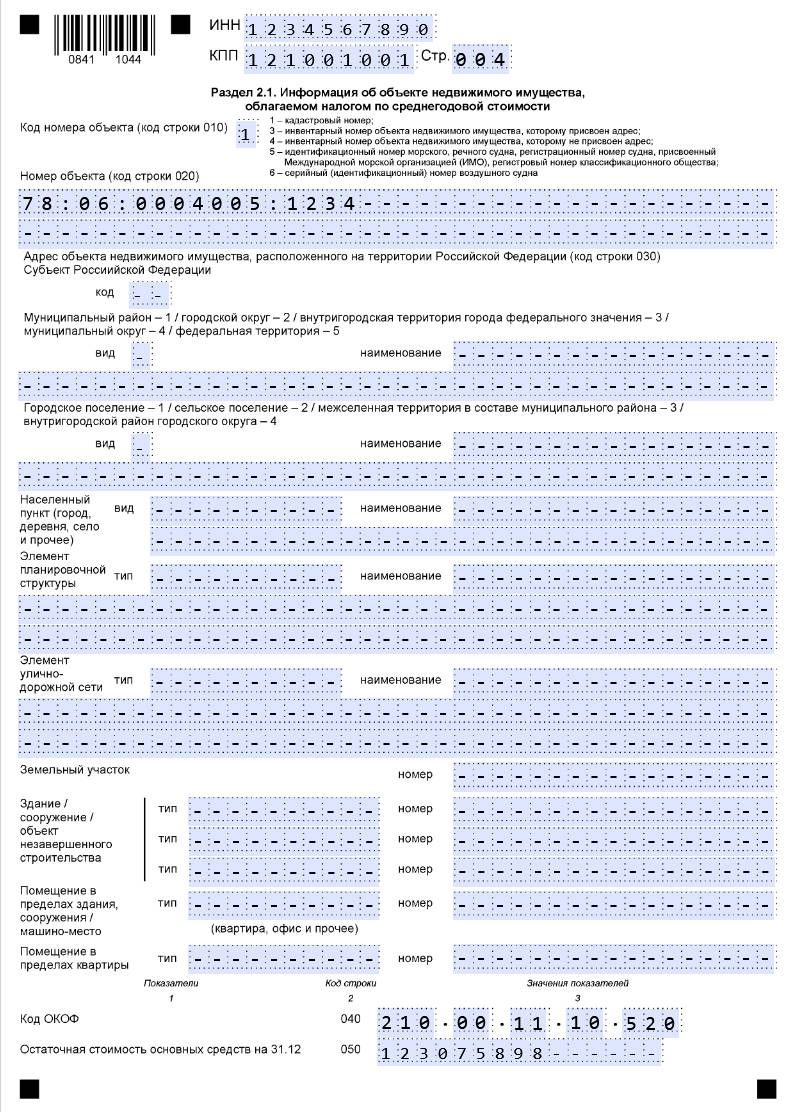

Раздел 2.1

Здесь приводится подробная информация о каждом объекте, который включен в расчет налога в соответствующем Разделе 2. По каждому объекту указывают:

- код номера от «1» до «6» из приведенного тут же перечня. Например, кадастровый номер — код «1»;

- сам номер;

- подробный адрес с кодом региона;

- код ОКОФ;

- остаточную стоимость объекта по состоянию на конец года, в нашем случае — на 31.12.2022.

Если объект выбыл до конца года, в том числе при ликвидации организации, по нему Раздел 2.1 не заполняйте.

Раздел 2.2

В Разделе 2.2 участники СЗПК рассчитывают сумму налога с объектов, по которым им предоставляется вычет. Этот вычет действует с начала 2023 года. Поэтому раздел 2.2 включается в декларацию только с отчета за 2023 год.

Порядок отражения информации такой же, как в Разделе 2. Разница лишь в том, что в Разделе 2.2 дополнительно указывают код номера объекта и сам номер — кадастровый или иной.

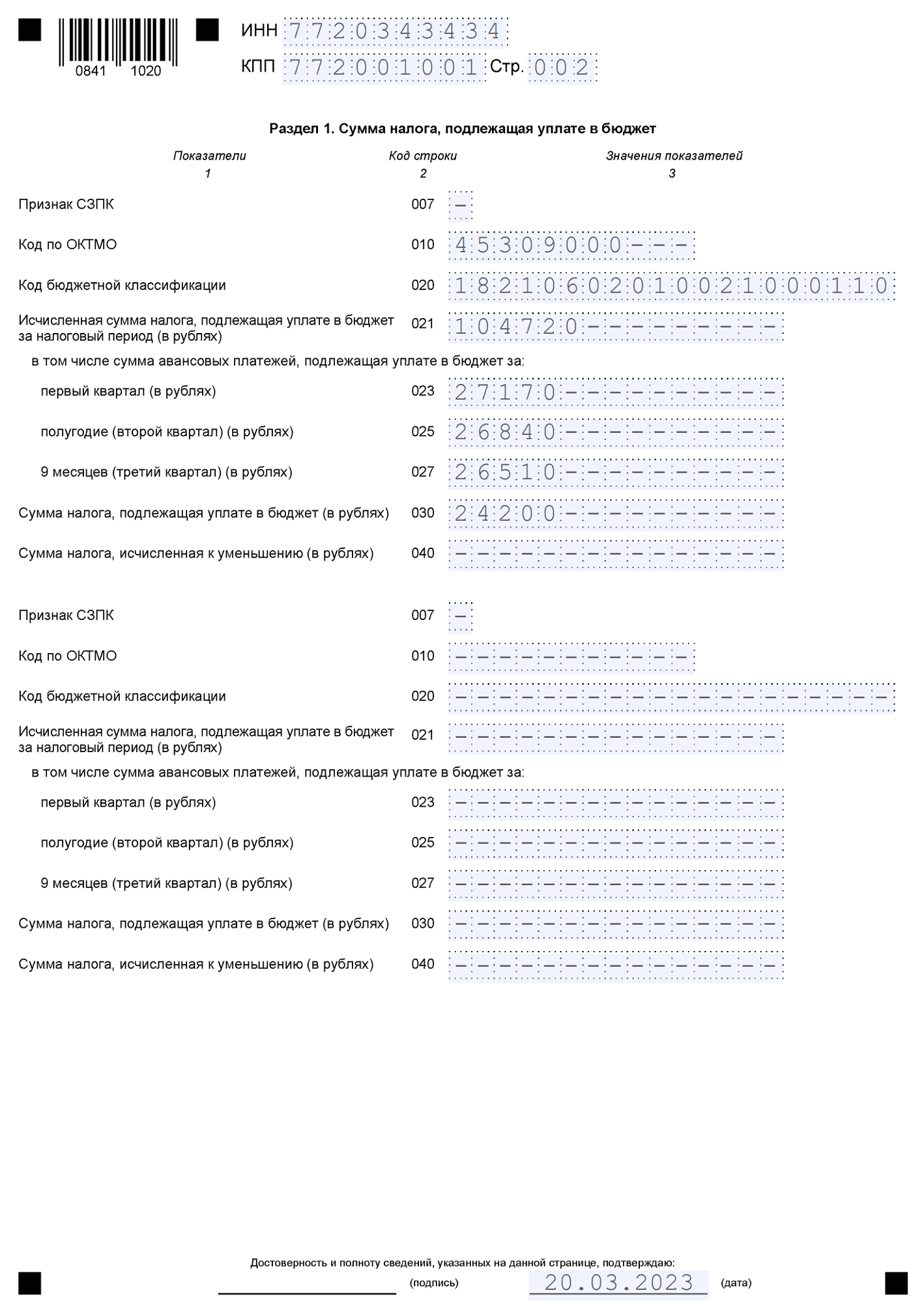

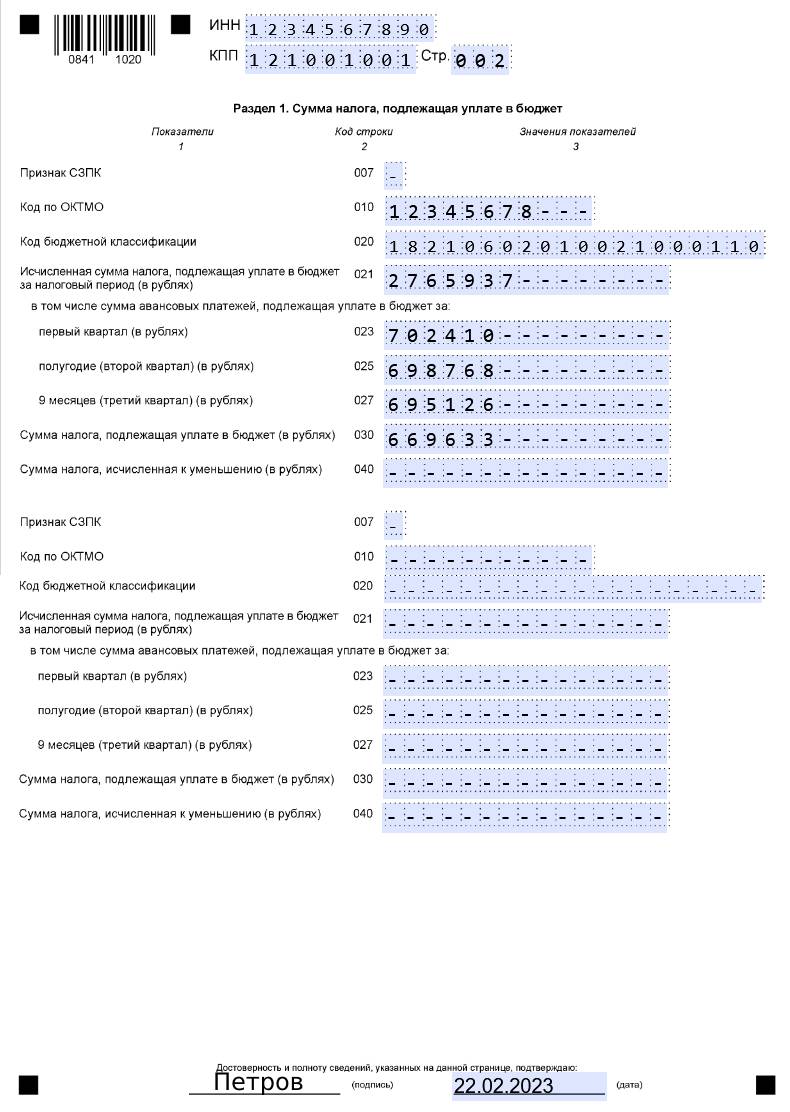

Раздел 1

Итоговый раздел заполняют в разрезе ОКТМО. То есть в нем нужно заполнить столько блоков, во сколько ИФНС уплачивается налог в данном регионе.

В каждом блоке указывают:

- признак СЗПК. Если компания не является участницей соглашения, ставят прочерк;

- ОКТМО;

- КБК;

- исчисленный налог за год, в том числе авансы за 1 квартал, полугодие и 9 месяцев;

- налог к доплате или к уменьшению за год.

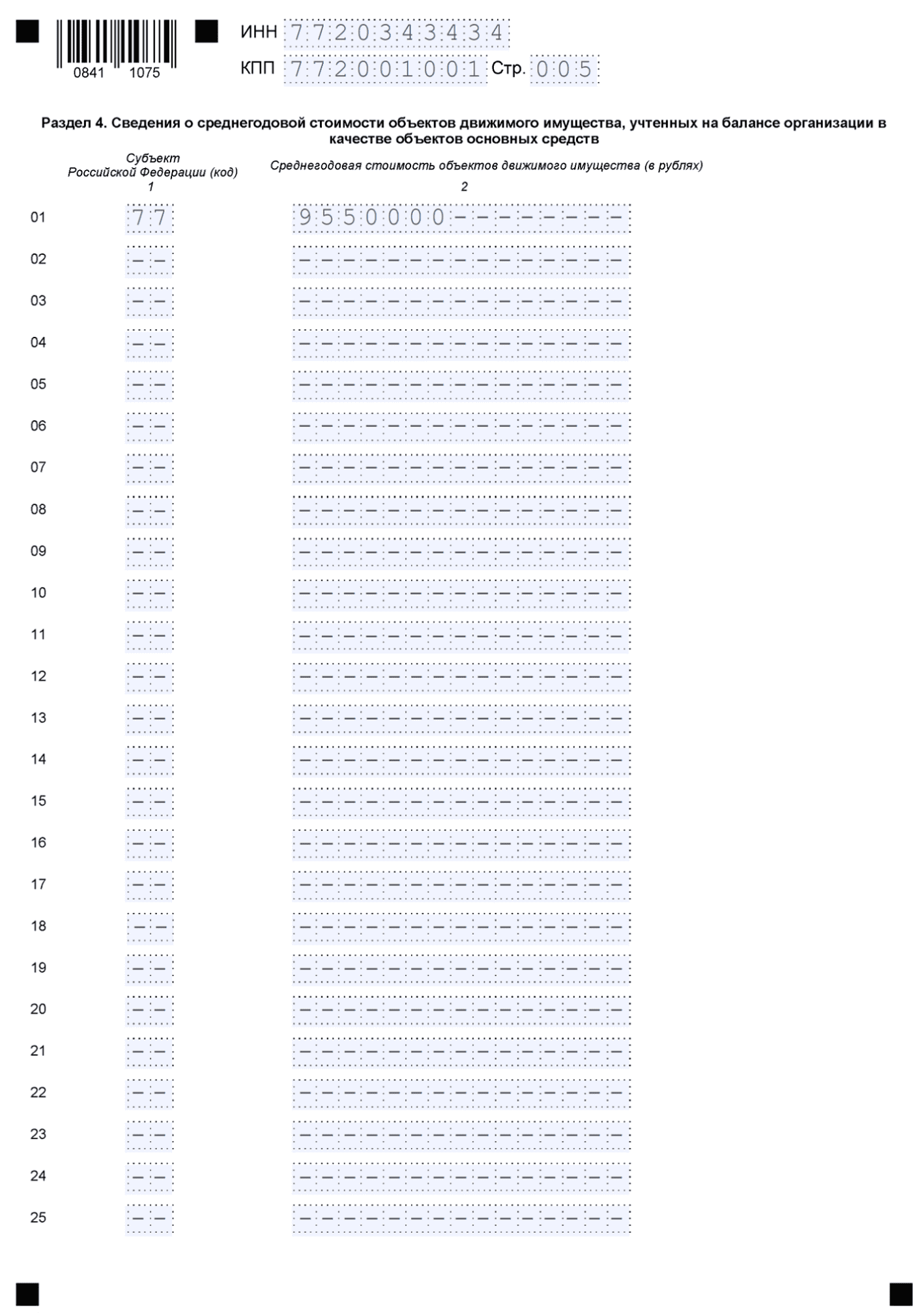

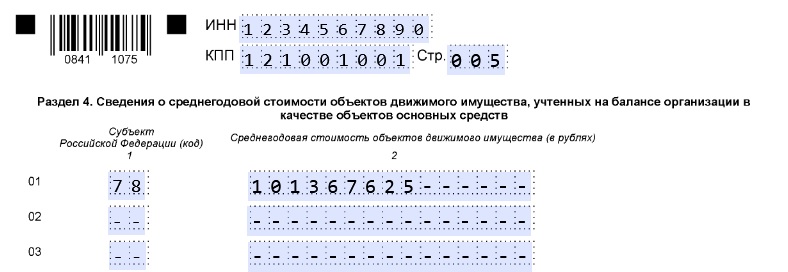

Раздел 4

В Разделе 4 справочно указывают сведения о движимом имуществе организации. Сейчас оно не облагается налогом, но нельзя исключить, что в будущем он появится.

В строках раздела указывают код региона и среднегодовую стоимость движимого имущества, учитываемого на балансе организации в этом регионе.

Бывает, что компания владеет движимым имуществом в разных регионах. Тогда Раздел 4 включают в состав только одной декларации. В нем заполняют несколько строк — по числу регионов, где есть имущество.

Даже если компании не нужно платить налог на имущество за отчетный год, может быть так, что ей придется подать нулевую декларацию. Подавать или нет «нулевку», зависит от обстоятельств:

| Декларация нужна | Декларация не нужна |

|---|---|

| Налога нет из-за льгот |

Нет облагаемых объектов. Это значит, что компания не является плательщиком налога и на нее не распространяется требование подавать отчетность |

| Остаточная стоимость недвижимости равна нулю | Есть только объекты, облагаемые налогом на имущество исходя из кадастровой стоимости |

С 2023 года российские компании впервые:

- не подают декларацию по налогу на имущество, если владеют только кадастровой недвижимостью;

- отчитываются по объектам, облагаемым по среднегодовой стоимости, на бланке из Приказа ФНС от 24.08.2022 № ЕД-7-21/766@;

- не включают в декларацию объекты, облагаемые по кадастровой стоимости;

- отражают в декларации вычеты по СЗПК (начиная с отчетности за 2023 год);

- представляют отчет в новый срок — до 25 марта (в 2023 году — до 27 марта из-за выходных);

- платят авансы и налог на несколько дней раньше — до 28 числа.

Покупка квартиры: сколько вернется денег, если представить 3-НДФЛ?

Физлицо, потратившее средства на покупку квартиры, вправе рассчитывать на возврат части потраченных средств в размере уплаченного НДФЛ (ст. 220 НК РФ). Но есть ограничение — воспользоваться такой возможностью могут лишь те физлица, которые работают официально и платят подоходный налог.

Сумма возвращаемого НДФЛ зависит от:

- размера расходов на покупку квартиры;

- уплаченного подоходного налога с заработанных физлицом доходов.

Возвратить можно до 13% от стоимости квартиры, но не более суммы, рассчитанной из максимально разрешенного НК РФ вычета (2 млн руб.). Таким образом, покупателю квартиры, потратившему на ее оплату 2 млн руб. и более, из бюджета вернется 260 тыс. руб. (2 млн руб. × 13%).

Если квартира куплена в ипотеку, покупатель имеет дополнительное право получить вычет по сумме оплаченных процентов (дополнительно возвращается НДФЛ в сумме до 390 тыс. руб.).

Чтобы получить эти деньги, потребуется отчитаться перед налоговиками с помощью декларации 3-НДФЛ и пакета подтверждающих документов (об этом — в последующих разделах).

Какие документы приложить к 3-НДФЛ?

В пакет документации, прилагаемой к 3-НДФЛ, входят документы:

1. Подтверждающие личность (копии страниц паспорта с личными данными и пропиской).

2. Содержащие данные о полученных доходах (оригинал справки 2-НДФЛ, полученной у работодателя).

3. Носящие заявительно-информационный характер (заявление на возврат НДФЛ, включающее платежные реквизиты счета заявителя, на которые инспекторы перечислят налог).

Образец заполнения заявления на возврат переплаты по НДФЛ при получении имущественного вычета на покупку жилья вы можете посмотреть и скачать в КонсультантПлюс, получив пробный доступ к системе бесплатно.

4. Подтверждающие факт покупки квартиры и оплаты ее стоимости заверенные копии:

- договора купли-продажи (или долевого участия в строительстве дома);

- акта приема-передачи жилья;

- свидетельства о госрегистрации права собственности на приобретенное имущество;

- платежек, квитанций об оплате или расписок.

Какие документы подтверждают право на жилье в разных ситуациях — смотрите на схеме:

Можно оформить имущественный вычет в упрощенном порядке. Как это сделать, читайте в нашем материале.

Дополнительную полезную информацию о 3-НДФЛ см. в материале «Имущественный налоговый вычет при покупке квартиры (нюансы)».

Как заполнить декларацию 3-НДФЛ для получения имущественного вычета при покупке квартиры в ипотеку, узнайте в КонсультантПлюс, получив пробный доступ к системе.

Помогите оформить 3-НДФЛ: с чего начать составление

Заполнить 3-НДФЛ можно несколькими способами:

- воспользоваться электронной программой на сайте ФНС — программа по внесенным исходным данным сама посчитает НДФЛ и проконтролирует правильность заполнения декларации;

- обратиться к услугам специальных консультантов — в этой ситуации самому вносить информацию в ячейки и считать ничего не придется, требуется лишь собрать и предоставить в распоряжение консультанта все подтверждающие документы, а также оплатить его услуги;

- самостоятельно подготовить все бумаги в налоговую инспекцию — справиться с этим процессом поможет наш материал.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2022 год нужно сдавать по новой форме из приказа ФНС от 29.09.2022 № ЕД-7-11/880@. Скачать бланк вы можете здесь.

Чтобы подтвердить право на возврат НДФЛ при покупке жилья, в декларации 3-НДФЛ необходимо заполнить несколько разделов:

- титульный лист;

- 2 раздела (1-й — содержащий информацию о налоге, 2-й — с расчетом налоговой базы и НДФЛ);

- 3 листа (приложение 1 — сведения о полученных доходах, приложение 5 и 7 — расчет стандартных, социальных и имущественных вычетов).

Рассмотрим схему заполнения 3-НДФЛ при покупке квартиры на следующем примере.

Пример

Васильев Николай Антонович в 2022 году приобрел за счет накопленных средств квартиру за 2 750 000 руб. В справке 2-НДФЛ, полученной от его работодателя, указан облагаемый НДФЛ (13%) доход за 2022 год в сумме 484 000 руб. (НДФЛ удержанный работодателем — 57 720 руб.).

Остановимся детально на заполнении декларации 3-НДФЛ при покупке квартиры по данным примера в следующих разделах.

Как заполнить 3-НДФЛ, если жилье куплено с использованием материнского капитала? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно и переходите в материал.

Оформление листов декларации 3-НДФЛ на покупку квартиры

Заполнение 3-НДФЛ начинается со специальных листов — приложения 1, 6 и 7. Данные, отражаемые в этих листах, носят информационный характер о:

- источниках дохода налогоплательщика (приложение 1);

- сумме имущественных вычетов (приложение 6 и 7).

Приложение 1 содержит ряд одинаковых блоков (строки 010–080). Васильеву Н. А. из нашего примера достаточно заполнить только 1 блок, так как в прошлом году он получал доход у 1 работодателя. Если налогоплательщик получал доходы из нескольких источников, по каждому из них понадобилось бы заполнить отдельный блок 010–080 приложения 1.

Для заполнения листа все данные берутся из справки 2-НДФЛ, но нужно правильно проставить еще один код:

|

Наименование строки |

Значение |

Нормативный документ |

|

Код вида дохода (строка 010 приложения 1) |

10 |

Приложение № 3 к Порядку, утвержденному приказом ФНС России № ЕД-7-11/903@ (в ред. от 29.09.2022) |

Код «10» означает иной доход, в отношении которого применяется ставка 13% и 15%. Заработная плата, полученная при работе по трудовому договору, кодируется именно этим кодом.

Заполнение приложения 7 начинается с указания закодированной информации (в таблице коды приведены исходя из условий примера):

|

Наименование подпункта и номер строки |

Значение |

Пояснение |

|

П. 1.1 — код наименования объекта (строка 010 приложения 7) |

2 (квартира) |

Приложение № 5 Порядка, утв. приказом ФНС России № ЕД-7-11/903@ (в ред. от 29.09.2022) |

|

П. 1.2 — код признака налогоплательщика (строка 020 приложения 7) |

01 (собственник квартиры) |

Приложение № 6 Порядка, утв. приказом ФНС России № ЕД-7-11/903@ ( в ред. от 29.09.2022) |

|

П. 1.3 — сведения об объекте — строка 030 приложения 7 способ приобретения жилого дома — строка 031 приложения 7 код номера объекта |

прочерк 1 (кадастровый номер) |

При покупке дома указывайте код 2, если дом построен — код 1 При покупке квартиры ставьте прочерк Код выбирается из расположенного справа от заполняемой ячейки списка |

Дальнейшее заполнение приложения 7:

- стр. 032-033 — отражение кадастрового номера и адреса купленной квартиры;

- подп. 1.4–1.6 — внесение информации о дате документа (акта о передаче квартиры, свидетельства о госрегистрации права собственности на объект недвижимости);

- подп. 1.7 — доля в праве собственности;

- подп. 1.8 — при заполнении этой строки Васильеву Н. А. необходимо иметь в виду, что сумма его расходов на приобретение квартиры (2 750 000 руб.) превысила допустимый НК РФ размер имущественного вычета (2 млн руб.), поэтому в ячейках данной строки ему необходимо указать цифру 2 000 000.

Из всех последующих подпунктов приложения Васильев Н. А. заполнил подп. 2.5, 2.6 и 2.8 (см. таблицу ниже):

|

Наименование подпункта и номер строки |

Значение (для данного примера) |

Алгоритм расчета |

|

П. 2.5 — размер налоговой базы в отношении доходов, облагаемой по ставке 13%, за минусом налоговых вычетов (строка 140 приложения 7) |

484 000 |

Данные берутся из справки 2-НДФЛ |

|

П. 2.6 — сумма документально подтвержденных расходов на покупку квартиры, принимаемая для целей имущественного вычета за налоговый период (строка 150 приложения 7) |

484 000 |

Указанная в этой строке сумма не может превышать рассчитанной налоговой базы, указанной в п. 2.5 |

|

П. 2.8 — остаток имущественного вычета, переходящий на следующий налоговый период (строка 170 приложения 7) |

1 516 000 |

Цифра для данной строки вычисляется по формуле: стр. 080 – стр. 150 = 2 000 000 – 484 000 = 1 516 000 руб. |

Приложение 5 Васильев Н. А. не заполнял, так как стандартные и социальные вычеты в 2022 году он не получал.

Как Васильев Н. А. оформил остальные листы 3-НДФЛ, расскажем в следующем разделе.

Образец заполнения приложения 7 см. здесь.

Алгоритм заполнения раздела 1 и 2 декларации 3-НДФЛ при покупке квартиры

Данные для оформления титульного листа 3-НДФЛ Васильев Н. А. взял из своего паспорта, а необходимые коды узнал в налоговой инспекции по месту жительства (см. в таблице):

|

Наименование поля |

Значение |

Пояснение |

Ссылка на нормативный документ |

|

Номер корректировки |

0 |

Декларация подается впервые, поэтому проставляется нулевое значение |

Приказ ФНС России «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме» от 15.10.2021 № ЕД-7-11/903@ ( в ред. от 29.09.2022) |

|

Код налогового периода |

34 |

Установленный приказом ФНС № ЕД-7-11/903@ (в ред. от 29.09.2022) код для декларации 3-НДФЛ |

|

|

Налоговый период |

2022 |

Проставляется год, за который предоставляется 3-НДФЛ |

|

|

Код налогового органа |

1838 |

Код налоговой инспекции по месту жительства Васильева Н. А. |

|

|

Код страны |

643 |

Цифровой код РФ |

|

|

Код категории налогоплательщика |

760 |

Обозначение физического лица |

Далее Васильев Н. А. перешел к заполнению раздела 2 «Расчет налоговой базы и суммы налога по видам доходов».

В строке 001 указан код вида дохода — 10 — из приложения 3 к порядку заполнения декларации.

В строках 010, 030 (предназначенных для отражения дохода) и 040 (посвященной вычету) он вписал одинаковые значения — сумму полученного в 2021 году дохода (информацию взял из справки 2-НДФЛ) и равную ему сумму вычета. В строке 060 проставил «0», что означает отсутствие разницы между указанными в строке 010 доходами и отраженной в строке 040 суммой налогового вычета:

В строках 080 (НДФЛ удержанный) и 160 (подлежащий возврату из бюджета НДФЛ) отражается сумма подоходного налога, удержанная работодателем (ее величина указана в справке 2-НДФЛ и в данном примере равна 57 720 руб.):

Если вся ваша недвижимость облагается налогом на имущество по кадастровой стоимости, подавать декларацию за 2022 год не надо. А если есть объекты, облагаемые по среднегодовой стоимости, включите в отчет только их.

Компании подают декларацию по налогу на имущество раз в год. В связи с введением ЕНС с 2023 года меняется срок подачи отчета — теперь это 25 марта года, следующего за отчетным годом (п. 3 ст. 386 НК РФ). Прежде декларация подавалась до 30 марта.

Если последний день уплаты налога приходится на выходной или праздник, срок продлевается до следующего рабочего дня. Декларацию по налогу на имущество за 2022 год подайте до 27 марта 2023.

Изменился и единый крайний срок уплаты налогов — теперь это 28 число (п. 1 ст. 383 НК РФ). Налог на имущество организаций перечисляем до 28 февраля следующего года, а не как раньше, до 1 марта. Авансы по нему платим до 28 апреля, 28 июля и 28 октября, но только если они предусмотрены законодательством региона.

Декларация по налогу на имущество представляется в ИФНС по месту нахождения недвижимости (п. 1 ст. 386 НК РФ). И это не всегда та инспекция, в которую подается прочая отчетность компании.

Если объектов недвижимости несколько

Если объектов у компании несколько, и они относятся к юрисдикции разных налоговых, можно выбрать одну ИФНС и отчитываться перед ней за все объекты в одном регионе. Но только если выполняются условия:

- Налог по всем региональным объектам начисляется по среднегодовой стоимости.

- Норматив отчислений налога в местные бюджеты региональным законом не установлен.

- Организация стоит на учете в нескольких ИФНС по месту нахождения недвижимости.

Предварительно в УФНС по субъекту сообщите о намерении подавать одну декларацию, направив уведомление по форме из Приказа ФНС от 19.06.2019 № ММВ-7-21/311@.

Уведомлять о централизованной подаче декларации по налогу на имущество нужно ежегодно. Крайний срок — 1 марта года, в котором представлена декларация. Подав уведомление до 1 марта 2023 года, компания отчитывается в выбранную ИФНС:

- за 2022 год;

- за 2023 год — только при ликвидации или реорганизации.

А если решите отчитаться по всем региональным объектам в одну инспекцию за полностью отработанный 2023 год, уведомление нужно будет подать до 1 марта 2024.

В течение года нельзя отказаться от выбранного порядка подачи отчетности, равно как и сменить инспекцию. То есть если до 1 марта 2023 года подать уведомление, необходимо представить декларацию за 2022 год только в выбранную ИФНС.

Обратите внимание: направить уведомление через ЛК налогоплательщика на сайте ФНС не выйдет — такая функция в нем не реализована (Письмо ФНС от 25.02.2021 № БС-4-21/2390@).

Если отчет сдает крупнейший налогоплательщик

Крупнейшие налогоплательщики отчитываются в свою межрайонную или межрегиональную инспекцию, где они стоят на учете. В декларации им нужно указать КПП и код ИФНС по месту нахождения имущества.

Если есть объекты за границей

Российская компания, у которой есть недвижимость за рубежом, облагаемая налогом в РФ, отчитывается за нее в инспекцию по месту своего нахождения. Сумму платежа за пределами страны можно зачесть, представив вместе с декларацией документ об уплате налога. Тогда платить его в России не придется. Либо нужно перечислить лишь разницу между налогом и оплаченной суммой.

Раньше для исключения двойного налогообложения вместе с декларацией и платежным документом организации подавали заявление. С 2023 года делать этого не придется — достаточно подтвердить уплату налога (п. 2 ст. 386.1 НК РФ).

Отчет состоит из титульного листа и нескольких разделов:

| Раздел декларации | Для чего предназначен | Кто заполняет |

|---|---|---|

| Титульный лист | Информация о компании и параметрах отчета | Все налогоплательщики — российские и иностранные организации, имеющие имущество, признаваемое объектом налогообложения, в отношении которого нужно подавать декларацию |

| Раздел 1 | Итоговая сумма налога | |

| Раздел 2 | Расчет налога с объектов по среднегодовой стоимости, кроме объектов с вычетом по СЗПК | |

| Раздел 2.1 | Информация об объектах, оцениваемых для расчета налога по среднегодовой стоимости | |

| Раздел 2.2 | Расчет налога с объектов, по которым есть вычет СЗПК (с отчета за 2023 год) | Только участники СЗПК, которые используют вычет |

| Раздел 3 | Расчет налога с объектов по кадастровой стоимости | Только иностранные организации |

| Раздел 4 | Информация о движимых основных средствах с остаточной стоимостью, если они есть на балансе основной организации или ОП | Все, у кого есть такое имущество |

Поскольку с 2023 года российские компании подают декларацию по объектам только с базой в виде среднегодовой стоимости, то отчет будет состоять как минимум из титульного листа, Раздела 1, Раздела 2 и Раздела 2.1.

Как всегда, оформление отчета начинают с титульного листа. После этого российская организация вносит данные в Разделы 2, 2.1, а с отчета за 2023 год — еще и в Раздел 2.2, если она участвует в СЗПК и применяет налоговый вычет. Затем заполняется итоговый Раздел 1 и в последнюю очередь — Раздел 4.

Титульный лист

Титульник стандартный и заполняется без особенностей. Здесь указываем информацию о компании, налоговом органе, отчетном и налоговом периодах.

Код по месту нахождения (учета) заполняется так:

- по месту нахождения компании — 214 (для крупнейших — 213);

- по месту нахождения правопреемника — 215 (для крупнейших — 216);

- по месту нахождения имущества — 281.

Раздел 2

В декларации одной компании может быть несколько разделов 2. Дело в том, что этот раздел заполняют отдельно по объектам:

- облагаемым по разным ставкам;

- находящимся в разных регионах, в особых зонах, за границей РФ;

- подпадающим под льготу;

- относящимся к определенным типам — пути РЖД, объекты во внутренних водах и другим;

- по которым реализуется и не реализуется СЗПК (кроме объектов, по которым предоставляется вычет — для них предназначен Раздел 2.2).

Полный список случаев, когда в декларации нужно формировать несколько разделов 2, приведен в п. 20 порядка заполнения из Приложения 1 к Приказу № ЕД-7-21/766@ (далее — Порядок).

В Разделе 2 укажите:

- код вида имущества из Приложения 5 к Порядку;

- признак применения СЗПК. Если в разделе есть объекты, по которым реализуется СЗПК — код «1». Если таких объектов нет — код «2»;

- ОКТМО;

- сведения об остаточной стоимости облагаемого / льготного имущества.

В нижнем блоке делают расчет налога на основе исчисленной среднегодовой стоимости объектов и применяемой ставки, а также с учетом льгот и вычетов.

Раздел 2.1

Здесь приводится подробная информация о каждом объекте, который включен в расчет налога в соответствующем Разделе 2. По каждому объекту указывают:

- код номера от «1» до «6» из приведенного тут же перечня. Например, кадастровый номер — код «1»;

- сам номер;

- подробный адрес с кодом региона;

- код ОКОФ;

- остаточную стоимость объекта по состоянию на конец года, в нашем случае — на 31.12.2022.

Если объект выбыл до конца года, в том числе при ликвидации организации, по нему Раздел 2.1 не заполняйте.

Раздел 2.2

В Разделе 2.2 участники СЗПК рассчитывают сумму налога с объектов, по которым им предоставляется вычет. Этот вычет действует с начала 2023 года. Поэтому раздел 2.2 включается в декларацию только с отчета за 2023 год.

Порядок отражения информации такой же, как в Разделе 2. Разница лишь в том, что в Разделе 2.2 дополнительно указывают код номера объекта и сам номер — кадастровый или иной.

Раздел 1

Итоговый раздел заполняют в разрезе ОКТМО. То есть в нем нужно заполнить столько блоков, во сколько ИФНС уплачивается налог в данном регионе.

В каждом блоке указывают:

- признак СЗПК. Если компания не является участницей соглашения, ставят прочерк;

- ОКТМО;

- КБК;

- исчисленный налог за год, в том числе авансы за 1 квартал, полугодие и 9 месяцев;

- налог к доплате или к уменьшению за год.

Раздел 4

В Разделе 4 справочно указывают сведения о движимом имуществе организации. Сейчас оно не облагается налогом, но нельзя исключить, что в будущем он появится.

В строках раздела указывают код региона и среднегодовую стоимость движимого имущества, учитываемого на балансе организации в этом регионе.

Бывает, что компания владеет движимым имуществом в разных регионах. Тогда Раздел 4 включают в состав только одной декларации. В нем заполняют несколько строк — по числу регионов, где есть имущество.

Даже если компании не нужно платить налог на имущество за отчетный год, может быть так, что ей придется подать нулевую декларацию. Подавать или нет «нулевку», зависит от обстоятельств:

| Декларация нужна | Декларация не нужна |

|---|---|

| Налога нет из-за льгот |

Нет облагаемых объектов. Это значит, что компания не является плательщиком налога и на нее не распространяется требование подавать отчетность |

| Остаточная стоимость недвижимости равна нулю | Есть только объекты, облагаемые налогом на имущество исходя из кадастровой стоимости |

С 2023 года российские компании впервые:

- не подают декларацию по налогу на имущество, если владеют только кадастровой недвижимостью;

- отчитываются по объектам, облагаемым по среднегодовой стоимости, на бланке из Приказа ФНС от 24.08.2022 № ЕД-7-21/766@;

- не включают в декларацию объекты, облагаемые по кадастровой стоимости;

- отражают в декларации вычеты по СЗПК (начиная с отчетности за 2023 год);

- представляют отчет в новый срок — до 25 марта (в 2023 году — до 27 марта из-за выходных);

- платят авансы и налог на несколько дней раньше — до 28 числа.