Самозанятыми лицом признаются плательщики НПД (налог на профессиональный доход). Эти граждане сами платят обязательные отчисления из прибыли, полученной в результате осуществления своей профессиональной деятельности. Самозанятые работают сами на себя без найма у работодателя и без привлечения дополнительного наемного труда по трудовым договорам. В этой статье поговорим о том, как перестать быть самозанятым и что для этого конкретно нужно сделать, чтобы в будущем не возникало проблем с налоговой службой.

Особенности статуса самозанятого лица

Сначала несколько слов о том, кто такие самозанятые. Этот термин достаточно популярен в обиходе, хотя в законодательных источниках такое понятие как «самозанятый» не встречается. Вместо этого законодатель использует название «налогоплательщик налога на профессиональный доход».

В ст. 4 ФЗ № 422 указано, что налогоплательщик НПД – это физлицо, которое перешло на налоговый спецрежим, установленный ФЗ № 422.

При применении налогового спецрежима физлицо может заниматься теми видами деятельности, доходы от которых подлежат обложению НПД без госрегистрации в качестве ИП. Например, работать таксистом в Яндекс такси, продавать изделия ручной работы, предоставлять услуги по маникюру и визажу. При этом самозанятое лицо освобождается от налогообложения НДФЛ в отношении тех доходов, из которых отчисляется НПД.

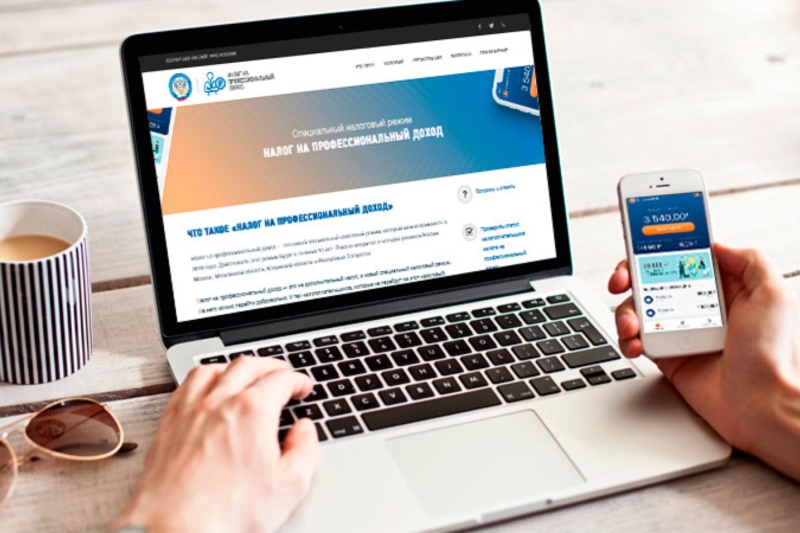

Официальное оформление в качестве самозанятого – это достаточно простой и быстрый процесс. Для тех, кто хочет встать на учет и платить НПД, есть несколько вариантов регистрации:

-

с помощью мобильного приложения «Мой налог»;

Как перестать быть самозанятым?

Механизм прекращения применения спецрежима прописан в ст. 5 ФЗ № 422. Сначала разберемся с основаниями утраты статуса самозанятого. Выделяют два главных основания прекращения самозанятости:

- Отказ от применения налогового спецрежима.

- Лицо перестало отвечать требованиям, которые предусмотрены законом.

В первом случае самозанятый сам принимает решение о прекращении применении данного налогового режима. Во втором случае вопрос об утрате статуса решается налоговой службой, поскольку налогоплательщик перестал отвечать требованиям, которые выдвигаются к самозанятым лицам.

Статус самозанятого также может быть аннулирован. Такое случается, если налоговики выявляют, что на момент оформлении в качестве самозанятого лицо уже не соответствовало требованиям, предъявляемым законодателем к самозанятым лицам.

Отказ от применения налогового спецрежима

В любой момент самозанятое лицо вправе принять решение о прекращении применения налогового спецрежима, предусмотренного ФЗ №422. Для этого нужно выполнить несколько простых манипуляций, а именно предоставить налоговикам заявление о снятии с учета. Заявление нужно подать через «Мой налог».

Пошаговая инструкция для снятия самозанятого с учета будет выглядеть так:

- Авторизоваться в мобильном приложении.

- Выбрать пункт «Прочее», подпункт «Профиль», выбрать опцию «Сняться с учета НПД».

- Отметить причину принятия данного решения. Вот возможные варианты: прекращение деятельности, с доходов от которой уплачивался НПД; не нравится, как работает приложение; устройство на работу в качестве государственного служащего.

- Отправить заявку в подразделение ФНС.

Снятие с учета осуществляется моментально. Не нужно лично посещать налоговую службу и писать какие-то заявления от руки. Этот способ прекращения статуса универсален для всех налогоплательщиков НПД без привязки к роду занятий – самозанятых водителей, которые зарегистрированы в Яндекс такси, различных косметологов, фотографов, копирайтеров, кондитеров, занимающихся изготовлением изделий на заказ и других.

Официальной датой снятия с учета в качестве самозанятого является день подачи лицом соответствующего заявления. Уведомление о прекращении статуса самозанятости будет направлено заявителю в «Мой налог» не позднее следующего дня за днем обращения.

Если субъект встал на учет в качестве плательщика НПД через уполномоченную кредитную организацию, то эта организация также должна быть уведомлена налоговой о прекращении статуса самозанятого.

Несоответствие установленным требованиям

В частности, не могут стать налогоплательщиками НПД лица, которые:

- реализуют подакцизные товары и товары, что подлежат обязательной маркировке средствами идентификации согласно законам РФ;

- перепродают товары и имущественные права (кроме имущества, что использовалось ими для бытовых нужд);

- добывают и реализуют полезные ископаемые;

- выступают работодателем для нанятых по трудовым договорам лиц;

- занимаются предпринимательством в интересах иных лиц по договорам поручения, договорам комиссии либо агентским договорам;

- доставляют товары с приемом (передачей) платежей за указанные товары в интересах других лиц;

- применяют иные налоговые спецрежимы или занимаются предпринимательством, а полученные при этом доходы подлежат налогообложению по НДФЛ;

- в текущем календарном году получили доходы более 2,4 миллиона рублей.

Если лицо не соответствует указанным выше требованиям, в идеале оно должно обратиться в налоговую с заявлением о прекращении самозанятости. В случае игнорирования этой обязанности лицо будет лишено статуса самозанятого по инициативе налоговой службы после выявления факта несоответствия установленным законом предписаниям. Лицо считается таким, что утратило право на применение НПД со дня возникновения оснований, исключающих его применение в соответствии с ФЗ № 422.

Если представители ФНС выявят, что лицо не соответствовало требованиям к самозанятым субъектам уже на этапе постановки на учет, то статус самозанятости подлежит аннуляции. В данной ситуации считается, что право применять НПД изначально не возникало. Уведомление о снятии с учета будет направлено физлицу через мобильное приложение «Мой налог».

Какие последствия снятия с учета

После того, как самозанятый снимется с учета (в том числе из-за утраты права на применение НПД) полный доступ к приложению «Мой налог» будет ограничен. Однако опция по уплате налоговой задолженности останется доступной. Это нужно для того, чтоб должники по НПД смогли оперативно уплатить остаток долга.

Закон не ограничивает граждан в возможности повторной регистрации в статусе плательщиков НПД. Если лицо добровольно отказалось от применения НПД, оно может в любое время заново зарегистрироваться и платить налоги как самозанятый субъект.

Однако для того чтоб снова начать применять налоговый спецрежим, необходимо полностью выплатить недоимку по неуплаченному ранее налогу, а также погасить пеню и все штрафы, начисленные за несвоевременную уплату.

Нужно также учесть, что повторная регистрация в качестве самозанятого не дает право на получение налогового вычета в размере 10 000 рублей при условии, что налогоплательщик полностью получил его ранее. Если же вычет ранее не оформляли, или он был получен частично, право на его оформление сохраняется даже при повторной постановке на учет.

Итоги

Самозанятые лица применяют специальный налоговый режим, который предусматривает налоговую ставку в размере 4% или 6% полученных доходов. Перестать быть самозанятым в 2023 году так же просто, как и встать на учет. Все оформления осуществляются через приложение «Мой налог». Налогоплательщику нужно просто выбрать опцию «Снятся с учета» и направить заявку на рассмотрение в налоговую службу.

В некоторых случаях снятие с учета осуществляется по инициативе налоговиков.

Если у самозанятого образовался долг по уплате налога, его нужно обязательно погасить.

При желании лицо может зарегистрироваться в качестве самозанятого повторно, но только при условии, что нет долгов по уплате налога по предыдущим регистрациям.

Источник: «Юридическая азбука»

Насколько полезной оказалась эта статья?

Оцените статью!

Средний рейтинг 4.7 / 5. Всего голосов: 15

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ всегда доступны для Вас! Именно Вашу проблему можно решить так:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните 8 (499) 350-55-06 доб. 145 — Москва и Московская область

- позвоните 8 (812) 309-06-71 доб. 704 — Санкт-Петербург и область

- позвоните 8-800-555-67-55 доб. 686 — По России, звонок бесплатный

Подписывайтесь на наш юридический канал Яндекс.Дзен

Подписаться

Автор статьи

Юридическое образование по гражданскому, трудовому, семейному праву позволяет освещать автору ежедневные, наболевшие вопросы людей: «Что делать…», «Можно ли…», «Что будет…», «Как сделать…». Ответы на эти и другие вопросы помогают читателям разобраться в ситуациях с юридической точки зрения, решить проблемы и остаться удовлетворенными от полученных знаний и рекомендаций. Окончила государственное высшее учебное заведение «Прикарпатьский национальный университет имени Василия Стефаника», специальность «Правоведение».

Как перестать быть самозанятым, стоит знать каждому плательщику налога на профессиональный доход, ведь может возникнуть необходимость в приостановлении или окончании деятельности. В статье расскажем, как сняться с учета в качестве самозанятого и можно ли зарегистрироваться заново.

Как перестать быть самозанятым

Стать самозанятым легко — достаточно установить приложение «Мой налог», загрузить в него фотографию паспорта и отправить заявление в налоговую. Вся процедура займет не более 10 минут.

Однако у любого самозанятого после регистрации может возникнуть вопрос: как закрыть самозанятость? Ответ на этот вопрос дается в п. 12 ст. 5 закона от 27.11.2018 № 422-ФЗ.

Для этого потребуется:

- Зайти в приложение «Мой налог».

- Нажать на кнопку «Сняться с учета».

- Выбрать причину, по которой вы решили сняться избавиться от статуса самозанятого:

- отказываюсь от применения специального налогового режима (выбраете, если вы добровольно решили сняться с учета, как плательщик НПД);

- утратил право на применение специального налогового режима (выбираете в случае, если вы перестали удовлетворять критериям применения НПД по причинам, поименованным в п.2 ст.4 закона «О проведении эксперимента…» от 27.11.2018 №422-ФЗ, например, нанимаете сотрудника на работу, или прекратили деятельность, подпадающую под НПД, и занялись деятельностью, которая не подходит для данного режима налогообложения).

- Отправить данные в налоговую.

Снятие с учета происходит моментально. Уведомление от ФНС придет в приложение не позднее следующего дня после отправки данных.

Обратите внимание! Восстановить статус самозанятого можно в любой момент, пройдя повторную регистрацию.

Когда самозанятого снимает с учета налоговая служба

Существуют ситуации, в которых плательщику налога на профессиональный доход не нужно предпринимать никаких действия для того, чтобы сняться с учета в качестве самозанятого — это за него делает налоговая служба:

- Если годовой доход плательщика превысил лимит в 2,4 млн руб. и ФНС перевела его на другой режим налогообложения.

- Если налоговой стало известно о том, что налогоплательщик не соответствует требованиям, предъявляемым к самозанятым, по другим критериям (например, он принял на работу сотрудников или занялся перепродажей товаров промышленного производства).

Последствия снятия с учета

Снятие с учета в качестве самозанятого не отменяет обязанности по уплате начисленного налога — погасить задолженность всё равно придется.

Кроме того, повторная регистрация в качестве самозанятого не предоставляет право на получение налогового вычета в размере 10 000 рублей в том случае, если вы полностью получили его ранее. Если же вычет ранее не оформлялся, или был получен частично, право на его оформление сохраняется даже при повторной постановке на учет.

Итоги

Итак, ответ на вопрос, как закрыть деятельность самозанятого, предельно прост: с помощью приложения «Мой налог». При этом впоследствии можно возобновить работу в качестве самозанятого, отправив соответствующее заявление в ФНС.

Дата публикации: 06.10.2020 11:39

В соответствии с областным законом от 29.05.2020 № 565-ОЗ на территории Новгородской области с 1 июля 2020 года введен специальный налоговый режим «Налог на профессиональный доход».

Снятие с налогового учета плательщика налога на профессиональный доход (далее — НПД) осуществляется в добровольном порядке, а также по инициативе налогового органа.

Процедура добровольного снятия с учета проходит без посещения налогового органа. Для этого в мобильном приложении «Мой налог» необходимо в разделе «Настройки» внизу нажать кнопку «Сняться с учета НПД», выбрать причину снятия с данного режима налогообложения и подтвердить свое решение. Датой снятия с учета в качестве плательщика НПД является дата направления в налоговый орган заявления о снятии с учета. При постановке на учет в качестве плательщика НПД через уполномоченную кредитную организацию о решении сняться с учета в качестве плательщика НПД необходимо уведомить уполномоченную кредитную организацию. Налогоплательщик после снятия с учета в налоговом органе в качестве налогоплательщика вправе повторно встать на учет в качестве плательщика НПД при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу. После снятия с учета (утраты права) предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором будет сохранена функция уплаты налога.

По инициативе налогового органа, при отсутствии заявления плательщика НПД о снятии с учета, осуществляется:

- при наличии у налогового органа информации об утрате налогоплательщиком права на применение НПД в случае несоответствия плательщика НПД требованиям Федерального закона № 422-ФЗ. Лицо считается утратившим право на применение НПД со дня возникновения оснований, препятствующих его применению в соответствии с Федеральным законом № 422-ФЗ.

- при аннулировании постановки на учет, в случае выявления налоговым органом факта несоответствия налогоплательщика на дату его постановки на учет в качестве плательщика НПД требованиям Федерального закона № 422-ФЗ (т.е. право применять НПД изначально не возникало). Уведомление о снятии с учета направляется физическому лицу налоговым органом через мобильное приложение «Мой налог»/Веб-кабинет.

Налогоплательщик после снятия с учета в качестве плательщика НПД по инициативе налогового органа вправе повторно встать на учет в качестве плательщика НПД при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу. После снятия с учета по инициативе налогового органа, налогоплательщику предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором будет сохранена функция уплаты налога.

Более подробно о налоговом режиме, правилах его применения, преимуществах и ограничениях, предусмотренных законом, можно узнать на сайте ФНС России в разделе «Налог на профессиональный доход»,

- Причины закрытия самозанятости

- Как перестать быть самозанятым через приложение «Мой налог»

- Как закрыть самозанятость физических лиц через сайт госуслуг

- Можно ли убрать статус самозанятого на время

- Какие есть риски

Причины закрытия самозанятости

Инициатива по отмене статуса самозанятого может исходить как от гражданина лично, так и от налоговой. Во втором случае процедура происходит без участия бизнесмена, его лишь ставят перед фактом.

Самозанятый может отказаться от возможности уплачивать льготный налог (НПД) добровольно по нескольким причинам:

- Решил перестать заниматься коммерческой деятельностью.

- Изменил вид деятельности. Например, занялся перепродажей чужой продукции вместо товаров собственного производства или предоставления услуг.

- Переключился на выпуск и реализацию товаров, которые требуют акцизных марок (табачные изделия, алкоголь, некоторые виды продуктов питания).

- Начал работать в сфере добычи полезных ископаемых.

- Решил заключить контракт со своим бывшим работодателем, при условии, что со дня увольнения прошло менее двух лет.

- Взял сотрудников в штат .

- Заработал в текущем году более 2 400 000 рублей.

- В течение месяца после оформления самозанятости не закрыл ИП.

Если самозанятый оказался недобросовестным и не стал отказываться от выгодной системы налогообложения (или забыл об этом), это лишь повредит его репутации. Потому что скорее рано, чем поздно ФНС станет известно, что бизнесмен потерял право на НПД.

В этом случае налоговая в автоматическом режиме (без согласия самозанятого) переведет его на обычный режим налогообложения. Причем это решение начнет действовать «задним числом», то есть не с даты принятия, а с даты возникновения у бизнесмена оснований для закрытия самозанятости.

Нарушитель получит уведомление о лишении его статуса самозанятого и о необходимости погасить задолженность за весь период обмана, включая пени за просрочку.

Не рискуйте своей репутацией. Любые мелкие финансовые проблемы можно решить легально с минимальной переплатой и даже без нее, если у вас под рукой универсальная карта «Халва».

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства до 500 000 рублей и потратить их на покупки в рассрочку на 10 месяцев, если оформите подписку «Халва.Десятка». Закажите Халву в форме ниже, и курьер привезет ее вам!

Как перестать быть самозанятым через приложение «Мой налог»

Отключить самозанятость очень просто. Вся процедура займет не более 10 минут. Если вы регистрировали этот статус в приложении «Мой налог», нужно выполнить всего несколько операций:

- перейти в меню «Профиль» и прокрутить страницу вниз;

- нажать кнопку «Сняться с учета НПД»;

- указать причину отказа;

- подтвердить действие.

У вас в любом случае останется доступ в личный кабинет в приложении, но его функционал будет ограничен. Вы сможете погасить задолженность по НПД или восстановить полный доступ, если решите возобновить статус самозанятого. Разумеется, перед этим нужно будет подтвердить, что те причины, из-за которых вы ранее отказались от НПД, уже не актуальны.

Каких-либо ограничений на количество возобновлений статуса в законах нет.

Как закрыть самозанятость физических лиц через сайт госуслуг

Если вы регистрировали самозанятость на «Госуслугах», то отказываться от НПД необходимо в личном кабинете на портале.

- В строке запроса (рядом с веселым роботом Максом) введите «снятие с учета самозанятых» и пройдите по выданной ссылке.

- Выберите подходящую причину отказа от НПД.

- Все готово, отправьте запрос в налоговую.

Можно ли убрать статус самозанятого на время

Да, вы можете отключить этот статус, а когда необходимо — вернуть обратно.

К примеру, ваш маленький бизнес оказался очень удачным в текущем году, и доход превысил 2,4 млн рублей. Придется перейти на другую форму налогообложения и пересчитать весь уплаченный налог.

Однако вы не уверены, что следующий год будет столь же прибыльным. Поэтому есть смысл с января вернуться на НПД.

Ваш бизнес растет? Значит, ему нужно больше финансовых ресурсов.

Если вашему бизнесу потребуется поддержка, вы всегда можете обратиться за помощью в Совкомбанк. У нас вы сможете получить деньги быстро и без лишних формальностей. Изучите условия и оставьте заявку прямо сейчас!

Оставить заявку

Какие есть риски

Теоретически (у редакции нет этому подтверждения) неприятные последствия могут возникнуть только в ситуации, когда самозанятый не заводил для расчетов с клиентами отдельный банковский счет, а пользовался личным. Если после отказа от НПД он продолжит получать деньги на этот счет от физических лиц (например, друг переведет ему старый долг), налоговая может расценить эту транзакцию как продолжение предпринимательской деятельности «в серую».

В таком случае бизнесмену грозит административный штраф в размере ⅕ части суммы перевода. Если нарушение повторится, наказание может стать еще строже — вернуть в казну придется всю сумму перевода.

К счастью, такая ситуация не грозит тем бывшим самозанятым, которые ранее зарегистрировали свой статус через приложение «Мой налог», на «Госуслугах» или в ФНС. Гипотетическому риску подвергаются лишь те граждане, которые воспользовались услугами уполномоченных банков (так называемых «партнеров ФНС») и использовали для взаиморасчетов с контрагентами другое приложение (не «Мой налог»).

Отказаться от режима самозанятости можно по своей инициативе в любой момент. Также налоговая может снять предпринимателя с учета принудительно, если он перестал соответствовать требованиям плательщика НПД (№422-ФЗ, ст.4, ч.2). Потом, при отсутствии задолженностей (№422-ФЗ, ст. 5, п.11), зарегистрироваться в качестве самозанятого можно заново. Расскажем о том, как быстро закрыть самозанятость и какие при этом есть риски.

1. Как закрыть самозанятость в «Мой налог»

Для того, чтобы физлицу отказаться от статуса самозанятости, нужно открыть мобильное приложение «Мой налог»:

- зайти во вкладку«Прочее» внизу страницы,

- выбрать раздел «Профиль» ,

- пролистать до конца и нажать кнопку «Снятия с учета НПД»,

- указать причину (при отказе по личным причинам, уместна формулировка «отказываюсь от применения специального налогового режима», если же оставаться самозанятым нельзя по закону, подойдет фраза «потерял право на применение специального налогового режима»),

- подтвердить решение.

Письмо о закрытии самозанятости приходит на почту в приложении. Доступ в личный кабинет приложения не блокируется – там можно погасить задолженности, восстановить статус, предварительно подтвердить отсутствие причин, по которым вы ранее снялись с учета.

Продвинем ваш бизнес

В Google и «Яндексе», соцсетях, рассылках, на видеоплатформах, у блогеров

Подробнее

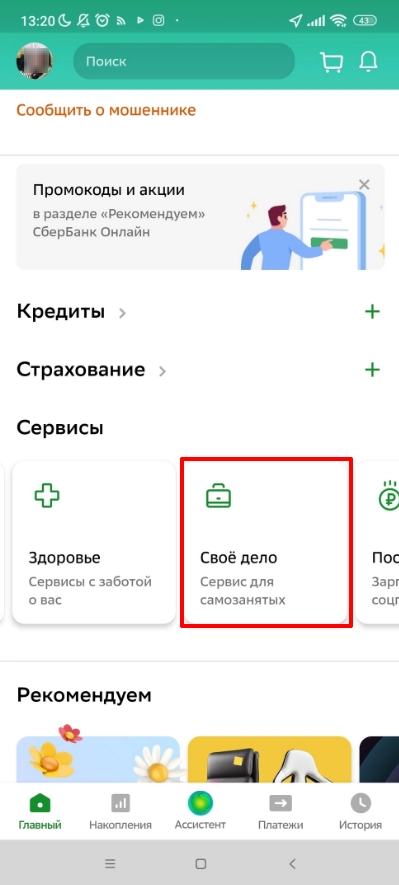

2. Как закрыть самозанятость через «СберБанк»

Сначала нужно войти в приложение «Сбербанк онлайн» на смартфоне, а затем:

- выбрать вкладку «Сервисы» внизу главного экрана,

- перейти во вкладку «Свое дело», где ранее, возможно, регистрировали самозанятость,

- в разделе «Настройки» выбрать «Отключить сервис» и «Снятие с учета в налоговой».

Теперь остается только дождаться уведомления, которое придет в приложение «СберБанк» о снятии с учета.

Автор статьи

Юридическое образование по гражданскому, трудовому, семейному праву позволяет освещать автору ежедневные, наболевшие вопросы людей: «Что делать…», «Можно ли…», «Что будет…», «Как сделать…». Ответы на эти и другие вопросы помогают читателям разобраться в ситуациях с юридической точки зрения, решить проблемы и остаться удовлетворенными от полученных знаний и рекомендаций. Окончила государственное высшее учебное заведение «Прикарпатьский национальный университет имени Василия Стефаника», специальность «Правоведение».

Как перестать быть самозанятым, стоит знать каждому плательщику налога на профессиональный доход, ведь может возникнуть необходимость в приостановлении или окончании деятельности. В статье расскажем, как сняться с учета в качестве самозанятого и можно ли зарегистрироваться заново.

Как перестать быть самозанятым

Стать самозанятым легко — достаточно установить приложение «Мой налог», загрузить в него фотографию паспорта и отправить заявление в налоговую. Вся процедура займет не более 10 минут.

Однако у любого самозанятого после регистрации может возникнуть вопрос: как закрыть самозанятость? Ответ на этот вопрос дается в п. 12 ст. 5 закона от 27.11.2018 № 422-ФЗ.

Для этого потребуется:

- Зайти в приложение «Мой налог».

- Нажать на кнопку «Сняться с учета».

- Выбрать причину, по которой вы решили сняться избавиться от статуса самозанятого:

- отказываюсь от применения специального налогового режима (выбраете, если вы добровольно решили сняться с учета, как плательщик НПД);

- утратил право на применение специального налогового режима (выбираете в случае, если вы перестали удовлетворять критериям применения НПД по причинам, поименованным в п.2 ст.4 закона «О проведении эксперимента…» от 27.11.2018 №422-ФЗ, например, нанимаете сотрудника на работу, или прекратили деятельность, подпадающую под НПД, и занялись деятельностью, которая не подходит для данного режима налогообложения).

- Отправить данные в налоговую.

Снятие с учета происходит моментально. Уведомление от ФНС придет в приложение не позднее следующего дня после отправки данных.

Обратите внимание! Восстановить статус самозанятого можно в любой момент, пройдя повторную регистрацию.

Когда самозанятого снимает с учета налоговая служба

Существуют ситуации, в которых плательщику налога на профессиональный доход не нужно предпринимать никаких действия для того, чтобы сняться с учета в качестве самозанятого — это за него делает налоговая служба:

- Если годовой доход плательщика превысил лимит в 2,4 млн руб. и ФНС перевела его на другой режим налогообложения.

- Если налоговой стало известно о том, что налогоплательщик не соответствует требованиям, предъявляемым к самозанятым, по другим критериям (например, он принял на работу сотрудников или занялся перепродажей товаров промышленного производства).

Последствия снятия с учета

Снятие с учета в качестве самозанятого не отменяет обязанности по уплате начисленного налога — погасить задолженность всё равно придется.

Кроме того, повторная регистрация в качестве самозанятого не предоставляет право на получение налогового вычета в размере 10 000 рублей в том случае, если вы полностью получили его ранее. Если же вычет ранее не оформлялся, или был получен частично, право на его оформление сохраняется даже при повторной постановке на учет.

Итоги

Итак, ответ на вопрос, как закрыть деятельность самозанятого, предельно прост: с помощью приложения «Мой налог». При этом впоследствии можно возобновить работу в качестве самозанятого, отправив соответствующее заявление в ФНС.

Дата публикации: 06.10.2020 11:39

В соответствии с областным законом от 29.05.2020 № 565-ОЗ на территории Новгородской области с 1 июля 2020 года введен специальный налоговый режим «Налог на профессиональный доход».

Снятие с налогового учета плательщика налога на профессиональный доход (далее — НПД) осуществляется в добровольном порядке, а также по инициативе налогового органа.

Процедура добровольного снятия с учета проходит без посещения налогового органа. Для этого в мобильном приложении «Мой налог» необходимо в разделе «Настройки» внизу нажать кнопку «Сняться с учета НПД», выбрать причину снятия с данного режима налогообложения и подтвердить свое решение. Датой снятия с учета в качестве плательщика НПД является дата направления в налоговый орган заявления о снятии с учета. При постановке на учет в качестве плательщика НПД через уполномоченную кредитную организацию о решении сняться с учета в качестве плательщика НПД необходимо уведомить уполномоченную кредитную организацию. Налогоплательщик после снятия с учета в налоговом органе в качестве налогоплательщика вправе повторно встать на учет в качестве плательщика НПД при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу. После снятия с учета (утраты права) предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором будет сохранена функция уплаты налога.

По инициативе налогового органа, при отсутствии заявления плательщика НПД о снятии с учета, осуществляется:

- при наличии у налогового органа информации об утрате налогоплательщиком права на применение НПД в случае несоответствия плательщика НПД требованиям Федерального закона № 422-ФЗ. Лицо считается утратившим право на применение НПД со дня возникновения оснований, препятствующих его применению в соответствии с Федеральным законом № 422-ФЗ.

- при аннулировании постановки на учет, в случае выявления налоговым органом факта несоответствия налогоплательщика на дату его постановки на учет в качестве плательщика НПД требованиям Федерального закона № 422-ФЗ (т.е. право применять НПД изначально не возникало). Уведомление о снятии с учета направляется физическому лицу налоговым органом через мобильное приложение «Мой налог»/Веб-кабинет.

Налогоплательщик после снятия с учета в качестве плательщика НПД по инициативе налогового органа вправе повторно встать на учет в качестве плательщика НПД при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу. После снятия с учета по инициативе налогового органа, налогоплательщику предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором будет сохранена функция уплаты налога.

Более подробно о налоговом режиме, правилах его применения, преимуществах и ограничениях, предусмотренных законом, можно узнать на сайте ФНС России в разделе «Налог на профессиональный доход»,

- Причины закрытия самозанятости

- Как перестать быть самозанятым через приложение «Мой налог»

- Как закрыть самозанятость физических лиц через сайт госуслуг

- Можно ли убрать статус самозанятого на время

- Какие есть риски

Причины закрытия самозанятости

Инициатива по отмене статуса самозанятого может исходить как от гражданина лично, так и от налоговой. Во втором случае процедура происходит без участия бизнесмена, его лишь ставят перед фактом.

Самозанятый может отказаться от возможности уплачивать льготный налог (НПД) добровольно по нескольким причинам:

- Решил перестать заниматься коммерческой деятельностью.

- Изменил вид деятельности. Например, занялся перепродажей чужой продукции вместо товаров собственного производства или предоставления услуг.

- Переключился на выпуск и реализацию товаров, которые требуют акцизных марок (табачные изделия, алкоголь, некоторые виды продуктов питания).

- Начал работать в сфере добычи полезных ископаемых.

- Решил заключить контракт со своим бывшим работодателем, при условии, что со дня увольнения прошло менее двух лет.

- Взял сотрудников в штат .

- Заработал в текущем году более 2 400 000 рублей.

- В течение месяца после оформления самозанятости не закрыл ИП.

Если самозанятый оказался недобросовестным и не стал отказываться от выгодной системы налогообложения (или забыл об этом), это лишь повредит его репутации. Потому что скорее рано, чем поздно ФНС станет известно, что бизнесмен потерял право на НПД.

В этом случае налоговая в автоматическом режиме (без согласия самозанятого) переведет его на обычный режим налогообложения. Причем это решение начнет действовать «задним числом», то есть не с даты принятия, а с даты возникновения у бизнесмена оснований для закрытия самозанятости.

Нарушитель получит уведомление о лишении его статуса самозанятого и о необходимости погасить задолженность за весь период обмана, включая пени за просрочку.

Не рискуйте своей репутацией. Любые мелкие финансовые проблемы можно решить легально с минимальной переплатой и даже без нее, если у вас под рукой универсальная карта «Халва».

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства до 500 000 рублей и потратить их на покупки в рассрочку на 10 месяцев, если оформите подписку «Халва.Десятка». Закажите Халву в форме ниже, и курьер привезет ее вам!

Как перестать быть самозанятым через приложение «Мой налог»

Отключить самозанятость очень просто. Вся процедура займет не более 10 минут. Если вы регистрировали этот статус в приложении «Мой налог», нужно выполнить всего несколько операций:

- перейти в меню «Профиль» и прокрутить страницу вниз;

- нажать кнопку «Сняться с учета НПД»;

- указать причину отказа;

- подтвердить действие.

У вас в любом случае останется доступ в личный кабинет в приложении, но его функционал будет ограничен. Вы сможете погасить задолженность по НПД или восстановить полный доступ, если решите возобновить статус самозанятого. Разумеется, перед этим нужно будет подтвердить, что те причины, из-за которых вы ранее отказались от НПД, уже не актуальны.

Каких-либо ограничений на количество возобновлений статуса в законах нет.

Как закрыть самозанятость физических лиц через сайт госуслуг

Если вы регистрировали самозанятость на «Госуслугах», то отказываться от НПД необходимо в личном кабинете на портале.

- В строке запроса (рядом с веселым роботом Максом) введите «снятие с учета самозанятых» и пройдите по выданной ссылке.

- Выберите подходящую причину отказа от НПД.

- Все готово, отправьте запрос в налоговую.

Можно ли убрать статус самозанятого на время

Да, вы можете отключить этот статус, а когда необходимо — вернуть обратно.

К примеру, ваш маленький бизнес оказался очень удачным в текущем году, и доход превысил 2,4 млн рублей. Придется перейти на другую форму налогообложения и пересчитать весь уплаченный налог.

Однако вы не уверены, что следующий год будет столь же прибыльным. Поэтому есть смысл с января вернуться на НПД.

Ваш бизнес растет? Значит, ему нужно больше финансовых ресурсов.

Если вашему бизнесу потребуется поддержка, вы всегда можете обратиться за помощью в Совкомбанк. У нас вы сможете получить деньги быстро и без лишних формальностей. Изучите условия и оставьте заявку прямо сейчас!

Оставить заявку

Какие есть риски

Теоретически (у редакции нет этому подтверждения) неприятные последствия могут возникнуть только в ситуации, когда самозанятый не заводил для расчетов с клиентами отдельный банковский счет, а пользовался личным. Если после отказа от НПД он продолжит получать деньги на этот счет от физических лиц (например, друг переведет ему старый долг), налоговая может расценить эту транзакцию как продолжение предпринимательской деятельности «в серую».

В таком случае бизнесмену грозит административный штраф в размере ⅕ части суммы перевода. Если нарушение повторится, наказание может стать еще строже — вернуть в казну придется всю сумму перевода.

К счастью, такая ситуация не грозит тем бывшим самозанятым, которые ранее зарегистрировали свой статус через приложение «Мой налог», на «Госуслугах» или в ФНС. Гипотетическому риску подвергаются лишь те граждане, которые воспользовались услугами уполномоченных банков (так называемых «партнеров ФНС») и использовали для взаиморасчетов с контрагентами другое приложение (не «Мой налог»).

Отказаться от режима самозанятости можно по своей инициативе в любой момент. Также налоговая может снять предпринимателя с учета принудительно, если он перестал соответствовать требованиям плательщика НПД (№422-ФЗ, ст.4, ч.2). Потом, при отсутствии задолженностей (№422-ФЗ, ст. 5, п.11), зарегистрироваться в качестве самозанятого можно заново. Расскажем о том, как быстро закрыть самозанятость и какие при этом есть риски.

1. Как закрыть самозанятость в «Мой налог»

Для того, чтобы физлицу отказаться от статуса самозанятости, нужно открыть мобильное приложение «Мой налог»:

- зайти во вкладку«Прочее» внизу страницы,

- выбрать раздел «Профиль» ,

- пролистать до конца и нажать кнопку «Снятия с учета НПД»,

- указать причину (при отказе по личным причинам, уместна формулировка «отказываюсь от применения специального налогового режима», если же оставаться самозанятым нельзя по закону, подойдет фраза «потерял право на применение специального налогового режима»),

- подтвердить решение.

Письмо о закрытии самозанятости приходит на почту в приложении. Доступ в личный кабинет приложения не блокируется – там можно погасить задолженности, восстановить статус, предварительно подтвердить отсутствие причин, по которым вы ранее снялись с учета.

Продвинем ваш бизнес

В Google и «Яндексе», соцсетях, рассылках, на видеоплатформах, у блогеров

Подробнее

2. Как закрыть самозанятость через «СберБанк»

Сначала нужно войти в приложение «Сбербанк онлайн» на смартфоне, а затем:

- выбрать вкладку «Сервисы» внизу главного экрана,

- перейти во вкладку «Свое дело», где ранее, возможно, регистрировали самозанятость,

- в разделе «Настройки» выбрать «Отключить сервис» и «Снятие с учета в налоговой».

Теперь остается только дождаться уведомления, которое придет в приложение «СберБанк» о снятии с учета.

3. Как закрыть самозанятость через «Госуслуги»

Отказаться от самозанятости можно в личном кабинете Госуслуг. Для этого нужно:

- в поисковой строке диалога с роботом Максом ввести запрос «снятие с учета самозанятых» и перейти по присланной ботом ссылке,

- указать причину отказа,

- нажать кнопку «Отправить заявление».

Если самозанятость закрывает налоговая

Физлицо может быть снято с учета по инициативе налоговой, если окажется, что:

- доход за год больше лимита 2,4 млн руб.,

- самозанятый оформил трудовой договор с работником, то есть прибегнул к найму, что противоречит требованиям к режиму самозанятости,

- занялся перепродажей чужой продукции, для этого нужно получить статус ИП,

- проводит добычу и реализацию полезных ископаемых,

- продает подакцизные товары (сигареты, алкоголь и т.д.), а также продукцию, подлежащую обязательной маркировке (обувь или одежду),

- работает на компанию или иного работодателя, с которым прекратил трудовые отношения меньше двух лет назад,

- работает курьером с собственной онлайн-кассой.

Налоговая инспекция закрывает самозанятость автоматически, и физлицо переходит на обычный режим налогообложения «задним числом» – с даты, когда самозанятый занялся запрещенной для него деятельностью (см. список выше). За период нарушений налоговые выплаты будут пересчитаны — 13% по НДФЛ и 30% — за деятельность, ведущуюся из-за границы.

Повторная регистрация самозанятости

Если при повторном получении самозанятости не оплатить задолженности и штрафы, в регистрации будет отказано. Также, если самозанятый уже получал ранее единоразовый вычет в размере 10 000 руб. (№422-ФЗ, ст.12), то повторное получение этой суммы не предусматривается. Но до исчерпания суммы вычета (если она не закончилась за период прошлой самозанятости) налог на чеки от физлиц будет составлять 3%, а от юрлиц – 4%. Говоря иначе, если самозанятый не потратил весь налоговый вычет, то оставшаяся сумма появится при повторной регистрации. Сумму налогового вычета самостоятельно считать не нужно, это делается автоматически – прямо в приложении, где вы открыли самозанятость.

Если у самозанятого нет дохода

Самозанятому не нужно сниматься с учета в качестве плательщика НПД, если он временно остался без доходов. Платить налог в этом случае тоже не требуется. Как только профессиональная деятельность возобновится, плательщик начинает платить налог НПД.

Возможные риски

Если самозанятый снялся с учета и не предупредил заказчика, а тот отправил ему деньги на счет, налоговая снимет с заказчика неуплаченные страховые взносы и налоги за исполнителя.

Однако, если в договоре прописан пункт о том, что исполнитель должен уведомить работодателя о закрытии самозанятости, заказчик имеет право взыскать убытки с самозанятого.

Перед оплатой работодателю стоит проверить статус самозанятого, чтобы потом не платить за него налоги.

Кстати, при постановке на учет в качестве плательщика НПД (самозанятого) заводить отдельный счет не обязательно.

Алексей Глазунов, управляющий партнер адвокатского бюро «Глазунов и партнеры»:

«Принимать платежи можно на обычную банковскую карту, которая используется для повседневных трат. Налоговая служба фиксирует только те операции по карте, которые проводятся через мобильное приложение для самозанятых. Поэтому не учитывать часть поступлений на карту вполне возможно: ведь самозанятому могут на эту карту вернуть старый долг, перевести деньги родственники на бытовые расходы».

В то же время налоговые органы после закрытия самозанятости могут еще некоторое время отслеживать поступления на его счет. Есть риск, что те или иные денежные поступления налоговая примет за доход от предпринимательской деятельности. И тогда придется разбираться и доказывать, что это не так. На всякий случай, после закрытия самозанятости, лучше завести для личного пользования новый счет.

Читайте также:

Как удалить учетную запись на Госуслугах в 2023 году

При каких видах деятельности нужна самозанятость в 2023

Озон Селлер — полная инструкция для продавцов на 2023 год