Содержание статьи

Показать

Скрыть

Только в 2022 году без согласия клиентов были проведены банковские операции на сумму более 9,2 млн рублей, сообщает Центробанк. Годом ранее эта сумма была меньше на треть. Для борьбы с мошенниками ЦБ разработал процедуру самозапрета на онлайн-кредитование. Разбираемся, как она работает.

Что такое самозапрет на кредит

В прошлом году Банк России опубликовал указание, которым обязал банки с 1 октября 2022 года предоставить клиентам возможность собственноручно накладывать запрет на онлайн-операции и ограничивать их параметры. Речь шла как о кредитовании, так и о денежных переводах.

Это ограничение, которое банк по заявлению клиента накладывает на операции, осуществляемые с помощью удаленного доступа через интернет. Запретить можно как отдельно кредитование, так и другие банковские операции или установить максимальную сумму.

В январе 2023 года Центробанк подготовил законопроект, который позволит делать этот запрет единым для всех кредитных организаций. Изменения могут принять уже весной. Банк России предлагает вносить ограничения в кредитную историю, чтобы банки и МФО видели его перед выдачей потребительских кредитов и займов. Об этом со ссылкой на пресс-службу Центробанка сообщала «Российская газета».

В каких случаях стоит оформить самозапрет на кредит

Категорий людей, которым рекомендуют оформить такой самозапрет, нет.

«Все зависит от осторожности конкретного человека, но, кажется, общество еще не готово пользоваться онлайн-кредитованием. Пусть это лучше происходит лично, в присутствии сотрудника банка и самого клиента, с обычной подписью, — говорит старший юрист юридической коллегии «Юриус» Александр Захаров. — Поэтому я бы рекомендовал во все крупные банки написать заявление о запрете. Как минимум в те банки, где вы когда-либо обслуживались по дебетовой карте, кредитной карте, кредиту».

Как оформить самозапрет на кредиты

Через «Госуслуги»

В предложенном Центробанком законопроекте предполагается, что самозапрет на кредиты можно будет выставить на «Госуслугах», эти данные автоматически попадут в бюро кредитных историй. Банки, которые запрашивают информацию в бюро, увидят выставленные ограничения на кредитование.

На самом сайте «Госуслуги» сообщается, что пока такой возможности нет. Но предполагается, что в будущем люди смогут подать заявление и поставить самостоятельный запрет на выдачу кредитов.

Пока нет возможности подать заявление на самозапрет кредитов напрямую в бюро кредитных историй, не анонсировал ее и Центробанк. Если закон о полном самозапрете кредитов будет принят, то особой необходимости в таком механизме и не будет — бюро кредитных историй не одно, и проще будет автоматически разослать этот запрет во все.

Через банки, МФО и другие организации

Пока это единственный вариант — он уже вступил в силу и действует с октября 2022 года.

«В отдельных банках можно написать заявление о запрете онлайн-кредитования конкретно в них. Такая опция есть практически во всех крупных банках, но есть те, которые будут против. Я бы к таким сразу отнесся скептически, потому что это повышает риски заемщика и не соответствует рекомендациям Центробанка», — говорит Александр Захаров.

Условия и порядок оформления такого запрета сегодня устанавливает банк. Аналогичные запреты можно направить и в микрофинансовые организации, но технически сделать это будет сложнее — МФО слишком много, они зарегистрированы в разных регионах, о существовании некоторых можно просто не знать.

Можно ли снять самозапрет

Да. Можно запретить выдавать кредиты на свое имя, потом отозвать запрет, потом запретить снова. Центробанк никак не ограничивает количество таких процедур.

Плюсы и минусы самозапрета на кредиты

Плюс очевиден — самозапрет на кредиты поможет защититься от мошенников. А возможно, и от спонтанных покупок — кредиты выдаются онлайн за несколько минут. Но если придется ехать в банк, чтобы снимать самозапрет, велик шанс передумать.

«Минус только в том, что если вы сами соберетесь взять кредит, то придется потратить время и сходить в отделение банка. Большой проблемы я в этом не вижу, особенно если вы живете в городе, где есть отделение банка. Если вы проживаете в маленьком городке, где отделений нет и не хочется никуда ехать, то да, это проблематично, — говорит Захаров. — В принципе, онлайн-кредит — это удобно, но система будет хороша только тогда, когда каждый гражданин будет обладать своей квалифицированной электронной цифровой подписью. Не простой, а именно квалифицированной, как, например, у судей».

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Обезопасит ли самозапрет полностью от мошенников

Полностью — нет, это признают и в Центробанке. Однако он существенно усложнит мошенникам задачу и как минимум защитит от некоторых схем и от потери крупных сумм.

Как обезопасить себя, пока закон не приняли

Если вы хотите оформить именно самозапрет на кредитование или переводы, это можно сделать непосредственно в банке. Конечно, потребуется время, чтобы обратиться во все кредитные организации, но для начала можно подать заявления в банки, услугами которых вы когда-либо пользовались.

Сейчас у некоторых банков есть специальная последовательность действий для онлайн-кредитования, чтобы избежать мошенничества. Например, счет заемщика могут заблокировать, если он пытается сразу же после получения кредита снять или перевести деньги. Для разблокировки счета придется связаться с банком или посетить отделение лично.

Юрист Александр Захаров советует раз в год или полгода запрашивать отчет из бюро кредитных историй. Это уже сейчас можно сделать на «Госуслугах» — через сайт заказать выписку из всех БКИ, в которых содержится информация о клиенте. Также можно периодически проверять себя через систему судебных приставов на сайте ФССП. Достаточно указать ФИО, дату рождения и выбрать регион, по которому будет производиться проверка.

«Я всем клиентам советую не пересылать никогда фотографии паспорта — в некоторых случаях займ могут оформить по фото или копии документа. Если куда-то нужно отправить данные, лучше не полениться и переписать их. Если вам стало известно, что эти данные уже куда-то попали — менять паспорт», — говорит юрист.

Если паспорт украли или вы его потеряли, следует обратиться в полицию.

«Возьмите там справку о том, что паспорт утерян, с указанием даты. Если паспорт попадет в руки мошенников, эта справка будет основным доказательством того, что кредит или займ брали не вы», — советует Борис Кулик, начальник отдела финансового просвещения ГУ Банка России по ЦФО.

Иногда мошенникам достаточно только паспортных данных, поэтому их тоже стоит беречь. Не сообщайте данные по телефону или в соцсетях, не вводите данные на непроверенных и незащищенных сайтах (в адресной строке должно быть изображение закрытого замка). В случае звонка «из банка» не разговаривайте со звонящими — общайтесь в чате поддержки на официальном сайте или в приложении либо перезвоните в банк самостоятельно. Больше о методах мошенников и способах защиты от них мы рассказывали в этом материале.

- Что такое самозапрет на кредиты

- Кому и зачем может понадобиться такая возможность

- Как это будет работать

- Плюсы и минусы самозапрета на кредиты

- Как обезопасить себя, пока закон не приняли

Мы живем в такое время, когда личная информация легко утекает в интернет, и воспользоваться ей может любой желающий. А если данных в открытом доступе нет, их несложно «купить» или достать самостоятельно. Особенно если ты мошенник и на этом специализируешься. Личные данные жулики используют по максимуму: не мелочатся и оформляют микрозаймы и кредиты на людей, которые ничего об этом не подозревают. Например, берут займы онлайн, получают подтверждения обманом или оформляют кредит через пенсионеров и доверчивых людей, а потом выманивают эти средства и исчезают. Центробанк РФ нашел способ, который поможет избежать оформления займов на чужое лицо. Это запрет на кредиты – инициатива, которая выглядит как хороший способ обезопасить себя от мошенников. Важно: предложенный законопроект планируют принять осенью 2022 года. На данный момент его рассматривают и еще могут внести поправки. Чтобы у жуликов не было возможности оформить кредит на человека без его ведома, ЦБ хочет предоставить людям возможность перестраховаться. Любой желающий сможет заранее указать в своей кредитной истории, что на данный момент он запрещает оформлять на себя займы. При этом подразумевается, что запреты будут многоуровневыми. Например, можно ограничить выдачу займов: Ставить и снимать ограничения можно неограниченное число раз. Услуга будет предоставляться бесплатно. А если вы хотите оформить заем самостоятельно, обратите внимание на выгодные предложения от Совкомбанка. В Совкомбанке можно оформить кредит наличными на любые цели до 5 млн рублей со ставкой от 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка! За 2021 год мошенники похитили у граждан РФ 45 млрд рублей. Причем половина пострадавших передавали данные о себе добровольно. Способы мошенничества можно поделить на две категории. Весьма распространенной сейчас является следующая схема. Мошенники звонят жертве и представляются сотрудниками банков или правоохранительных органов. Они сообщают, что на жертву хотят одобрить кредит, а далее убеждают, что для того, чтобы предотвратить это, нужно взять деньги самому и положить на «специальный защищенный счет». Звучит нереально, но в интернете есть множество историй, когда люди переводили так по несколько миллионов и участвовали в схеме вплоть до недели, не замечая ничего подозрительного. Согласно данным МВД суммы одного интернет-мошенничества варьируются от 15 тысяч до десятков миллионов рублей. Запрет на выдачу кажется идеальным решением для подобных ситуаций. Он защищает как граждан, так и банки. Ведь несмотря на то, что финансовые организации ответственно относятся к проверке документов, мошенникам удается обхитрить даже их. А если аферисты подадут заявку от имени человека, у которого стоит запрет, службы безопасности банков смогут «выйти на след» и определить обман. Рассмотрим, в каких случаях пригодится самозапрет: Если вы знаете, что займы вам не нужны, то спокойнее будет поставить запрет и не переживать, что кто-то воспользуется предложениями банков за вас. Перед оформлением займов важно знать обо всех условиях и наглядно представлять, сколько придется платить каждый месяц. В Совкомбанке вы можете самостоятельно рассчитать ежемесячный платеж. А также оставить заявку и получить полноценную консультацию специалиста по телефону. А теперь рассмотрим подробнее, как воспользоваться услугой. На данный момент подразумевается, что механизм самозапрета на выдачу будет работать следующим образом. 1. Установить запрет можно самостоятельно в личном кабинете на сайте Госуслуг либо через посредников: банки и микрофинансовые организации. 2. После ввода ограничения оно отобразится в кредитной истории. Это значит, что его сможете увидеть вы и организации, которые проводят скоринговые проверки. Чтобы узнать, точно ли ограничение установлено, нужно запросить кредитную историю и проверить обновление самостоятельно. Для этого сначала нужно узнать на Госуслугах, в каких бюро (БКИ) содержится ваша КИ. А затем запросить у них свою историю. 3. Когда финансовая организация получит заявку для выдачи займа, она проверит кредитную историю. Если в ней есть запрет, заявку отклонят. Если организация одобрит заявку даже несмотря на запрет, она не имеет права требовать возврата средств. Поэтому проводить скоринговые проверки банкам придется еще тщательнее. 4. Как только появится необходимость в займе, запрет можно снять самостоятельно. Установка и снятие запрета не ограничены в количестве. Можно делать это всем, бесплатно и сколько угодно раз. Предложение ЦБ выглядит необходимым и полезным. Но если покопаться, можно найти недочеты. Рассмотрим плюсы и минусы. Преимущества самозапрета. Недостатки самозапрета. На закон надейся, а сам не плошай. Чтобы не попасть в грустную ситуацию с чужими долгами: Запомните, что мошенники всегда пользуются тревогой и стрессом людей. Они специально заставляют человека переживать, чтобы в состоянии, когда разум затуманен, заставить жертву действовать быстро и необдуманно. Если вам звонят и требуют срочно принять решение, связанное с вашими данными или финансами, помните, что лучше всего взять паузу, обдумать все трезво и обсудить ситуацию с близкими. Подробнее о том, что делать, если на ваш паспорт взяли кредит, мы писали в этой статье.

Что такое самозапрет на кредиты

Кому и зачем может понадобиться такая возможность

Как это будет работать

Плюсы и минусы самозапрета на кредиты

Как обезопасить себя, пока закон не приняли

Что такое самозапрет на кредиты

В октябре 2022 года Банк России обязал банки давать клиентам возможность запрещать или ограничивать онлайн-операции, например, устанавливать лимит на переводы. Эта функция не даст мошенникам оформлять кредиты и переводить деньги со счета без ведома клиента.

Также банки обязаны проводить идентификацию устройств, с которых люди совершают онлайн-операции, подтверждать их номера и адреса электронной почты.

В рамках самозапрета можно:

- заблокировать себе возможность взять кредит;

- установить лимит на размер транзакций: например, перевести со счета за раз можно не более 10 тыс. ₽;

- ограничить время для совершения онлайн-операций;

- запретить вывод кредитных средств с карты;

- отключить онлайн-операции и совершать их только в отделении банка.

Самозапрет нельзя установить на ипотеку и автокредитование.

Самозапрет полезен, если человек не планирует брать кредиты или находится за границей и не сможет обратиться в банк или полицию, если у него украдут деньги.

Также это пригодится несовершеннолетним, которые пользуются банковскими картами, и пожилым людям — они становятся жертвами мошенников чаще всего. В некоторых случаях, например, при утере паспорта, можно оформить временный самозапрет и снять его после решения проблемы.

Как оформить самозапрет на кредиты

На 4.05.2023 года оформить самозапрет можно было только через банки и МФО. Устанавливать и снимать запрет можно бесплатно неограниченное количество раз.

Чтобы установить самозапрет на выдачу кредита, нужно позвонить или обратиться в банк лично. У всех банков своя форма заявления на эту услугу.

После ввода ограничения самозапрет отобразится в кредитной истории. Если финансовая организация получит заявку на выдачу займа, то увидит запрет и отклонит ее. Если, несмотря на запрет оформления кредитов онлайн, банк выдаст деньги мошенникам, то потом он не сможет предъявить к клиенту никаких претензий.

После установки запрета кредитная история обновится в течение трех дней. Снимается запрет также в течение трех дней. Для этого нужно снова обратиться в банк лично и написать заявление на снятие запрета.

Ограничение на онлайн-операции, например, на переводы или снятие наличных с кредитной карты, чаще всего можно установить через приложение банка. Оно включается и отключается мгновенно, также в любое время можно поменять сумму лимита.

При отказе сотрудника банка установить самозапрет стоит ссылаться на указание ЦБ. Там прямо сказано, что клиент имеет право получить эту услугу. Если это не помогло, лучше отказаться от услуг этого банка.

По закону запрет на выдачу займов можно направить и в микрофинансовые организации, но технически сделать это сложнее: МФО слишком много, они зарегистрированы в разных регионах. Скорее всего, поставить запрет получится только в МФО, где человек уже брал кредиты.

В ближайшее время установить самозапрет на кредиты можно будет через «Госуслуги». В предложенном ЦБ законопроекте предлагается запретить выдачу кредитов во всех банках, а не только там, где у человека есть счет.

Как еще можно защитить свои финансы

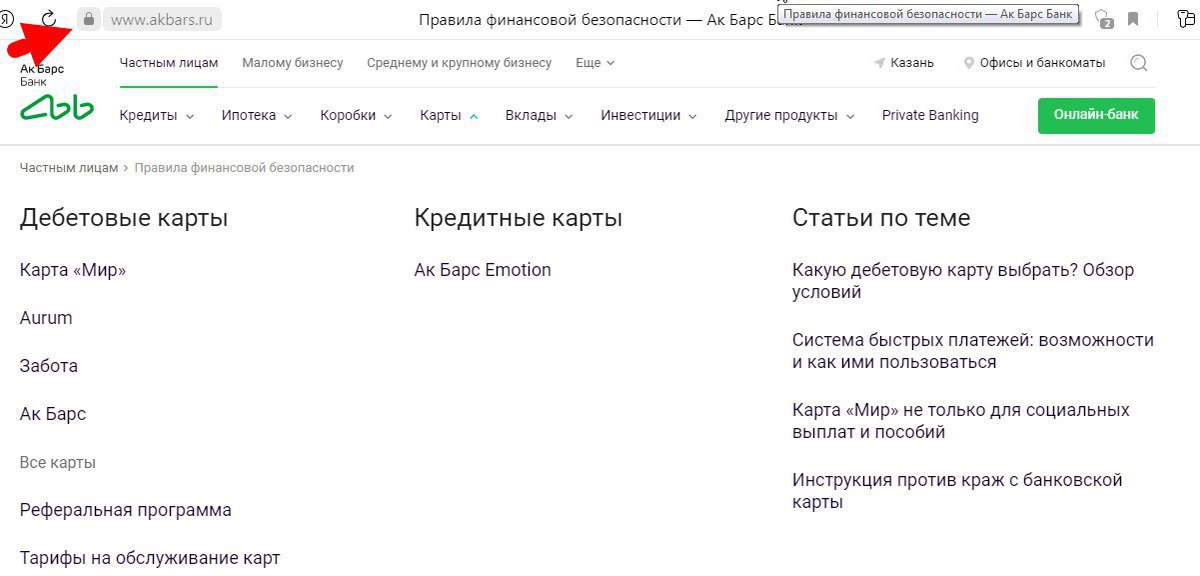

Ак Барс Банк разработал инструкцию с правилами финансовой безопасности. Там подробно рассказано, как именно мошенники могут обмануть, какие личные данные используют для кражи денег, и как обезопасить свои финансы. Ниже дадим еще несколько полезных советов.

Запрашивать отчет из бюро кредитных историй. Юристы советуют делать это раз в 6-12 месяцев. На «Госуслугах» можно заказать выписку из всех БКИ, в которых есть информация о клиенте.

Проверять себя через систему судебных приставов на сайте ФССП. Так можно узнать о наличии долгов, по которым кредитор обратился в суд. На сайте нужно указать ФИО, дату рождения и выбрать регион.

Не сообщать данные паспорта незнакомым людям. Например, не пересылать никому его фото: в некоторых МФО кредит могут оформить по копии документа. Также нельзя сообщать данные паспорта по телефону или в соцсетях, вводить их на непроверенных и незащищенных сайтах.

В переписке должно быть изображение закрытого замка — это значит, что сайт защищен

Кроме того, нельзя оставлять паспорт в залог: такое требование со стороны организации или частного лица незаконно.

Если паспорт украли или вы его потеряли, нужно написать заявление в полицию и взять справку об утере документа с указанием даты. Если паспорт попадет к мошенникам, справка будет основным доказательством, что человек не брал кредит.

Самозапрет на кредиты не обезопасит от мошенников на сто процентов, однако существенно усложнит им задачу. Если клиенты и сами будут соблюдать осторожность, украсть деньги со счета станет практически невозможно.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Как запретить получение кредитов: подробная инструкция через госуслуги

-

Главная

/

-

Задать вопрос

/

- # 813552

Как оформить запрет на получение кредитов, воспользовавшись возможностью самозапрета, и есть ли инструкция по шагам, включая возможность оформления запрета через госуслуги?

|

Владислав, Москва

2022-06-22

6470

1

Ответы юристов (1)

-

Артемьев Ярослав

Горячая линия

БЕСПЛАТНАЯ консультация! Звоните!

8 800 301-63-12

Москва, МО, Россия

Консультируйтесь с юристом онлайн

Задайте вопрос прямо сейчас, и его увидят сотни профессионалов со всей России. Первый ответ вы получите уже через 15 минут! Юридическая помощь предоставляется на бесплатной и платной основе.

Услуги юристов

Эта услуга может понадобиться если:

- нарушение не доказано;

- закон был истолкован ошибочно;

- документы на обжалование уже подавали, но это было проигнорировано.

Консультация пригодиться в следующих случаях:

- регистрация не происходит из-за судебного спора, предметом которого является земля;

- земля используется не по целевому назначению;

- есть трудности в сборе документов на имущество.

Помогает, если страховики:

- отказываются компенсировать ущерб;

- выплачивают компенсацию не регулярно;

- уменьшают сумму выплат и т.п.

Похожие вопросы

Категории права

Вы в двух кликах от решения вашей проблемы

Услуги

- Вопросы

- Архив вопросов

- — Платные консультации

- — Бесплатные консультации

- Подготовить документ

- Консультация по телефону

- Круглосуточная консультация юриста

- Консультация по юридическим вопросам

- Юридичекая помощь

- Юридические услуги

Юристы

- Все юристы

- — Юристы Краснодара

- — Юристы Нижнего Новгорода

- — Юристы Омска

- — Юристы Самары

- — Юристы Санкт-Петербурга

Адреса организаций

- Все организации

- — МФЦ

- — Нотариусы

- — Суды

- — База приставов России

- Публикации

- Образцы документов

- Полезные инструменты

- Кодексы и законы РФ

- Проверка контрагента

- Юридические компании

- Кто звонил

В России с конца 2022 года действуют рекомендации ЦБ для банков и микрофинансовых организаций позволять клиентам устанавливать самозапрет на кредиты. Идея хорошая: устанавливать самому себе ограничение на оформление займов. За последний год мошенники попытались похитить у честных граждан под видом кредитов почти 200 млрд рублей. Предполагается, что самозапрет оградит от злоумышленников. Но банки не хотят добровольно позволять клиентам отказываться от займов. Финтолк объясняет, какие ограничения на действия с собственным банковским счетом работают в 2023 году.

Что такое самозапрет на кредиты

Банк России опубликовал указание о самозапрете на кредиты и другие операции. Предполагалась такая схема: мошенники, получившие данные человека, пытаются оформить на него кредит, но банк проверяет данные бюро кредитных историй, видит запрет, установленный клиентом, и отказывает в выдаче денег. Проморгать запрет банки не могут, говорит регулятор: если человек с запретом все же получит займ, то с него нельзя будет требовать деньги.

Инициативу поддержали и сами банкиры: им невыгодно взыскивать нелегальный кредит.

ЦБ предложил дать возможность самоограничить и другие банковские услуги, например, переводы. Чтобы можно было выставить лимит как на сумму одной операции, так и на период во времени.

Однако банки фактически не стали исполнять указание. И около месяца назад ЦБ объявил, что готовит проект закона, который обяжет банкиров и владельцев МФО исполнять требование самозапрета.

Сходить в банк?

Согласно указанию ЦБ, чтобы воспользоваться самозапретом, можно хоть сейчас написать заявление в банк. Форму документа и порядок направления заявления определяет сама кредитная организация.

Вариант кажется сложным, так как в каждый банк писать отдельное заявление… Ну, такое.

Мы проверили, как это неработает в марте 2023 года. В коллцентре Тинькофф Банка на вопрос о том, как установить самозапрет, ответили, дословно:

«Отключить функцию подачи заявки на кредит в Тинькофф технически невозможно».

В Райффайзенбанке заявили, что такой функции нет.

Сотрудники коллцентра Сбера вообще взяли паузу на неделю, чтобы подумать. И так и не ответили.

Оформить на Госуслугах?

С самого начала представители Центробанка обещали, что механизм будет реализован через Госуслуги, в обход банкиров и их неприветливых служб поддержки.

При желании человек сможет бесплатно устанавливать и снимать ограничения сколько угодно раз, в зависимости от жизненной ситуации. Достаточно обратиться в любое квалифицированное бюро кредитных историй (в том числе через сайт Госуслуги), банк или МФО.

Директор департамента управления данными Банка России Алексей Луковников осенью 2022 года.

Закон пока даже не внесен в Госдуму, а запрос на самозапрет есть. В марте НБКИ (Национальное бюро кредитных историй) даже вынуждено было выпустить разъяснение в связи с большим количеством обращений граждан. Сотрудники бюро пообещали, что закон начнет действовать в 2023 году.

С момента, когда закон вступит в силу, сервис будет устроен следующим образом:

- Человек при желании подает заявление через Госуслуги.

- Когда в банк поступает запрос на выдачу кредита, тот проверяет клиента через бюро кредитных историй: есть ли там запрет.

Рабочий вариант: лимиты и ограничения на расходы

Пока единственно реально работающим механизмом остается установка разнообразных лимитов и ограничений в мобильных и интернет-версиях банка.

Сбер позволяет установить лимит на снятие наличных в банкоматах и офисах как своих, так и сторонних банков. Можно поставить ограничения на лимит трат в магазинах и предельную сумму на перевод, в том числе другим клиентам Сбера. Ограничения устанавливаются как на день, так и на месяц.

Аналогичные опции есть у Тинькофф Банка: можно запретить себе снимать наличные, ограничить операции в интернете или вовсе запретить их по какой-либо карте. Схожие опции предлагают Альфа-Банк, ВТБ, банк «Открытие», Райффайзенбанк и другие. Чаще всего все ограничения устанавливаются в приложениях, быстро и интуитивно понятно.

Да, такие опции позволят если и не сберечь все деньги в случае атаки афериста, то хотя бы минимизировать потери. Это плюс. Но главный минус — от дистанционного оформления кредита эти способы не спасут.

Остается ждать закона ЦБ о самозапрете на выдачу займов и периодически проверять свою кредитную историю.

И последний, но очень важный нюанс. Мошенники могут обмануть любого, на их удочку попадались даже ведущий эксперт Банка России и старший советник Министерства иностранных дел РФ. Однако чем ниже у человека уровень финансовой грамотности, тем более он уязвим. Финтолк регулярно рассказывает, каких способов обмана нужно опасаться, как защитить свои деньги во время онлайн-шопинга и о новых схемах, которые придумывают аферисты.