Подробнее об ипотеке в Сбербанке

Условия Сбербанка по ипотеке

Как оформить ипотеку в Сбербанке?

Нюансы и возможные проблемы

Подробнее об ипотеке в Сбербанке

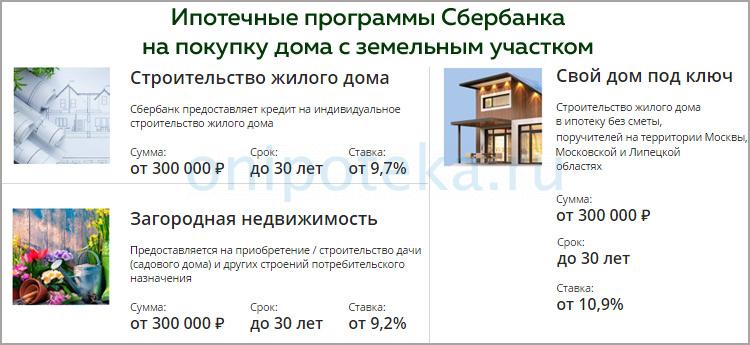

В настоящее время Сбербанк предлагает сразу несколько вариантов ипотечный кредитов – это:

- новая ипотечная программа, вступившая в 2018 году — ипотека с господдержкой для семей с детьми;

- приобретение строящегося жилища;

- покупка готового жилья;

- ипотека + материнский капитал;

- ипотечное рефинансирование;

- строительство жилого дома;

- недвижимость за городом;

- военная ипотека;

- нецелевой ипотечный кредит под залог недвижимости.

Конечно, условия по этим программам несколько отличаются, но, как правило, к заемщикам предъявляются примерно одни и те же требования.

Требования банка

Итак, разберем, какие требования предъявляются банком в классическом варианте.

К недвижимости

Если речь идет о новостройке, то к жилищу предъявляются следующие требования:

- Купить жилье в готовой новостройке или пока еще строящееся жилье можно у компании-продавца банка. Подробный список продавцов и их предложений можно найти здесь.

- Согласно условиям кредитования срок завершения строительства не ограничивается никакими условиями акции.

- Можно приобрести строящиеся апартаменты.

- Минимальная сумма кредита по новостройкам или строящемуся жилью не должна быть менее 300 тысяч рублей.

- Что же до максимальной суммы кредита, то она должна быть не более 85% договорной стоимости кредитуемого жилого помещения и не более 85% оценочной стоимости иного объекта недвижимости, оформляемого в залог.

- Что же до географии кредитования, то участвует вся Российская Федерация.

В кредитуемую группу входят компании-продавцы, у которых приобретается жилье из списка аккредитованных новостроек, информация о которых размещена здесь.

При приобретении готового имущества к жилью предъявляются следующие требования:

- Приобретаться должна не доля жилья, а комната, если вы берете ипотеку на комнату в целой квартире.

- Квартира на вторичном рынке должна нормально отапливаться, снабжаться электричеством и канализацией.

- Если квартира приобретается на последних этажах, то крыша должна быть в нормальном, безопасном состоянии.

Кроме того, определенные требования предъявляются к жилью в зависимости от типа программы. Например, если речь идет об ипотеке с господдержкой для семей с детьми, то в кредит может быть взята только новостройка или строящееся жилье, а вторичный рынок в учет не берется.

К заемщику

По отношению к заемщику предоставляются определенные условия кредитования. Как правило, используется классический вариант требований, но условия могут меняться в зависимости от типа кредитной программы. Так, к примеру, в классическом варианте минимальный возраст клиента должен составлять 21 год, а максимальный – 75 лет на момент погашения кредита.

При этом у заемщика у должен быть наработан определенный стаж работы. Так, человек должен проработать на последнем месте работы как минимум пол года, а всего его стаж работы за последние 5 лет должен составлять как минимум 1 год.

Так же отдельные правила учитываются для созаемщика. Если говорить о созаемщиках, то их должно быть не более трех физических лиц, и их доход так же учитывается при расчете максимального размера кредита.

Супруг или супруга Титульного созаемщика должен или должна быть созаемщиком в любом случае, вне зависимости от его или ее возраста и платежеспособности. Что же до остальных требований, то они аналогичные требованиям к заемщику.

Супруг или супруга не включаются в созаемщики только в том случае, если у них нет Гражданства РФ, либо если у них есть действующий брачный договор.

Что же до всех остальных заемщиков и созаемщиков, то у них обязательно должно быть Гражданство РФ.

Условия Сбербанка по ипотеке

По разным кредитным программа действуют разные условия кредитования. Большинство ипотечных программ выдается в рублях, а сумма кредита не должна превышать 85% оценочной стоимости кредитуемого жилого помещения, указанной в экспертном заключении, а так же 85% договорной стоимости кредитуемого жилого помещения. При этом срок кредитования варьируется в пределах 20-30 лет – в зависимости от типа кредитного пакета.

Согласно условиям банка комиссия за выдачу кредита отсутствует, а в качестве обеспечения идет залог кредитуемого помещения.

Отдельные условия всегда предъявляются к страхованию. Так, приобретаемое в залог имущество обязательно должно быть застраховано от рисков гибели или утраты. Исключением является земельный участок.

Как оформить ипотеку в Сбербанке?

Для того, чтобы оформить ипотеку в Сбербанке, выберите тот кредитный пакет, который заинтересовал вас больше всего, если только вы подходите под его условия. Полный список ипотечных предложений можно просмотреть по ссылке.

Что потребуется?

Как правило, для взятия любого ипотечного кредита требуется первоначальный взнос. Его размер варьируется в пределах 15-25%, в зависимости от пакета кредитования.

Необходимые документы для ипотеки в Сбербанке

Опять же конкретный пакет бумаг зависит от типа кредитного продукта. Классический список документов включает сразу несколько документов.

Если вы оформляете кредит без подтверждения трудовой занятости и доходов, то вам понадобятся:

- заявление в виде анкеты от заемщика;

- паспорт, в котором имеется отметка о регистрации, так как по большинству ипотечных программ клиент должен быть гражданином РФ;

- еще один документ, который подтвердит личность клиента – например, СНИЛС, заграничный паспорт, военный билет, удостоверение личности военнослужащего, если речь идет об ипотеке для военных, водительское удостоверение.

Да, без подтверждения дохода документов понадобится меньше, но и процентная ставка будет больше.

Если же клиент может подтвердить свою трудовую занятость и доход, то нужно предоставить следующие документы:

- от заемщика и созаемщика, если таковой имеется, требуется заявление в банк в виде анкеты;

- так же как от заемщика, так и от созаемщика потребуется паспорт с отметкой о регистрации;

- дополнительно нужна будет бумага, подтверждающая регистрацию по месту пребывания (если регистрация у заемщика не постоянная, а временная);

- в банке нужно будет подтвердить свою финансовую независимость и трудовую занятость с помощью специальных справок

В том случае, если в качестве обеспечения по ипотеке оформляется залог иного объекта недвижимости, а не того, который приобретается за счет ипотеки, нужно дополнительно предоставить документы, относящиеся к предоставляемому залогу.

Уже после одобрения заявки банк может запросить следующий пакет документов:

- бумаги по кредитуемому жилью., которые нужно предоставить в течения 90 дней после одобрения вашей заявки по ипотеке;

- документ, который подтвердит, что у вас действительно есть первоначальный взнос.

Важен тот факт, что перечень запрашиваемых документов может быть и изменен по усмотрение Сбербанка.

По кредитной программе «Молодая семья» нужны дополнительные документы, поэтому в банк вам нужно будет предоставить следующий пакет бумаг:

- свидетельство о браке, которое не потребуется, если заявку в банк подает неполная семья;

- свидетельство о рождении на всех имеющихся в семье детей;

- если в качестве созаемщика идет родственник, то так же понадобится документ, подтверждающий родство – например, свидетельство о браке, свидетельство о рождении и так далее;

Если оформляется программа «Ипотека плюс материнский капитал», то понадобится следующий дополнительный список документов:

- сертификат на материнский капитал;

- справка из ПФР об остатке материнского капитала, которая действительна в течение 30 дней.

При оформлении заявки на ипотеку с господдержкой для семей с детьми вам понадобится дополнительно предоставить свидетельство о рождении всех детей заемщика и титульного созаемщика.

Пошаговые действия

Для того, чтобы оформить ипотечный кредит в Сбербанке, нужно выполнить следующие действия:

- Для начала рассчитайте размер ипотечного кредита на калькуляторе. Для этого необходимо пройти по ссылке.

- Далее оставьте свою заявку в одном из отделений банка, либо через интернет. Через интернет это можно сделать по ссылке.

- Если вы собираетесь приобрести квартиру в новостройке, то нужно выбрать понравившееся вам жилье. Варианты новостроек, предлагаемых Сбербанком, можно просмотреть по ссылке.

- В конечном счете вам остается лишь оформить сделку. Помочь вам в этом сможет электронная сделка. Более подробную информацию об электронной сделке можно просмотреть по ссылке. Она же поможет немного снизить процентную ставку по кредиту.

Ну вот и все, осталось донести необходимые документы в банк, и вы уже полноправный владелец своего имущества!

Нюансы и возможные проблемы

Сбербанк предлагает множество вариантов того, как именно можно снизить процентную ставку по кредиту. Более подробно об этом можно узнать по ссылке. Так, к примеру, процентная ставка снижается тем, кто получает заработную плату на карту Сбербанка, либо регистрируется с помощью услуги «Электронной регистрации», подробнее о которой можно узнать по ссылке.

Так же при любом типе ипотечного продукта понадобится страховка жилья – иначе банк может не одобрить вашу кредитную заявку.

Нюансы покупки дома в ипотеку, требования банка к загородному дому, условия ипотеки на загородку в банках, как добиться ипотеки при неодобрении дома банком

Оглавление

- Почему банки слабо кредитуют «загородку»

- Требования банка к частному дому под ипотеку

- Техническое состояние загородного дома

- Инфраструктура и коммуникации

- Правоустанавливающие документы

- Банковские программы загородной ипотеки

- Госпрограммы ипотеки на дом

- Сельская ипотека

- Деревянная ипотека)

- Ипотека с материнским капиталом

- Покупка дома в ипотеку без первоначального взноса

- Что делать если дом не соответствует требованиям банка

Лучший вариант повысить качество жилищных условий – приобрести частный дом. Причем покупать его в ипотеку, поскольку хороший коттедж в пригороде определенно дороже городской квартиры.

Внешне все просто: выбраны загородный дом и ипотечный банк, есть средства под первоначальный взнос и подтвержденный доход, аккуратная кредитная история и платежеспособные созаемщики. Но банк ипотечного кредита не дает. Разберемся, почему отказывают в ипотеке на дом и что делать, чтобы получить кредитный заем.

Почему банки слабо кредитуют «загородку»

В сравнении с городской недвижимостью, ипотеку на загородные дома с участками банки предоставляют гораздо реже. И личных мотивов у представителей финансового учреждения здесь нет, лишь практический расчет.

Предмет ипотеки (объект залога) обязан быть ликвидным. Ведь если заемщик утратит платежеспособность, то банку нужно продать ипотечную недвижимость и возвратить денежные средства. Кредитным отделам банков более интересны городские квартиры со стандартной планировкой и средней ценой, поскольку они легко продаваемы.

Что касается дома за городом, выстроенного по индивидуальному проекту и под потребности определенной семьи – с позиции банка это рискованный объект залога, поскольку быстро продать такой дом затруднительно. Поэтому доля частных домов на рынке ипотечного кредитования в России не превышает 2%.

Требования банка к частному дому под ипотеку

Банковские кредитные отделы анализируют предлагаемые под объект ипотеки дома по нескольким показателям:

- завершенный объект капитального строительства (большинство банков с недостроями не связываются);

- допустимость круглогодичного проживания;

- отсутствие признаков ветхого, либо аварийного жилья;

- надежный фундамент (бетонный, кирпичный, каменный);

- надежные стены (кирпич, камень, ж/б панель, монолит, бетонный блок). Деревянные и каркасные дома рассматриваются по году постройки;

- свободный подъезд к дому (земельному участку);

- внешнее электроснабжение;

- оснащенность отопительной системой, канализацией и санузлом (полная комплектность оборудования);

- не выше трех этажей;

- не далее 100 км от крупного города.

К сведению: для домовой ипотеки обязательно страхование от наводнения, пожара, стихийных бедствий. В среднем взнос по ней – 25%. Дома в военных городках и ЗАТО ипотеке не подлежат.

Техническое состояние загородного дома

Недвижимый объект залога будет обязательно проверен на износ конструкционных элементов, который не должен превысить 50%. Т.е. на дом, построенный более полувека назад, ипотеку банк определенно не даст.

Часто банки отказывают из-за деревянных домовых перекрытий – риск распространения пожара, что угрожает значительной потерей стоимости недвижимости.

Инфраструктура и коммуникации

Размытая по весне дорога к загородному участку, превращающая подъездной путь в грязевое болото – такой вариант банку не понравится.

Пристальное внимание финансовая организация уделяет подведенным коммуникациям. Газ, электроэнергия и вода должны быть обязательно. Санузел должен находиться внутри дома, это важно – удобства «во дворе» кредитный отдел не устроят.

Правоустанавливающие документы

Земельный участок под рассматриваемым банком объектом залога должен принадлежать владельцу дома, ведь в ипотеку приобрести коттедж без земли, на которой возведено здание – невозможно (ст.69 закона «Об ипотеке»).

Целевое назначение участка под домом должно быть документально отмечено, как «для дачного строительства» или «для ИЖС». Коттедж на сельскохозяйственной земле банк в качестве залога не примет.

Также важно, чтобы планировка дома соответствовала документам. Максимально допускаются переделки, не затрагивающие основных коммуникаций и несущих конструкционных элементов. При наличии более глубоких реконструкций требуется прежде их узаконить, лишь после заниматься оформлением ипотеки.

Если рассматривается ипотека на строительство жилого дома, то помимо отмеченных выше требований банки обычно спрашивают договор подряда со стройкомпанией, либо предварительный договор купли-продажи с застройщиком. А также проект дома, строительные сметы и т.п.

Для ипотечного кредитования строительства жилого дома банк (в частности, Сбербанк) потребует дополнительное обеспечение – залог на другую недвижимость, состоящую в собственности заемщика, либо поручительство физлиц (платежеспособных). Подтверждением целей кредита станут договор-основание строительства, договор подведения внешних коммуникаций, строительная смета по коттеджу и подводимым коммуникациям с указанием стоимости материалов, разрешение на строительство.

Банковские программы загородной ипотеки

Купить дом в ипотеку возможно при финансовом кредитовании различных банков, как-то ВТБ, Сбербанк или «ДОМ.РФ». К примеру, ВТБ предлагает ипотечный кредит на индивидуальный дом на условиях стандартной программы для «вторички»: средний срок 17 лет; средний размер кредита 2 900 000 руб.; ставка 9% (зарплатные заемщики) и 9,5% (розничные клиенты).

Ипотечная программа для «загородки» банка «ДОМ.РФ» (дом с земельным участком, вторичный рынок) предлагает заемщикам ставку 11,1% при 50% первоначальном взносе. Меньший размер взноса (диапазон 40-50%) допускается по более высокой ставке – 12,1%. В Московской и Ленинградской областях «ДОМ.РФ» максимально кредитует 30 000 000 руб., в остальных регионах – не более 10 000 000 руб.

Сбербанк предлагается ипотека как на покупку готового коттеджа-вторички, так и на постройку индивидуального дома, либо дачи. На кредитование строительства условия Сбербанка следующие: первоначальный взнос 25% и более; срок погашения до 30 лет; ставка по кредиту от 9,7%. Временно, пока кредитуемый дом-вторичка с земельным участком будет проходить залоговое оформление, банку потребуется обеспечение в другой форме (залог другого помещения, поручительство физлиц).

Госпрограммы ипотеки на дом

В регионах РФ действует государственная программа «сельской» ипотеки, направленная на развитие сельских территорий. Первоначальный взнос по ней от 10%, ставка не выше 3%. Предельный срок погашения «сельской» ипотеки – 25 лет. Для Ленинградской области максимальная сумма кредита составляет 5 млн. руб., а для сельских территорий Дальнего Востока 3 млн. руб.

Дом по «сельской» ипотеке допустимо возводить в сельских населенных пунктах, заселенных не более чем 30 тысячами жителей. Эта программа не действует в Московской области, а также во внутригородских муниципалитетах Москвы и Санкт-Петербурга.

Еще одной госпрограммой льготного кредитования малого жилищного строительства является «деревянная» ипотека. Цель программы – увеличить объемы выпуска домокомплектов заводского производства, развить в стране деревянное домостроение.

Хотя условия госпрограммы базируются на обеспечении потребительских кредитов гражданам, ставка по ним на 5% ниже, чем в схожих банковских программах. Фактическая ставка будет в среднем равна 10-12%, т.е. сравнима с обычными ипотечными ставками.

Дом в ипотеку с материнским капиталом

В случае согласования жилой недвижимости с банком, допускается ее приобретение на средства семейной госсубсидии (маткапитала). При этом лишь крупнейшие ипотечные банки, в частности Сбербанк, ВТБ и Россельхозбанк, принимают материнский капитал (именной сертификат) в качестве первоначального 10% взноса.

Ипотека на дом без первоначального взноса

Добиться оформления ипотечного кредита без внесения первоначального взноса невозможно – вложение собственных денежных средств или хотя бы маткапитала здесь обязательно.

По статистике банков, не вносившие изначально своих денег заемщики чаще других позволяют себе просрочку или полное прекращение погашения кредита, поскольку обращаясь за ипотекой переоценили свои финансовые возможности.

Другая, более практичная причина – дешевизна залоговой недвижимости в сравнении с необремененными залогом вариантами по рынку, минимум на 10-15%. Если заемщик прекратит выплаты, то банку придется реализовывать дом с молотка, предварительно добившись этой возможности в суде.

Поэтому банк заранее предусматривает компенсацию по возможным судебным издержкам и организации продажи недвижимого залога. Это и есть 10% минимум первоначального взноса от суммы, требующейся заемщику ипотеки.

Без первоначального взноса можно получить лишь потребительский кредит. Но размеры кредитуемой суммы и сроки ее восполнения финансовой организации, предоставившей потребкредит, будут значительно меньше банковских ипотечных продуктов.

Если дом не соответствует требованиям банка

Вы выбрали коттедж и обратились за ипотекой, но банк отказывается принимать эту недвижимость в качестве объекта залога. Добиться кредита в этой ситуации возможно иначе – предложить банку другой залоговый объект, состоящий в вашей собственности.

К примеру, залогом под загородно-домовую ипотеку может стать более ликвидная недвижимость – ваша городская квартира. Однако учитывайте, что в случае финансовых затруднений с погашением ипотечного займа отдавать банку придется именно ее.

Для подбора дома вашей мечты, который подойдет ипотечному банку в качестве залога, обратитесь к риэлторам нашей ассоциации.

Вопрос-ответ (23)

Татьяна 11.07.2022

Здравствуйте! В марте 2020 года купили квартиру в ипотеку за 4 млн, в июле 2022 года хотим её продать за 7 млн и купить новую (бОльшей площадью и, соответственно, стоимостью) до конца 2022года . Нужно ли платить налог и в каком размере?

Ответы:

Личный Агент 12.07.2022 21:30

Прочтите пож подробные ответы на аналогичные вопросы о налогах на продажу квартир, купленных в ипотеку.

Надежда 25.04.2022

Добрый день, условие: «дом не старше 5 лет» принято не так давно? Выбрали замечательный, кирпичный дом, 20 км от города. Но 2010 г.п. — все можно забыть про сельскую ипотеку?

Виталий 18.04.2022

Здравствуйте, хочу в ипотеку(сельская ипотека) взять квартиру в двухквартирном доме но участок не в собственности дом на два хозяина в селе , можно ли будет оформить землю в собственность есть ли какие способы приватизации у прежних хозяет ?что бы я смог оформить сельскую ипотеку?

Михаил 12.03.2022

Добрый вечер!

Покупал вторичку в ипотеку с первоначальным взносом в 2014г. Ипотеку еще не выплатил.На налоговый вычет не подавал. Надо ли будет мне платить налог, если продавая в ближайшее время квартиру,в ДКП укажу сумму больше, чем при покупке? Жилье не единственное в собственности.

Ответы:

Личный Агент 13.03.2022 11:35

В собственности у вас жилье с 2014 года. При любой сумме продажи — налог вы не платите.

Юлия 06.02.2022

Добрый день

Подскажите, пожалуйста, можем ли мы оформить семейную ипотеку, если дом мы приобретаем у юр.лица , а земельный участок оформлен на физ.лицо? Может есть варианты как можно оформить такую сделку? Спасибо

Надежда 18.01.2022

Здравствуйте! Хотим купить дом,подходит по всем параметрам. Но банк ВТБ запросил,чтобы мы доказали,что стены сделаны из бруса. В доках просто прописаноо деревянные

Татьяна 14.01.2022

Добрый день! Подскажите, пожалуйста, как посчитать налог. Квартира куплена в ипотеку 20.11.2018 за 6 400 000 рублей (1,5 млн. Первоначальный взнос и 4,9 млн. ипотека), сейчас решили продавать, остаток долга 4,5 млн, продаём за 10,7 млн

Ответы:

Личный Агент 18.01.2022 10:42

Если у каждого из собственников квартиры — это единственное жилье, то прошло 3 года и вы налог не платите. Если не единственное, почитайте множество ответов здесь на аналогичные вопросы: как считать, как уменьшить налог и как подавать Декларацию.

Любовь 13.12.2021

Добрый день.

Хотим продать квартиру и купить дом в другом городе.

Квартиру купили 2 года назад по жилищному кредиту, который закрыли мат капиталом с доплатой. Подскажите придется ли нам платить гос-ву 13% от продажи квартиры?

Ответы:

Личный Агент 13.12.2021 19:09

Если вы использовали в квартире Маткапитал, то прежде всего вам требуется выделить доли детям.

Если на дату продажи не пройдет трех лет (если это единственное жилье), то вы с супругом заплатите налог, в соответствии со своими долями, и за минусом затрат на покупку. Что касается детских долей — то детям полагается вычет (с налогооблагаемой базы), пропорционально их долям.

В любом случае, чтобы по налогам все сделать оптимально и понимать их ожидаемый размер, вам потребуется обратиться к платному консультанту по оформлению налоговых деклараций (лучше заранее и до продажи квартиры).

При этом у вас и супруга остается и вариант взаимозачета налога, с суммы покупки дома. Это если покупка и продажа произойдут в одном календарном году.

Галина 17.11.2021

Выставили на продажу часть дома(выделенная собственность), участок долевая собственность Дом жилой новый кирпичный, в черте города, со всеми коммуникациями,есть желающие купить ,но им не одобряют ипотеку.Есть ли возможность получить ипотеку на такой объект?

Вероника 19.10.2021

К моему вопросу от 18.10.2021.Я читала,что при разводе если квартира переходит в собственность (после оформления развода)одного из супругов,то считается,что он получил прибыль и должен заплатить налог на прибыль.Но у меня квартира в ипотеку,и вместе с собственностью на эту квартиру мне перешла и ипотека.Поэтому мне не понятно считается ли данный случай,что я получила прибыль?

Вероника 18.10.2021

Здравствуйте!Покупали квартиру с супругом в ипотеку в 2014 году(на 15 лет).Квартира была оформлена на супруга,ипотека-он заёмщик,я-созаемщик.В 2019 развелись,а в 2020 оформили договор о разделе имущества так,что мне переходит квартира+ипотека( примерно 9 лет),а я ему сплачиваю 500 тр.Должна ли я оплачивать доход на прибыль?прибыли по факту я не получала,квартира в ипотеке так и есть.И если должна,то как ее рассчитать? Спасибо

Ответы:

Личный Агент 18.10.2021 18:51

Вы не продали квартиру и НЕ получили доход с продажи. О каком налоге речь? Налога нет, если вы об этом.

Елена 07.10.2021

В данный момент оформили ипотеку на дом в Сбербанке под 9,2% , т.к нет сельской ипотеки. Если появится опять акция на сельскую ипотеку, смогу ли я переоформить эту ипотеку не сельскую. За ранее спасибо!

Ответы:

Личный Агент 18.10.2021 18:55

Сейчас 18 октября, и у Сбербанка нет лимитов на Сельскую ипотеку. У Россельхозбанка — появились лимиты. Возможно ли в Россельхозе сделать рефинансирование вашего дома — уточняйте. А также, каков для рефинансирования минимальный обязательный срок проведенных платежей через Сбер, ведь вы только недавно оформили ипотеку на дом.

Александр 08.09.2021

В июле 2021 г была подана заявка на сельскую ипотеку ответа не было в сентябре программа уже закрыта.Будет ли она рассмотрена и одобрена?

Ответы:

Личный Агент 08.09.2021 20:38

Лимиты на Сельскую ипотеку в России исчерпаны на данный момент. Информации о сроках возобновления этой программы в Банках нет.

Елена 30.06.2021

Здравствуйте! Сбербанк одобрил сельскую ипотеку и отправил документы 19.06.2021 в Минсельхоз. Сбербанк информацией из Минсельхоза не владеет. Наш продавец квартиры из-за нас не может купить себе другое выбранное жилье. Как можно узнать, одобрил ли Минсельхоз нашу заявку, чтобы не сорвать сделку.

Анна 09.06.2021

Дом деревянный 1958 года постройки. Подходит ли он под сельскую ипотеку ?

Наталья 24.04.2021

Выбрали дом под сельскую ипотеку. Но дом двухквартирный, рассчитан на 2 хозяина. Подходит ли данное жильё под сельскую ипотеку?

Светлана 16.04.2021

Обязательна ли прописка в квартире купленой по сельхозипотеке квартире или достаточно регистрации по месту пребывания

Артем 15.03.2021

17.04.2018 купили в браке квартиру за 2.75 в ипотеку (1.75). В конце 18 развелись, бывшая супруга проживает в квартире, были поданы бумаги на возмещение НДФЛ, в марте 21 года хочет переписать ипотечный договор полностью на себя, до этого я был заёмщиком она созаемщиком, доли 50/50. Как правильнее оформить передачу в собственность квартиры чтобы налоговая не запросила обратно возместить ранее возмущенный НДФЛ? По соглашению сторон свою часть я отписываю дочери.

Ответы:

Личный Агент 16.03.2021 21:01

Во-первых, право на получение вами вычета в полном объеме остается за вами даже после отчуждаения квартиры (или доли). В вашем случае — налоговый вопрос решит либо налоговая, либо налоговый адвокат, для консультации.

Во-вторых, насчет способа передачи своей доли. Квартира в обременении банка. И любые ходы о перемене лиц в обязательстве (Кредитном договоре, Договоре КП), (как и смена собственников путем дарения жене и т.д) — Банк определяет, какой способ возможен для вас.

Ирина 11.03.2021

Если я подала запрос на сельскую ипотеку в Сбербанк и в данный момент жду одобрения от Минсельхоза, но параллельно подала заявку в Россельхозбанк, т.к условия выгоднее для меня. Он одобрил собираю документы. Одобрят ли мне в РСХБ Минсельхоз, т.к. повторное обращение? Недвижимость одна и та же.

Денис 03.02.2021

У нас в семье 2 ипотечные квартиры, купленные до брака. Одна квартира, купленная женой в ипотеку в июне 2016 года, вторая квартира, купленная в ипотеку мной в 2017 году. В брак вступили в 2019. В 2020 году жена погасила свою ипотеку. Собираемся продать квартиру жены в феврале 2021 года. Считается ли квартира единственным жильем? Будет ли взыматься налог на продажу? Сумма сделки превышает сумму покупки.

Ответы:

Личный Агент 03.02.2021 20:06

Если у нее больше нет собственности,( доли, дома) то срок 3 года с даты ее покупки. Если есть иная собственности, то по формуле: налогооблагаемая сумма = доход минус расход.

В-последнее время часто слышу от звонящих по объявлению о продаже квартиры в ответ на мой вопрос: «Как планируете приобретать квартиру — в ипотеку или за наличные?», ответ: «Конечно, в ипотеку, Банк ведь квартиру проверит.» Если и вы думаете также, то вы очень заблуждаетесь!!!

В 2022 году правительство России выпустило постановление о льготной программе для ИТ-специалистов. О мерах поддержки для специалистов сферы ИТ заговорили в мае 2022 года. Программа была запущена в июле того же года, а с 7 февраля условия были изменены, благодаря чему ипотека стала доступнее.

В декабре прошлого года появилась приятная новость: была продлена «Семейная ипотека» до июля 2024 г (Постановление от 28.12.2022 №2485). По предварительным оценкам воспользоваться программой сможет примерно 240000 семей: притом, что уже мера государственной поддержки помогла полумиллиону семейных пар.

Рынок недвижимости – сфера развивающаяся, где регулярно случаются обновления. Одно из последних – появление нового типа кредита на покупку недвижимости. А именно – траншевая ипотека.

Ипотека – ответственное, долгосрочное событие и настоящая проверка на прочность. Получить одобрение банка не так тяжело: куда важнее оформить кредит на выгодных условиях и избежать ошибок, которые допускают неопытные заемщики. Поэтому запаситесь блокнотом, калькулятором, ручкой и терпением: кто предупрежден, тот вооружен.

Рассмотрены условия, при которых банк-кредитор имеет право изымать недвижимость у заемщика, а также условия, не позволяющие этого сделать. Предложены решения проблем ипотечной квартиры

Как выбрать лучшую ипотеку для вторичного жилья, документы на получение ипотечного кредита, какие квартиры вторичного рынка подходят для ипотеки, как проходит сделка покупки вторички в ипотеку

Каковы условия сельской ипотеки с учетом последних изменений, в каких банках есть сельская ипотека, как получить ипотеку под строительство дома, какие документы требует ипотечный банк, нюансы страхования сельской ипотеки.

Как можно обойтись без первоначального взноса, чем заменить первоначальную выплату по ипотеке, как найти деньги на первоначальный ипотечный взнос, зачем ипотечному банку первоначальная выплата.

Как действует программа молодая семья в областях, как получить программу молодая семья, сколько денег дадут на жилье молодым семьям, как участвовать в проекте молодая семья

Как посчитать налог, какие налоговые вычеты положены, какую цену выгоднее указывать в ДКП, как платить налог со сдачи ипотечной квартиры, примеры расчета налога и вычета

Чем отличается созаемщик от поручителя, в каких случаях подключение созаемщика будет необходимо, должен ли созаемщик быть родственником, нужно ли созаемщику оплачивать ипотеку, каковы плюсы и минусы совместного ипотечного займа

Что такое зеленая ипотека, цели программы, критерии для признания проекта «зеленым», преимущества и перспективы, документы и банки, условия кредитования, критерии энергоэффективности, зеленые облигации, мнения экспертов.

Информация в статье обновлена 19.04.2023г.

Ипотека Сбербанка на покупку дома – достаточно популярный кредитный продукт. Особенным спросом он пользуется у владельцев маткапитала, желающих использовать его как первый взнос. Однако взять ипотеку на частный дом в Сбербанке может быть сложнее, чем приобрести квартиру тем же способом. Дело в том, что эта сделка имеет существенные особенности, которые следует учитывать, обо всех ее нюансах мы расскажем далее.

Условия ипотеки Сбербанка на дом

Условия ипотеки в Сбербанке на частный дом (скачать общий договор в pdf) позволяют приобрести не только готовое строение, но и возвести его самостоятельно на земельном участке. Целевое использование займа достаточно широкое и должно быть связано с оформлением в собственность жилого строения. Так, полученные средства можно направить на определенные цели:

- покупка готового дома со связанным участком земли;

- строительство дома на собственной земле;

- возведение жилого строения с одновременным приобретением земельного участка.

Ипотека на дом с участком в Сбербанке предусматривает строительство с привлечением подрядной организации и своими силами. Также можно приобрести земельный участок с незавершенным объектом, чтобы на кредитные средства его достроить.

Подобрать оптимальный вид кредитования поможет ипотечный менеджер Сбербанка, ведь от этого многое зависит. Если использовать полагающиеся государственные виды помощи, можно неплохо сэкономить на выплате процентов.

Ипотека в Сбербанке на покупку дома доступна по следующим программам:

- Приобретение строящейся недвижимости. Предполагает оформление в собственность жилого дома на первичном рынке. Сумма кредита начинается от 300 тысяч рублей и не может превышать 85% от стоимости по договору инвестирования. Срок погашения долга до 360 месяцев, процентная ставка начинается от 10,9%, первый взнос от 15% (Постановление Правительства РФ от 23 апреля 2020 г. № 566 (скачать)).

- Ипотека на готовое жилье. Выдается на приобретение жилого дома на вторичном рынке недвижимости. Сумма займа также начинается от 300 тысяч рублей и ограничена 85% от оценочной или договорной стоимости залога. Срок погашения кредита до 360 месяцев, первый взнос от 15%, процентная ставка стартует от 10,9%.

- Ипотечная программа на возведение жилого дома. Сумма займа от 300 тысяч рублей, но не более 75% от стоимости залогового объекта или договорной цены возводимого строения. Время выплаты кредита до 360 месяцев, первый взнос от 25%, ставка от 10,9%.

- Ипотека для военнослужащих также позволяет купить в кредит жилой дом. Сумма может достигать 3,13 млн. рублей и зависит от стоимости приобретаемого объекта. Срок погашения займа до 240 месяцев, ставка фиксированная от 10,3%. Первый взнос от 15% оплачивается за счет накоплений участника НИС (117-ФЗ от 20 августа 2004 г, ст. 4 (скачать)).

- Свой дом под ключ (на сегодняшний день не действует) – специальная программа кредитования для жителей Московской и Липецкой области. Строительство производится только партнерами Сбербанка, а готовый дом заемщик получит уже через 3 месяца после оформления ипотеки. Процедура оформления кредита происходит по упрощенной схеме, ведь клиенту не придется предоставлять смету и дополнительный залог. Процентная ставка начинается от 10,9%, сумма от 300 тысяч рублей, первый взнос от 15%, время погашения до 360 месяцев.

- Ипотека с господдержкой от 7,3%, первоначальный взнос от 15% позволяет приобрести как готовый дом, так построить загородный дом. Продавцом должна быть организация или ИП. Строительство же можно осуществлять как своими силами, так и с помощью юрлиц и ИП.

- В Дальневосточную ипотеку можно купить дом и земельный участок по ставке от 1,5% и первоначальным взносом от 15 % на срок 240 месяцев. Это госпрограмма и право на участие в ней имеют: лица, участники «Дальневосточного гектара»; супруги до 36 лет; семья с одним родителем, с одним или более детьми до 19 лет; работники бюджетных медицинских и образовательных учреждений.

- Ипотека на загородную недвижимость позволяет заемщикам покупать дачу и землю. Ставка

от 11,2%, первоначальный взнос от 25%.

В Сбербанке ипотека под дом требует обеспечения. Но по некоторым программам необязательно оформление залога кредитуемого объекта (то есть самого дома с землей), если сумма займа не превышает 1,5 млн. рублей. Будет достаточно поручительства физического лица.

При получении ипотеки на строительство жилого дома следует обеспечить долг на период возведения основного залога. Банк оформит обременение земельного участка, но этой суммы часто оказывается недостаточно для покрытия всей суммы займа. Значит, придется привлечь поручителя или отдать в залог собственную недвижимость. После завершения стройки жилой дом оформляется в собственность и отдается в залог кредитору, другие варианты обеспечения аннулируются.

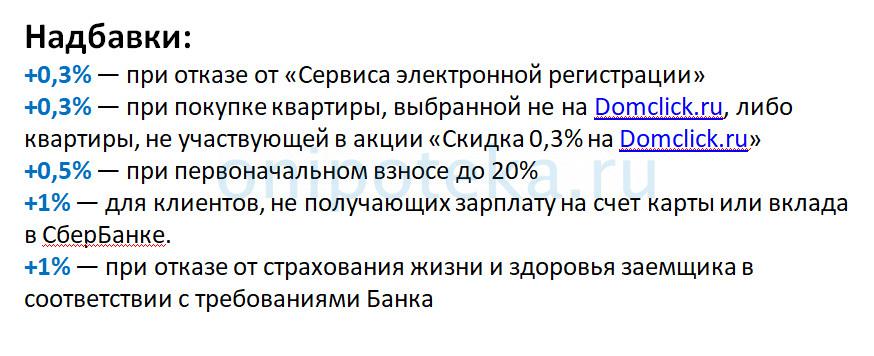

Условия ипотеки Сбербанка на покупку дома предполагают ставку, зависящую от определенных факторов. Будущий заемщик сможет сэкономить на переплате, если учтет особенности ее формирования. Процент ипотеки на дом в Сбербанке может отличаться в зависимости от выбранной программы, но по основным из них корректировка выглядит следующим образом:

- +0,5% при внесении своими деньгами менее 20%;

- +1% для незарплатников;

- +0,8% при отсутствии подтверждения дохода и трудоустройства;

- +1% при нежелании заемщика застраховать себя.

Основное отличие ипотеки Сбербанка на покупку дома от кредита на загородную недвижимость в том, что она дается на приобретение жилой недвижимости. Вторая программа предполагает покупку нежилого дачного строения.

Государственные субсидии

Дает ли Сбербанк ипотеку на дом с возможностью привлечения средств жилищных сертификатов и субсидий? Так как в собственность оформляется жилая недвижимость, заемщики могут прибегать к разным вариантам государственной помощи. Они вправе оформить кредит на особых условиях:

- Использовать маткапитал в качестве первого взноса или отправить эти средства на погашение уже действующей ипотеки (256-ФЗ от 29.12.2006 г., ст. 5 (скачать)).

- Субсидия на понижение процентной ставки. Семьи, в которых появился второй малыш в период с 2018 по 2022 гг., могут получить или рефинансировать ипотеку под 5-6% годовых (Постановление 1711 от 30.12.2017 (скачать)).

- Применять федеральные и региональные жилищные сертификаты для оплаты части стоимости жилого дома или как первый взнос по ипотеке. Условия определяются правилами участия в данной программе.

Ранее Сбербанк заявил о своем намерении начать оформление сельской ипотеки. Данная программа позволяет получить кредит на покупку жилой площади в деревне или селе под 2-3% годовых (Постановление Правительства РФ от 30 ноября 2019 г. N 1567 (скачать)). Но в данный момент предложение банком пока еще не сформировано.

Требования к заемщику

В Сбербанке ипотека на дом с земельным участком (как и прочие варианты жилищного кредита) доступна только благонадежным клиентам. Каждого заявителя банк тщательно проверяет, равно как и других участников ипотечной сделки – созаемщиков, поручителей, залогодателей. Большое значение имеют хорошая банковская история, наличие белой зарплаты (скачать список документов, подтверждающих доход) и кредитная нагрузка клиента. Официальные требования выглядят так:

- российское гражданство;

- возраст от 21 до 75 лет (причем максимальная возрастная планка учитывается на момент планового погашения ипотеки);

- стаж работы от полугода на нынешней работе, общий – от 12 месяцев.

Обратите внимание, что перечисленные требования распространяются не только на основного заемщика, но также и на остальных участников ипотеки.

Получить в Сбербанке ипотеку на жилой дом проще всего зарплатным клиентам. На первичном этапе рассмотрения от них потребуется только паспорт, все остальные данные банк сможет проверить самостоятельно. Кроме того, заявки от держателей зарплатных счетов рассматриваются гораздо быстрее и лояльнее. Вероятность одобрения ипотеки очень высока.

Как взять ипотеку на дом в Сбербанке, если уровня зарплаты не хватает? Заемщик может привлечь к ипотечной сделке до трех созаемщиков, причем не только родственников. Ипотека с друзьями – нюансы, плюсы и минусы — описаны в другой статье. Тогда их зарплата будет учтена при расчете кредитоспособности. Значит, одобренная сумма займа будет выше. При этом супруг заемщика в обязательном порядке становится созаемщиком по ипотеке (кроме случаев составления брачного контракта и иностранного гражданства). Как взять ипотеку без участия супруга — подробно читайте в другой статье.

Пакет документов от заемщика

Если решили взять ипотеку под покупку дома в Сбербанке, следует обратить особое внимание на предоставляемый пакет документов. Зарплатным клиентам достаточно паспорта, но остальным придется заказать в бухгалтерии некоторые бумаги.

Итак, что потребуется на первом этапе рассмотрения ипотеки от всех ее участников:

- паспорт;

- анкета (не требуется при подаче заявки через ДомКлик, потому как в сервисе она электронная);

- второй документ, подтверждающий личность – при обращении по минимальному пакету документов (это могут быть водительские права, заграничный паспорт и пр.);

- справки о зарплате, других финансовых поступлениях (скачать справку по форме Сбербанка) Об ипотеке по справке банка можно ознакомиться в другой статье;

- налоговая декларация – для частных предпринимателей (скачать бланк 3-НДФЛ в pdf);

- копия трудовой книжки, заверенная работодателем;

- по программам государственной помощи: свидетельства о браке, появлении детей, сертификат на маткапитал, справку о материнском капитале для ипотеки, иные бумаги о праве на господдержку и т.д.

Ипотека на частный дом в Сбербанке может быть взята по двум документам. Но для этого заемщику нужно предоставить взнос своими средствами не менее 50% от стоимости жилого строения.

Помните, что справка о доходе и копия трудовой книжки действительны только в течение месяца после их оформления. Все сроки действия справок для ипотеки есть в другой статье. Также в документах должны содержаться обязательные реквизиты. В частности, самыми важными являются подпись ответственного представителя организации и печать. При необходимости банк имеет право запросить и другие бумаги.

Требования к объекту недвижимости

Ипотека Сбербанка под частный дом более рискованна, чем жилищный кредит на покупку квартиры. Дело в том, что земельные участки и связанные с ними строения – менее привлекательный залог. В случае неуплаты займа реализовать такую недвижимость будет проблематично. Поэтому требования к дому под ипотеку Сбербанка достаточно серьезные:

- объект должен находиться в России;

- право собственности оформлено в установленном порядке;

- не наложен арест, залог или другое обременение;

- недвижимость ликвидная, то есть находится в нормальном состоянии и может быть реализована в случае необходимости (не ветхая, не аварийная и т.д.);

- не должно быть неузаконенных перепланировок и реконструкций;

- земля, приобретаемая для последующего строительства, должна находиться в селе или деревне и позволять впоследствии зарегистрировать жилую недвижимость (категория ИЖС, ЛПХ на территории населенного пункта);

- дом относится к жилым строениям;

- земельный участок должен быть размежеван (то есть иметь официально установленные границы).

О том, как банки проверяют квартиру по ипотеке на юридическую чистоту описано в другой статье.

До какого года дома подходят под ипотеку Сбербанка? Какой-либо точной даты нет, кредитор смотрит на общее состояние строения и его ликвидность. Однако купить старый дом в ипотеку Сбербанка точно не выйдет, ведь в случае неуплаты кредитор не сможет его продать в счет долга. Процент износа дома не должен быть больше 50%.

Какие дома подходят под ипотеку в Сбербанке, следует уточнить заранее, еще до оформления заявки на получение кредита. После одобрения подбирайте тот вариант недвижимости, который с большей вероятностью будет согласован. Можно обратиться за помощью к риэлтору, при этом лучше остановить свой выбор на компаниях-партнерах банка.

Стоит отметить, что покупка дома через ипотеку Сбербанка возможна, если земельный участок находится в долгосрочной аренде. Однако в данном случае есть существенные ограничения на проведение сделки. Особенности оформления такого кредита следует уточнить в банке, заранее согласовав документы с его юридическим отделом.

Если право собственности на земельный участок не оформлено, то дом на такой земле тоже можно купить в ипотеку Сбербанка. Потребуется справка с КУГИ, что земля не передавалась в собственность или аренду.

Документы по недвижимости

Пакет документов на дом по ипотеке Сбербанка (скачать) зависит от того, приобретается ли готовый объект недвижимости или он еще только будет строиться. При покупке жилого дома на вторичном рынке перечень необходимых бумаг намного обширнее. Большинство из них предоставляет продавец, но некоторые придется заказать покупателю.

Чтобы купить дом через ипотеку Сбербанка на этапе строительства, нужно предоставить:

- документы на земельный участок (выписка ЕГРН, и пр.);

- оценочный отчет на землю;

- смета на возведение жилого дома;

- договор с подрядной организацией, если она привлекается к процессу возведения;

- квитанции о частичной оплате, если она уже проводилась (эти средства банк может засчитать как взнос своими средствами);

- разрешение на стройку, если она будет проводиться на собственной земле.

Пакет документов в Сбербанке при ипотеке на дом – вторичное жилье:

- выписки из реестра прав на жилое строение и земельный надел;

- документ, на основании которого появилось право собственности;

- технический паспорт на строение;

- проект договора купли;

- копия паспорта продавца;

- оценочный отчет (его заказывает заемщик);

- справка о прописанных;

- согласие супруга продавца на проведение сделки (в соответствии с Семейным кодексом РФ, ст. 35 (скачать));

- разрешение супруга покупателя на обременение недвижимости в пользу банку;

- иные документы, если потребуются.

Помните, что происходит покупка не только жилого дома, но и земельного участка, на котором тот находится. Оба объекта недвижимости передаются в залог банку, потому как неотделимы друг от друга. Если на земле находятся другие строения, и на них зарегистрировано право собственности (баня, сарай), они также будут обременены.

Необходимо обратить особое внимание на договор купли продажи дома по ипотеке Сбербанка (скачать образец). Документ составляется либо по банковскому образцу, либо в строгом соответствии с требованиями кредитора. Какие именно пункты должны содержаться в тексте:

- предметом договора выступает не только жилой дом, но также связанный земельный участок и другие строения на нем;

- обязательно прописываются основные данные о недвижимости (точный адрес, площадь, кадастровые номера и пр.);

- указывается общая стоимость сделки по ипотеке Сбербанка на дом с землей и отдельно за каждый объект недвижимости;

- оговариваются правила денежных расчетов: часть суммы передается своими средствами, вторая часть – за счет ипотеки;

- обязательно указываются реквизиты счета продавца, куда банк впоследствии переводит заемные средства;

- необходимо прописать именные данные людей, в текущий момент зарегистрированных в доме, и в какой срок они выпишутся;

- в Сбербанке ипотека на готовый дом предполагает оформление залога, это тоже должно быть отображено в тексте.

- если земельный участок не в собственности, то это тоже прописывается. Право пользования земельным участком переходит покупателю на тех же условиях, что были у продавца (п.3 ст. 552 ГК РФ).

Отдельно стоит сказать об оценке дома для ипотеки в Сбербанке. Этот документ заказывается продавцом (покупателем) на этапе проверки объекта недвижимости. Что именно будет оценивать специалист? Кредитуемый объект и залоговый, если заемщик предоставляет банку в залог иную собственность. При этом оценивается общая стоимость земельного участка и жилого дома, расположенного на нем.

Стоимость оценки дома для ипотеки Сбербанка достаточно высока. Цена в среднем составляет 5-10 тысяч рублей и зависит от удаленности оцениваемой недвижимости, ее характеристик. Заказать оценку дома для ипотеки Сбербанка можно только в аккредитованной компании. Найти их перечень вы сможете на сайте кредитной организации. Оценочные отчеты от других фирм банк может принять, но только после длительной проверки, но положительный результат не гарантирован. Оценка недвижимости для ипотеки в Сбербанке — список аккредитованных оценщиков, цена, сроки, порядок подробно в другой статье.

Как подать заявку

В Сбербанке ипотеку на покупку частного дома можно оформить традиционным способом, обратившись в банковское отделение. Или же подать заявку и получить одобрение (в том числе и по объекту недвижимости) дистанционно через портал ДомКлик. Данный сервис позволяет не только отправить на рассмотрение первичную анкету, но и провести согласование сделки с банком максимально удаленно. К тому же, так вы сможете получить скидку на процентную ставку.

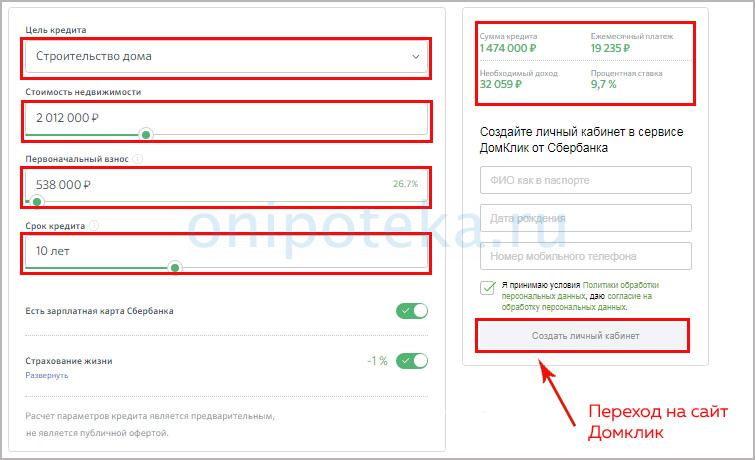

Сайт ДомКлик требует регистрации по номеру мобильного телефона, но войти можно и по имеющимся учетным данным от Сбербанк Онлайн. Второй вариант предпочтительнее, ведь банк сможет идентифицировать своего клиента, значит, рассмотрение пройдет проще и быстрее. Онлайн заявка на ипотеку Сбербанка на дом подается следующим образом:

- Зайдите на портал ДомКлик под своими логином и паролем от личного кабинета клиента Сбербанка.

- Выберите раздел Ипотека, затем Калькулятор ипотеки.

- Укажите цель кредитования, стоимость недвижимости, размер первоначального взноса, срок погашения и прочие условия (являетесь ли зарплатником, будете ли страховать жизнь и т.д.).

- Когда вы рассчитаете ипотеку на дом в Сбербанке на калькуляторе и узнаете основные параметры будущего займа, можно переходить непосредственно к оформлению кредитной заявки.

- После этого необходимо заполнить анкету, в которую вносятся именные и паспортные данные, сведения о работе и семейном положении.

- После рассмотрения банк даст предварительный ответ по заявке.

- Далее следуйте указаниям сервиса, чтобы согласовать выбранный объект недвижимости.

Калькулятор ипотеки Сбербанка на покупку дома доступен и в описании программы кредитования. Здесь также нужно указать цель займа, стоимость недвижимости, размер первого взноса, срок выплаты, наличие зарплатной карты Сбербанка и прочие детали. В поле справа автоматически появится результат расчета. Если данные, полученные в калькуляторе ипотеки Сбербанка на приобретение дома вас устраивают, можно сразу подать заявку на рассмотрение. Для этого придется перейти на портал ДомКлик. Как рассчитать ипотеку Сбербанка на калькуляторе в 2020 году — подробнее читайте в другой статье.

Важно знать: Причины отказа в ипотеке: что учесть заемщикам?

Как узнать одобрили ли ипотеку в Сбербанке через интернет

График платежей по ипотеке Сбербанка

Стоит ли оформлять заявку на Домклик-отзывы о ипотеке онлайн

Как рассчитать ипотеку Сбербанка на калькуляторе в 2020 году

Порядок проведения сделки

После расчета на онлайн калькуляторе ипотеки Сбербанка на дом и заполнения анкеты клиент получает предварительное решение. Ему предстоит подобрать объект недвижимости и согласовать его с банком. Когда окончательный ответ кредитором уже дан, можно переходить непосредственно к ипотечной сделке.

Как оформить ипотеку в Сбербанке на дом:

- Оформляется кредитная документация в банке.

- Затем заемщик передает продавцу первый взнос своими средствами. Если используется материнский капитал, этот пункт пропускается – собственник дома получит полную сумму уже после регистрации сделки в Росреестре. Одновременно подписывается договор купли.

- Пакет документов передается на регистрацию в Росреестр. Потребуется подписанный договор купли, кредитный договор, закладная (если электронная закладная, то ее на руках не будет), выписка из реестра прав на недвижимость, квитанция об оплате госпошлины. Если клиент берет кредит на строительство на собственном участке, регистрировать сделку не нужно, но следует оформить залог в пользу банка (если это предусмотрено условиями договора).

- После получения в Росреестре документов, подтверждающих право собственности и наличие залога в пользу банка (выписка из реестра прав на недвижимость, зарегистрированный договор купли), выдаются кредитные средства. Как правило, они перечисляются сначала на счет заемщика, откуда отправляются продавцу. Как происходит передача денег при ипотеке продавцу подробнее есть в другой статье.

Обратите внимание, что технические документы на саму сделку в МФЦ (Росреестр) не сдаются, но могут потребоваться в процессе одобрения недвижимости банком.

Подать документы на сделку можно не только в самом регистрирующем органе, но и в МФЦ, нотариальной конторе (если сделка требует участия нотариуса), в банке через систему электронного документооборота. Плюсы и минусы электронной регистрации сделки в Сбербанке описаны в другой статье. Последний вариант, как оформляется ипотека в Сбербанке на дом, платный. Он обойдется в 7 900 – 10 900 рублей, но заемщику и продавцу не придется больше никуда идти. Также можно заказать выездную регистрацию (специалист приезжает сам в офис банка), стоимость зависит от региона, уточнить можно телефону 8 800 100-34-34.

Также существуют несколько способов заплатить за недвижимость (первый взнос и кредитные средства):

- наличными средствами, в этом случае продавец составляет расписку (образец расписки в статье — Все о первоначальном взносе по ипотеке ;

- перевод на расчетный счет, на руках у заемщика остается платежное поручение;

- с использованием банковской ячейки – денежные средства помещаются в нее в момент подписания кредитного договора, продавец забирает их после регистрации права собственности на покупателя;

- помещение суммы на специальный счет, где они хранятся до регистрации права собственности на заемщика.

Первый способ более рискованный, но он бесплатный. При перечислении денег с расчетного счета может возникнуть комиссия согласно тарифам Сбербанка. Использование банковской ячейки и специального счета дороже, стоимость рассчитывается исходя из суммы и срока размещения денег. Также ячейку невозможно оформить, если продавцов более двух человек.

Расходы при покупке дома в ипотеку

Калькулятор Сбербанка по ипотеке на частный дом не учитывает затраты, которые обязательно возникнут у заемщика в процессе сделки. Некоторые траты зависят от особенностей кредита, но отдельные статьи расходов будут всегда. В частности, придется оплатить:

- Государственную пошлину за регистрацию права собственности (НК РФ Статья 333.33, п.1, пп. 22 (скачать)). При покупке дома следует внести 2 000 рублей, земельного участка – 350 рублей. Регистрация договора ипотеки на собственный объект недвижимости стоит 1 000 рублей, в данном случае сбор делится на все стороны сделки поровну (банк и залогодатели).

- Страхование залоговой недвижимости (обязательно в соответствии с 102-ФЗ от 16.07.1998 г, ст. 31 (скачать)). Цена страхования дома в Сбербанке по ипотеке в среднем составляет 0,1%-0,2% от суммы текущего долга. Страховку следует оформлять каждый год.

- Финансовую защиту жизни и здоровья делать необязательно (Гражданский кодекс РФ, ст. 935 (скачать)). Но если вы решите ее приобрести, стоимость рассчитывается индивидуально. В среднем придется заплатить 0,5%-1,5% от суммы кредита. Страховка продлевается каждый год, цена зависит от размера текущей задолженности. Где дешевле страхование ипотеки мы анализировали в другой статье.

- При необходимости к сделке привлекается нотариус. В среднем стоимость его работы начинается от 5 000 рублей и зависит от кадастровой цены недвижимости, оказываемых услуг и т.д.

- Оценочный отчет обойдется в 5-10 тысяч рублей.

Страхование дома для ипотеки Сбербанка оформляется только в аккредитованных страховых компаниях. Список аккредитованных в Сбербанке страховых компаний по ипотеке есть в другой статье.

При расчете ипотеки Сбербанка на дом следует учитывать данные расходы, потому как они оплачиваются за счет собственных средств заемщика. Но на некоторых из них можно сэкономить. Например, прежде чем застраховать дом в ипотеку Сбербанка, сравнить цены в разных страховых компаниях и выбрать оптимальные.

Оцените автора

(1 оценок, среднее: 5,00 из 5)

Поделитесь в социальных сетях

Просмотров 59.4к.

Обновлено 03.02.2021

Многие семьи мечтают о собственном жилье. Но не всегда есть достаточное количество средств, чтобы обзавестись домом. Для решения жилищного вопроса оптимальным вариантом является покупка недвижимости в ипотеку. Такой вид кредитования позволяет приобретать жилье при помощи своих средств и заемных. Когда требуется оформление ипотечного кредита на покупку дома с земельным участком, то можно воспользоваться программами кредитования, предлагаемыми Сбером для клиентов. Так не придется затрачивать годы на то, чтобы накопить на жилой объект. Перед оформлением ипотеки рекомендуется ознакомиться с требованиями и условиями предоставления ссуды заемщикам.

Содержание

- Почему граждане выбирают частный дом в ипотеку

- Достоинства ипотеки на покупку частного дома

- Условия кредита на покупку дома

- Требования к кредитополучателю

- Какие требования предъявляются к дому и земельному участку

- Документы на кредит

- Список бумаг, которые потребуются после одобрения кредитной организацией кредита

- Этапы оформления кредита на дом

Почему граждане выбирают частный дом в ипотеку

Сбер предлагает большое количество ипотечных программ для граждан России. Но все большее число клиентов учреждения стремятся оформить ипотеку на частный дом. И этому есть несколько причин, которые являются следующими:

- Желание иметь дом вдали от городской суеты;

- Цена загородного дома порой достигает уровня стоимости квартиры в центральной части города. Но в большинстве случаев покупка такой недвижимости обходится дешевле;

- Наличие участка, на котором любители садоводства могут выращивать различные культуры. При этом можно питаться экологически чистыми овощами и фруктами, выращенными на собственной земле.

Читайте также: Оформление ипотеки без первоначального взноса в Сбере

Достоинства ипотеки на покупку частного дома

У программы ипотечного кредитования на приобретение собственного дома есть преимущества, которые являются следующими:

- Нет комиссий за предоставление клиентам займа на приобретение дома и земельного участка;

- Для зарплатных клиентов при оформлении такой ипотеки действуют выгодные процентные ставки;

- Для того чтобы увеличить вероятность одобрения ипотеки имеется возможность привлечь созаемщиков или поручителей;

- Для тех, кто оформляет такую ипотеку, дополнительно выпускается кредитная карта на 600 тысяч рублей.

Клиенты обращают внимание на достоинства программы на стадии выбора оптимального варианта ипотечного кредитования.

Условия кредита на покупку дома

Как и любого типа кредитования у кредита на покупку собственного дома с и участка имеются определенные условия. Банк предлагает клиентам оформит ипотеку по программе «Загородная недвижимость», которая предполагает выдачу займа на приобретение, дома, земельного участка для постройки жилого объекта на нем в будущем. Оформление такого вида ссуды производится Сбером на следующих условиях:

- Оформление ипотеки осуществляется в рублях;

- Минимальный срок кредитования составляет один год, Максимальный – не более тридцати лет;

- Минимальная сумма займа по ипотеке – 300 тысяч рублей;

- Максимальный размер кредитования не должен превышать стоимость недвижимости вместе с землей более чем на 75 процентов. Также он не может быть выше цены на имущество, которое применяется в качестве залогового обеспечения;

- Размер первоначального взноса – не менее 25 процентов от стоимости готового жилого объекта на земле, или сметы на строительство;

- В качестве залога используется либо приобретаемое имущество, либо недвижимость, находящаяся в собственности заемщика. При этом она должна отвечать требованиям банка;

- Для дополнительного обеспечения долга по кредитному договору имеется возможность привлечь поручителей, созаемщиков;

- Обязательное оформление страховки на недвижимость. Страхование жизни и здоровья необязательно;

- За оформление ссуды комиссионные сборы Сбером не взимаются.

В настоящее время Сбер является одной тех кредитных организаций, в которой действуют такие приемлемые условия по этому типу кредитования.

Читайте также: Рассчитать ипотеку для пенсионеров от Сбера

Требования к кредитополучателю

Процедура оформления ипотечного кредита является сложной, и для получения займа недостаточно соблюдать условия, или предоставить все необходимые документы. Есть еще и момент, который касается требований к кредитополучателям. При условии соответствия им и наличии полного пакета документов предоставляется займ. В настоящее время требования по данному виду кредитования являются следующими:

- Кредитополучатель должен быть не младше 21 года на момент оформления ссуды, и не старше 75 лет на момент ее погашения;

- Наличие гражданства Российской Федерации. Также в некоторых случаях допускается временное гражданство и прописка на территории страны;

- Трудовой стаж за последние пять лет не должен быть меньше года. При этом заемщику необходимо иметь стаж на текущем предприятии не менее шести месяцев.

Это стандартные требования, которые предъявляются Сбером к лицам, получающим ссуду. если у заемщика не получается современно гасить задолженность по кредиту, то за него это делает созаемщик, который подписывает ипотечное соглашение вместе с ним. Кредитополучатель имеет возможность привлечь до трех таких лиц. К ним также предъявляются определенные требования.

Также нужно найти поручителя. Это станет дополнительной гарантией исполнения долговых обязательств перед Сбером.

Какие требования предъявляются к дому и земельному участку

Жилой объект, который будет куплен клиентом банка на заменые средства, выступает в качестве залога. По этой причине банковской организации важно его состояние. Если есть возможность, то Сберу разрешается предоставить в роли обеспечения по кредиту другое имущество, собственником которого является кредитополучатель. К такой недвижимости предъявляются следующие требования:

- Объект находится не в аварийном состоянии и не подлежит сносу;

- Фундамент из кирпича, камня, железобетона, бетона;

- Процент износа должен составлять не более 40 процентов. Этот момент прописывается в техническом паспорте на дом;

- Наличие центральных и индивидуальных коммуникаций.

При ипотеке на земельный участок к объекту кредитования предъявляются следующие требования:

- Наличие неподалеку транспортной развязки;

- Возможность подвода различных коммуникаций;

- Собственником земли должен быть кредитополучатель;

- Вокруг должны иметься социально значимые объекты.

Сбер проверяет каждый объект на соответствие таким параметрам. Для этого в рамках кредитования есть отдельный этап. Если кредитное учреждение не одобрит выбранный ипотечный предмет, то придется искать другой. Но лучше сразу ознакомиться с требованиями, чтобы не затрачивать на это время.

Читайте также: Ипотека для молодой семьи от Сбера

Документы на кредит

Если клиенты банка решили воспользоваться ипотекой для покупки жилой недвижимости, то для оформления потребуется собрать пакет документов. На начальной стадии получения займа кредитополучатель передает в Сбер следующие бумаги:

- Заявка с личными данными человека, на которого будет оформляться ссуда;

- Документы, подтверждающие личность, среди которых паспорт;

- Справка о доходах по форме 2-НДФЛ или по форме банка;

- Документ на имущество заемщика, которое будет применяться в качестве залогового обеспечения по ссуде.

Стоит отметить, что клиентам банковской организации, которые получают заплату на банковские карты финансового учреждения, могут не затрачивать время на оформление справок, подтверждающих их платежеспособность. Они не потребуются.

Список бумаг, которые потребуются после одобрения кредитной организацией кредита

После одобрения банком ипотечного займа, от клиента требуется предоставить еще список документов на рассмотрение. В него входит справка, которая может подтвердить, что у заемщика имеется достаточное количество денежных средств на внесение первоначального взноса по кредитному договору. Это может быть выписка с банковского счета, на котором хранятся средства. Также клиенты предоставляют расписку, в которой указывается, что на эти нужды деньги были взяты в долг у родственников или друзей. Если для первоначального взноса применяется материнский капитал, то должно быть предоставлено соответствующее свидетельство.

Также потребуется сбор, подготовка документов на имущество, которое будет приобретено на заемные средства. Их нужно предоставить в течение 90 дней после одобрения ипотечной суммы. Также не стоит забывать и о том, что кредитной организацией могут потребоваться и другие документы. Дополнительный набор бумаг обычно включает свидетельство о заключении или расторжении брака, свидетельства о рождении детей, согласие мужа или жены на использование общенажитого имущества в качестве залогового обеспечения. Процесс и длительность выдачи ипотечного займа зависит от того, насколько быстро клиент соберет бумаги, и полным ли будет пакет или нет.

Читайте также: Сколько времени занимает оформление ипотеки в Сбере

Этапы оформления кредита на дом

Сбер выполняет оформление ипотечного займа в несколько этапов:

- Отправка заявки на ссуду онлайн или в отделении банка;

- Предварительное решение. Уведомление гражданин получает по смс на указанный заемщиком номер телефона;

- Подача бумаг на рассмотрение;

- Решение об одобрении или отказе в кредитовании;

- Поиск жилого объекта для приобретения;

- Предоставление в банк документов на выбранную недвижимость;

- Подписание с банком кредитного договора;

- Предоставление первоначального взноса по займу;

- Оформление прав собственности на объект;

- Подписание закладной в кредитном учреждении;

- Передача денежных средств продавцу.

После прохождения всех стадий кредитополучатель становится обладателем собственного жилья или земли для его постройки.

Какой ваш возраст?

18-22 года

23-27 лет

27-35 лет

36-45 лет

46-60 лет

Более 60 лет

В таком возрасте получение кредита достаточно проблематично, Вам нужны будут поручители. Рекомендую ознакомиться с предложением Совкомбанка.

Семейное положение?

Женат/замужем

Холост/незамужем

Гражданский брак

В разводе

Где вы проживаете?

Собственное жилье

Съемное жилье

Проживание в съемном жилье негативно влияет на кредитный рейтинг т.к. значительная часть вашего дохода уходит на оплату аренды. Когда у заемщика нет собственного жилья, лучшим считается проживание у родственников.

Общежитие

Жилье родственников

Ваш доход в месяц?

Менее 10 000 ₽

Подобный уровень доходов не позволит Вам получить кредит в банке без залога. Поэтому советуем обратить внимание на предложения по картам и микрозаймам.

10 000 ₽ — 20 000 ₽

20 000 ₽ — 30 000 ₽

30 000 ₽ — 40 000 ₽

40 000 ₽ — 60 000 ₽

Более 60 000 ₽

Стаж работы на последнем месте?

Менее полугода

До 1 года

1-3 года

3-5 лет

5-7 лет

Более 7 лет

Есть ли у вас иждивенцы (дети, инвалиды)?

Нет

1

2

3 и более

Кредитовались ли вы ранее?

Да

Нет

Есть открытые кредиты?

Да

Нет

Сколько платите в месяц по кредитам?

Менее 10 000 ₽

10 000 ₽ — 20 000 ₽

20 000 ₽ — 30 000 ₽

30 000 ₽ — 40 000 ₽

40 000 ₽ — 60 000 ₽

Более 60 000 ₽

Какая у вас кредитная история?

Хорошая

Плохая

Получить кредит с плохой кредитной историей в банке весьма проблематично. Рекомендуется воспользоваться микрозаймами.

Были просрочки

Нулевая

На сколько дней просрочили?

До 10 дней

До 30 дней

Более 30 дней

Не помню

Какое у вас образование?

Высшее

Неоконченное высшее

Среднее специальное

Среднее общее

Есть у вас автомобиль?

Да

Нет

Какой именно?

Новая иномарка

Старая иномарка

Новый отечественный

Старый отечественный

Рассчитываем лимит, подождите немного

Вы узнаете предварительно одобренную сумму, которую банк сможет вам выдать. Расчет носит информационно-справочный характер и не является гарантией, так как у каждого банка индивидуальные условия.

Вы можете получить

292 000 ₽

Расчет является приблизительным и не является окончательным, поскольку банк принимает во внимание множество других параметров анкеты. Подайте сейчас заявку на сайте и получите моментальное решение онлайн.

Начать заново

Оформить онлайн