Перед заполнением декларации 3-НДФЛ на налоговый вычет (имущественный, социальный и стандартный), вам необходимо скачать программу для заполнения декларации. Скачать ее вы можете либо на нашем сайте, либо на официальном сайте gnivc.ru. После этого можно приступать к заполнению. Естественно, что перед этим вы должны обложиться всеми необходимыми документами для получения налоговых вычетов, ведь большую часть данных нам придется брать именно оттуда. После заполнения декларации 3-НДФЛ в программе вы можете сразу проверить вашу декларацию за 2022 год, или предшествующие года. После чего её можно распечатать, либо если не уверены в своих силах можете сохранить файл с вашими трудами на флешке и при сдаче декларации, если что то занесено не так, попросить инспектора, чтобы он подправил вашу декларацию. Также вы можете сохранить ее в формате PDF. Итак приступим …

Сперва заполняем три обязательных пункта в программе согласно примерам

1. Задание условий

2. Сведения о декларанте

3. Доходы полученные в РФ

И затем переходим непосредственно к налоговым вычетам и образцам заполнения

4. Имущественный вычет

5. Стандартный вычет на детей

6. Социальный вычет

7. ИИС

8. Проценты по ипотеке

Заполняем декларацию далее. Следующая графа для заполнения — Сведения о декларанте

В первой вкладке заполняем все поля согласно вашему паспорту

Подробнее…

1. Вверху выбираем ставку налога, по умолчанию там стоит 13% желтого цвета, её и оставляем

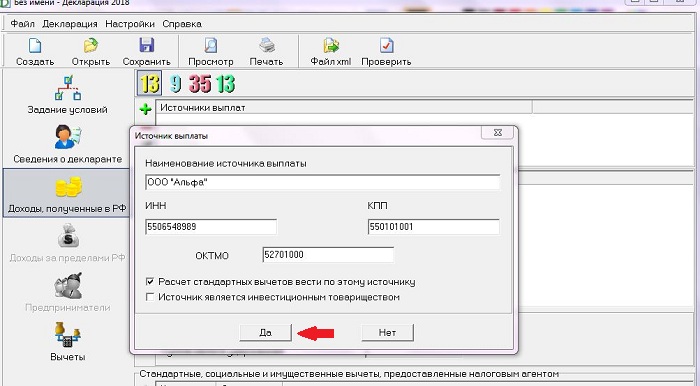

2. Далее нам нужно добавить источник выплат — т.е. вашего работодателя, при этом нужно указать его ИНН, КПП, ОКТМО все эти данные вы найдете в справке 2-НДФЛ выданной вашим работодателем. Все реквизиты указаны в пункте 1: «Данные о налоговом агенте». Галку «расчет стандартных вычетов вести по этому источнику» ставим, если дополнительно хотим получить вычет на детей и он не предоставлялся по месту работы.

Подробнее…

!!! Сперва обязательно снимите галку на вкладке стандартных вычетов «предоставить стандартные вычеты» (В том случае если вы хотите получить и стандартный и имущественный вычет заполняем обе вкладки)

1. Если вы приобрели жилье и хотите получить имущественный налоговый вычет — переходим на вкладку дом, ставим галку — предоставить имущественный налоговый вычет

Подробнее…

Если вы не получали стандартного вычета на детей у вашего работодателя — написав ему заявление и предоставив пакет документов, то его можно получить, заполнив декларацию за предшествующий год. Итак приступим к заполнению декларации 3-НДФЛ.

1. Переходим на соответствующую вкладку

Подробнее…

1. При заполнении декларации 3-НДФЛ на социальный налоговый вычет переходим в соответствующую вкладку, и выбираем одноименный пункт в чекбоксе.

Подробнее…

Если вы вносили средства на индивидуальный инвестиционный счет переходим на вкладку «инвестиционные и убытки ЦБ» и отмечаем «предоставить вычет ИИС». Дальше нажимаем на «+» в окне сведения о действующих ИИС

Подробнее…

Пока налогоплательщик не израсходует вычет по объекту недвижимости за который получает 13%, он не может вернуть проценты по ипотеке, однако заполнять 3-НДФЛ и вносить сведения об уплаченных процентах лучше с самого начала.

Подробнее…

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Дата публикации: 13.07.2022 04:13

Налоговую декларацию по форме 3-НДФЛ можно заполнить:

1. В Личном кабинете на сайте налоговой службы nalog.gov.ru.

Перейти

Инструкция по заполнению декларации 3-НДФЛ через Личный кабинет

2. Через программу «Декларация». Её нужно скачать и установить на свой компьютер.

Перейти

Установочный файл и инструкция по установке программы

Перейти

Видеоинструкция по заполнению

3. На бумажном носителе.

Скачать

Бланк с формой декларации.

Прим. Заполняется от руки, заглавными печатными буквами

Перейти

Примеры заполнения декларации 3-НДФЛ

Заполненная декларация подается в налоговый орган по месту жительства (пребывания), или в МФЦ.

Заявление на вычет подается вместе с декларацией.

Перейти

Как оформить заявление на возврат налога

Добавить в «Нужное»

Обычно НДФЛ с доходов физлица удерживает и уплачивает тот, кто эти доходы начислил. Так, за уплату НДФЛ с зарплаты работника отвечает работодатель. А работника вопрос перечисления налога с доходов технически никак не затрагивает – он получает деньги уже за минусом НДФЛ. Вместе с тем, в некоторых случаях платить налог с полученных доходов обязаны сами физлица, а потом еще и отчитываться по нему.

Кто обязан подавать декларацию 3-НДФЛ за 2022 г.

Декларация по форме 3-НДФЛ сдается по итогам истекшего календарного года (ст. 216 НК РФ). Представить декларацию за 2022 год должны:

— ИП, применявшие общую систему налогообложения;

— физлица, не являющиеся ИП, получившие доходы, с которых не был удержан НДФЛ. К примеру, от сдачи в аренду недвижимости или от ее продажи (пп. 1, 2 п. 1 ст. 228 НК РФ). Правда, при продаже жилья платить налог нужно не всегда (об этом – см. ниже).

Указанные налогоплательщики сами исчисляют свой НДФЛ, сами его уплачивают и сами отчитываются по нему (п. 2, 3 ст. 228 НК РФ).

Кстати, даже если в текущем году доходов у ИП не было, он все равно должен будет сдать 3-НДФЛ. Просто она будет с нулевыми показателями. А если не представить декларацию, то налоговая выставит штраф ИП в размере 1000 руб. (п. 1 ст. 119 НК РФ).

Сроки представления декларации 3-НДФЛ за 2022 в 2023 году

Крайний срок сдачи 3-НДФЛ по НК РФ – 30 апреля года, следующего за отчетным (п. 1 ст. 229 НК РФ). Но в 2023 году это воскресенье. Поэтому срок переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ), т.е. на 2 мая. Срок установлен единый, как для ИП, так и для обычных физлиц.

Вместе с тем, сроки сдачи декларации 3-НДФЛ продлены для мобилизованных. Так, мобилизованный ИП вправе будет сдать 3-НДФЛ не позднее 25 числа 3-го месяца, следующего за месяцем окончания службы (пп. «в» п. 1 Постановления Правительства от 20.10.2022 N 1874).

Как сдать декларацию 3-НДФЛ

Представить 3-НДФЛ можно:

— при личной явке в налоговую. Также передать декларацию может представитель с доверенностью;

— по почте с описью вложения;

— через личный кабинет налогоплательщика на сайте ФНС (в электронном виде);

— через МФЦ. В этом случае 3-НДФЛ сдается на бумаге. По просьбе физлица сотрудник МФЦ должен проставить на декларации дату ее приема, ведь именно она и будет считаться датой представления 3-НДФЛ в налоговую (п. 4 ст. 80 НК РФ).

Также можно заполнить декларацию 3-НДФЛ с помощью программы на сайте ФНС, затем распечатать ее сдать в налоговую или в МФЦ на бумаге.

По какой форме заполняется декларация 3-НДФЛ за 2022 год

Последние изменения в действующую 3-НДФЛ (утв. Приказом ФНС от 15.10.2021 N ЕД-7-11/903@) вносили в сентябре 2022 года. В связи с этим по итогам 2022 года отчитываться нужно будет уже по обновленной форме (п. 2 Приказа ФНС от 29.09.2022 N ЕД-7-11/880@). Основные перемены в ней связаны с поправками в НК РФ.

К примеру, в декларации теперь:

— есть поле для отражения суммы, уплаченной за физкультурно-оздоровительные услуги (строка 171 Приложения 5 Декларации в ред., действ. с 01.01.2023, далее – Декларации). Оно понадобится тем, кто будет заявлять вычет за спорт (п. 11.5 Порядка заполнения декларации в ред., действ. с 01.01.2023, далее – Порядок заполнения декларации);

— есть поле для отражения суммы налога, возвращенной (зачтенной) в связи с применением вычета в упрощенном порядке (строка 170 Раздела 2 Декларации). Речь идет об имущественном вычете и вычете, предоставляемом в связи с размещением средств на индивидуальном инвестиционном счете – ИИС;

— откорректировано заявление о возврате налога. В последней версии отчетности зачесть излишне уплаченный НДФЛ уже нельзя. Но можно заполнить «Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета». Внутри раздела указывается сумма к возврату и сведения о счете: БИК банка, а также вид и номер счета. Вид счета определяется кодом: «02» означает текущий счет, «07» – счет по вкладам / депозитам (п. 5.4 Порядка заполнения декларации). Полей для отражения КБК, ОКТМО и прочих в заявлении больше нет.

Бесплатно скачать бланк декларации 3-НДФЛ за 2022 г. для заполнения ее на бумаге.

Как предпринимателям заполнить новую 3-НДФЛ

Порядок заполнения декларации по НДФЛ для ИП кардинально не изменился. Структура формы в целом такая же, как и была, принцип заполнения остался прежним.

В обязательном порядке в 3-НДФЛ должны быть титульный лист, раздел 1 и раздел 2 (п. 2.1 Порядка заполнения декларации). Доходы от предпринимательской деятельности, профессиональные вычеты, авансовые платежи отражаются в Приложении 3 к Декларации (п. 2.4 Порядка заполнения декларации) и именно с него стоит начать заполнение.

Далее переходите к разделу 2. В нем показывается расчет суммы НДФЛ к уплате или к возврату. В свою очередь раздел 1 заполняется в соответствии с информацией, указанной в разделе 2. Помните, что переплату, а точнее положительное сальдо единого налогового счета, с 2023 года можно только вернуть.

Оформив бесплатный доступ к КонсультантПлюс, вы сможете ознакомиться с Готовым решением «Как ИП заполнить и сдать декларацию по форме 3-НДФЛ».

Инструкция по заполнению налоговой декларации по форме 3-НДФЛ в Личном кабинете налогоплательщика

Гражданам проще всего оформить и подать декларацию 3-НДФЛ через личный кабинет налогоплательщика на сайте ФНС. Рассмотрим ситуацию, когда вам нужно задекларировать доход. Допустим, в 2022 году вы продали квартиру. Или начали сдавать квартиру в аренду и по итогам года должны уплатить НДФЛ с полученных доходов (хотя в этом случае вам выгоднее зарегистрироваться в качестве самозанятого и платить всего 4% от полученных арендных платежей, а не 13%. К тому же заполнять 3-НДФЛ не придется). Либо вы получили вознаграждение по гражданско-правовому договору или иной облагаемый доход, с которого НДФЛ не был удержан.

Тогда действуйте так.

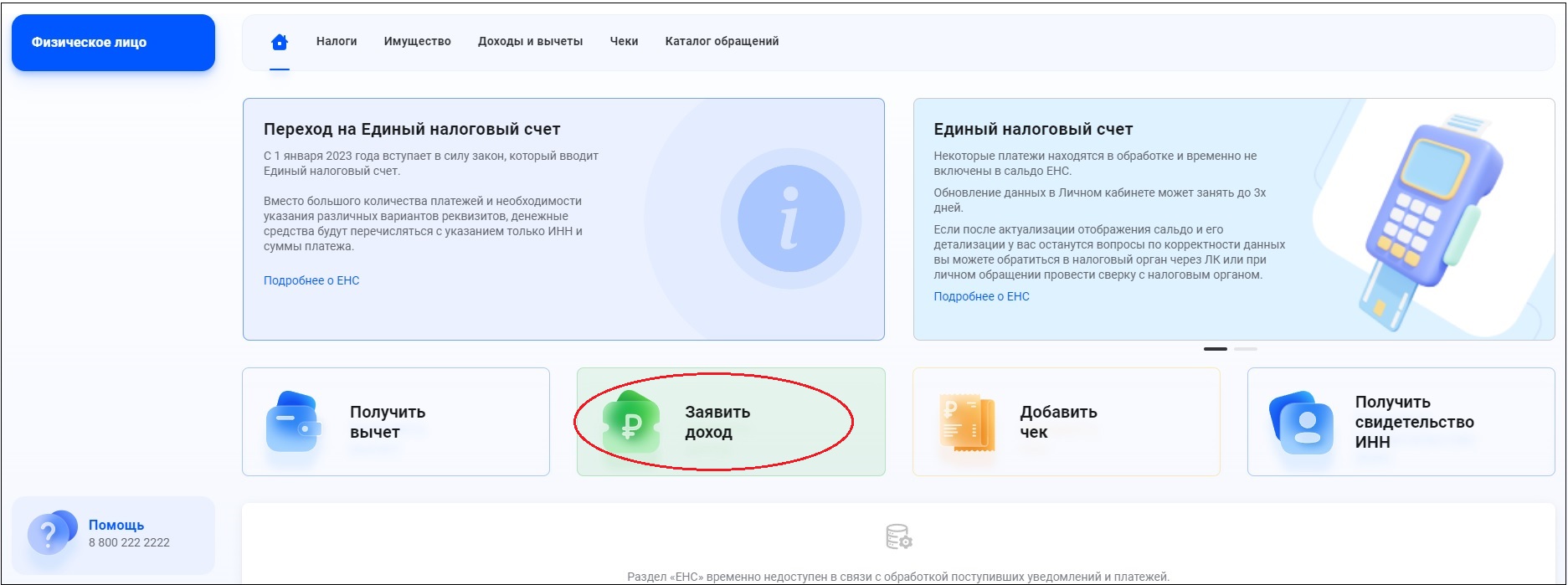

Авторизуйтесь в Личном кабинете и выберите кнопку «Заявить доход».

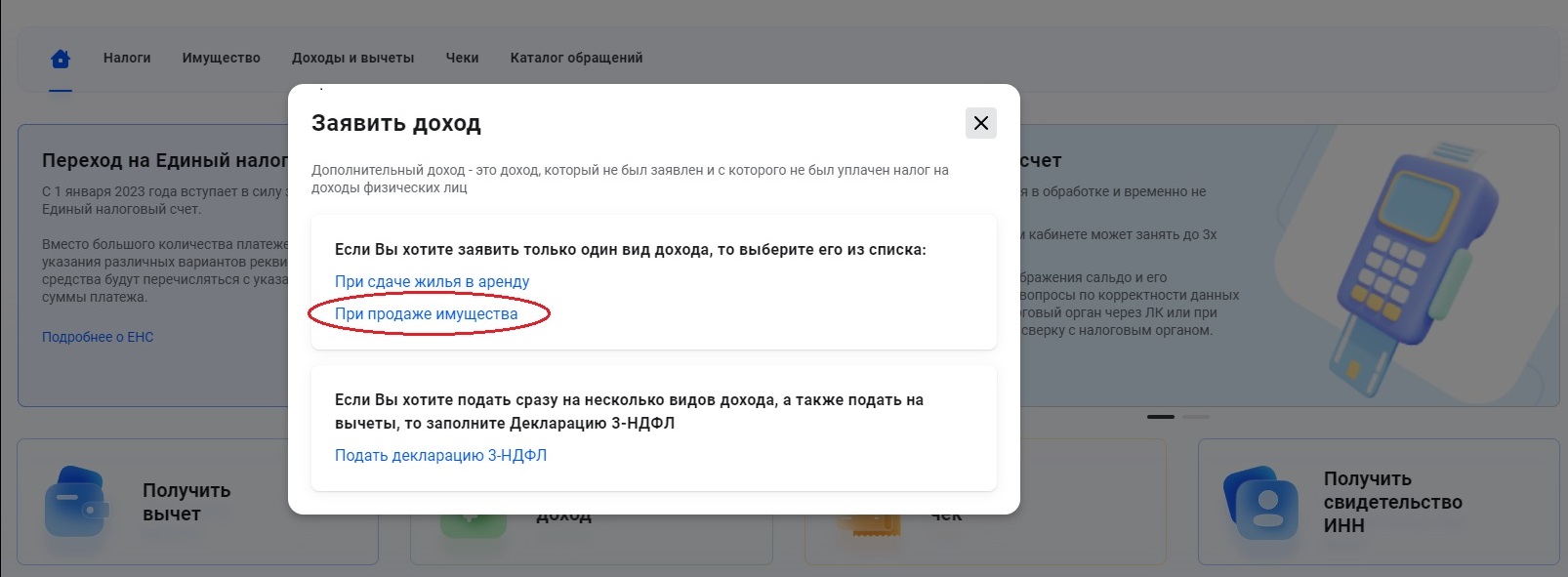

Далее на мониторе появится окошко, в котором надо выбрать, какой именно доход вы хотите заявить. Наиболее часто встречающиеся ситуации – это как раз сдача жилья в аренду и продажа имущества. Рассмотрим последний вариант подробнее на примере продажи квартиры. Но прежде вспомним, когда с дохода от продажи объектов жилой недвижимости нужно платить налог.

В каких случаях заполнение 3-НДФЛ при продаже квартиры обязательно

Доход, полученный от продажи жилья, не всегда облагается НДФЛ. Необходимость уплаты налога зависит, прежде всего, от срока владения квартирой. Так, если с момента оформления права собственности на нее и до реализации прошло более 5 лет, то платить НДФЛ не придется. Трех лет владения недвижимым имуществом достаточно для продажи без налога единственного жилья. А если платить налог не нужно, то и представлять 3-НДФЛ тоже (п. 1, 4 ст. 229 НК РФ).

Также особые условия установлены для семей с детьми, которые продают жилье с целью улучшения жилищных условий.

Кроме того, сумму доходов, полученных от продажи квартиры нередко можно уменьшить на расходы, связанные с ее приобретением. Или можно воспользоваться фиксированным имущественным вычетом в 1 млн руб. Подробнее об определении суммы НДФЛ к уплате читайте в статье «Как физлицу платить налог при продаже недвижимости».

Как заполнить онлайн 3-НДФЛ при продаже квартиры: подробная инструкция

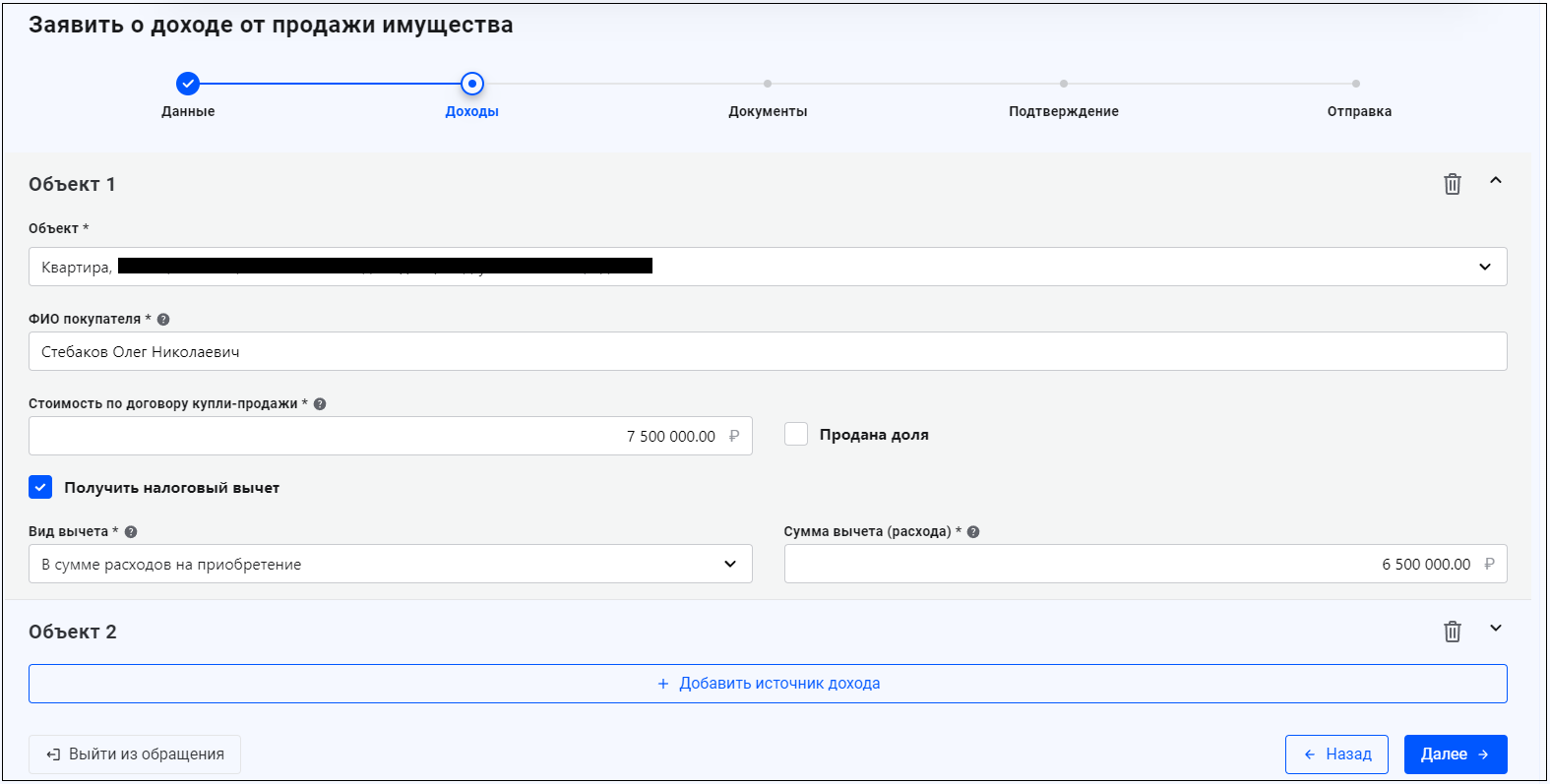

Допустим, гражданин в начале 2020 года купил квартиру за 6,5 млн. руб., а в 2022 продал ее за 7,5 млн руб. (документы по обеим сделкам есть). В 2020-2021 гг. цены на жилье в большинстве регионов РФ росли. И только весной 2022 года этот рост остановился.

В 2023 году гражданину нужно уплатить НДФЛ с разницы между ценой продажи и ценой покупки квартиры, т.е. налог в размере 130 000 руб. ((7 500 000 руб. – 6 500 000 руб.) х 13%).

Вернемся в Личный кабинет на сайте ФНС. Здесь вы выбираете из списка ссылку: заявить доход «при продаже имущества».

Теперь начинается заполнение 3-НДФЛ:

— выбираете год, за который подается 3-НДФЛ. По умолчанию в списке будет стоять 2022;

— отмечаете, подаете вы декларацию впервые или ранее уже подавали за тот же год;

— указываете номер телефона. По нему налоговики свяжутся с вами, если у них возникнут вопросы по декларации или подтверждающим документам;

— нажимаете кнопку «Далее».

На следующей странице нажимаете кнопку «Добавить источник дохода».

Здесь вам нужно будет выбрать из списка объект жилой недвижимости, который вы продали. Ведь сегодня сведения обо всем имуществе физлиц у налоговиков есть.

Далее делаете так:

- указываете ФИО покупателя и цену, за которую была продана квартира. В нашем примере это 7,5 млн руб. Если продавали долю, то ставите в соответствующем поле галку и вписываете в открывшихся полях долю, к примеру, 1/2;

- ставите галку напротив строки «Получить налоговый вычет»;

- выбираете вид вычета «В сумме расходов на приобретение»;

- рядом указываете сумму вычета (расходов). То есть цену, за которую ранее купили эту квартиру. В нашем примере это 6,5 млн руб. Если расходов на покупку квартиры не было, можно воспользоваться вычетом в установленном размере;

- нажимаете кнопку «Далее».

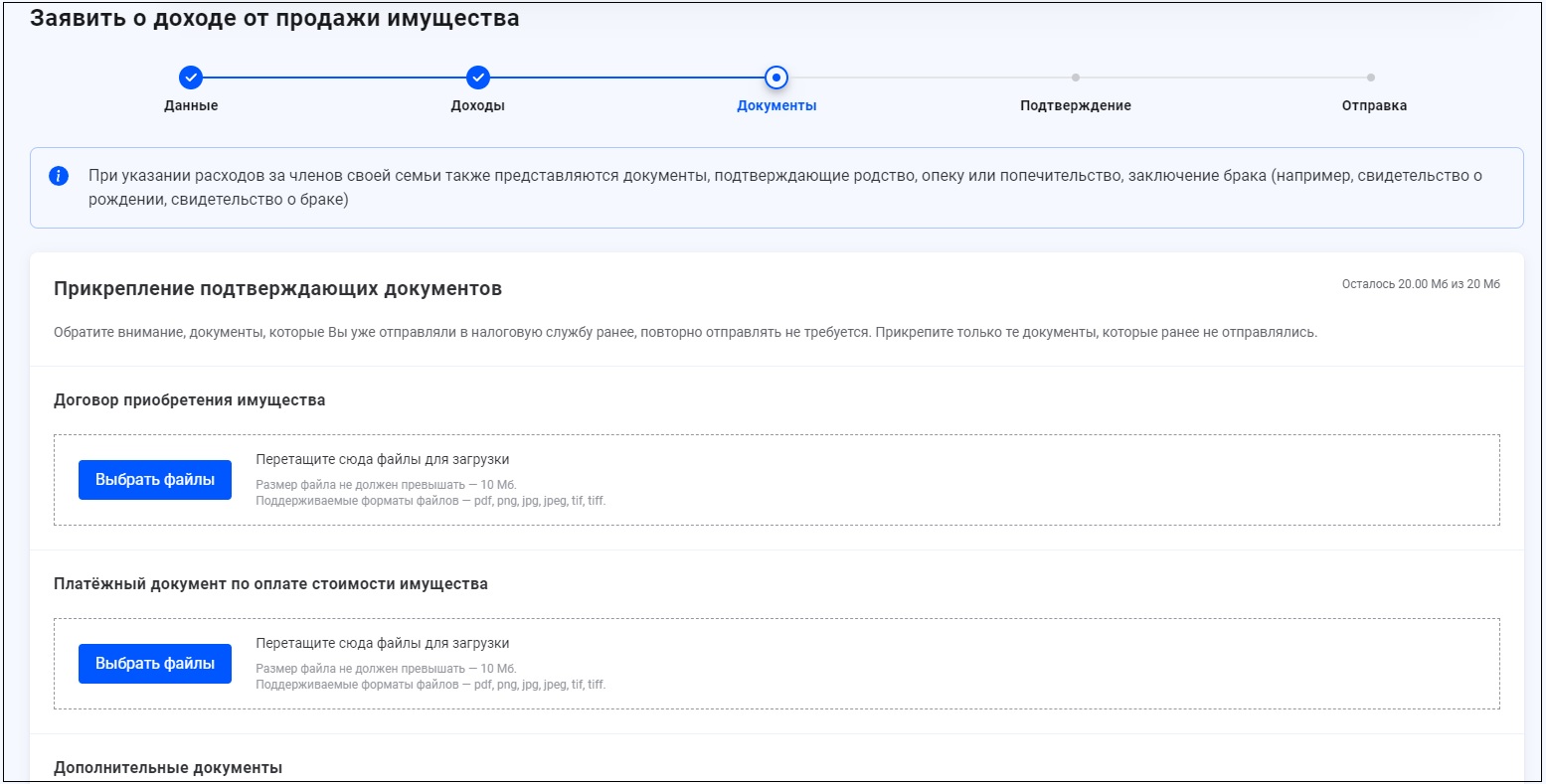

На следующей странице нужно будет подгрузить документы в электронном виде: договор, платежные документы и т.д. Подойдут и сканы, и фотографии. Допустимые форматы файлов будут указаны прямо на странице.

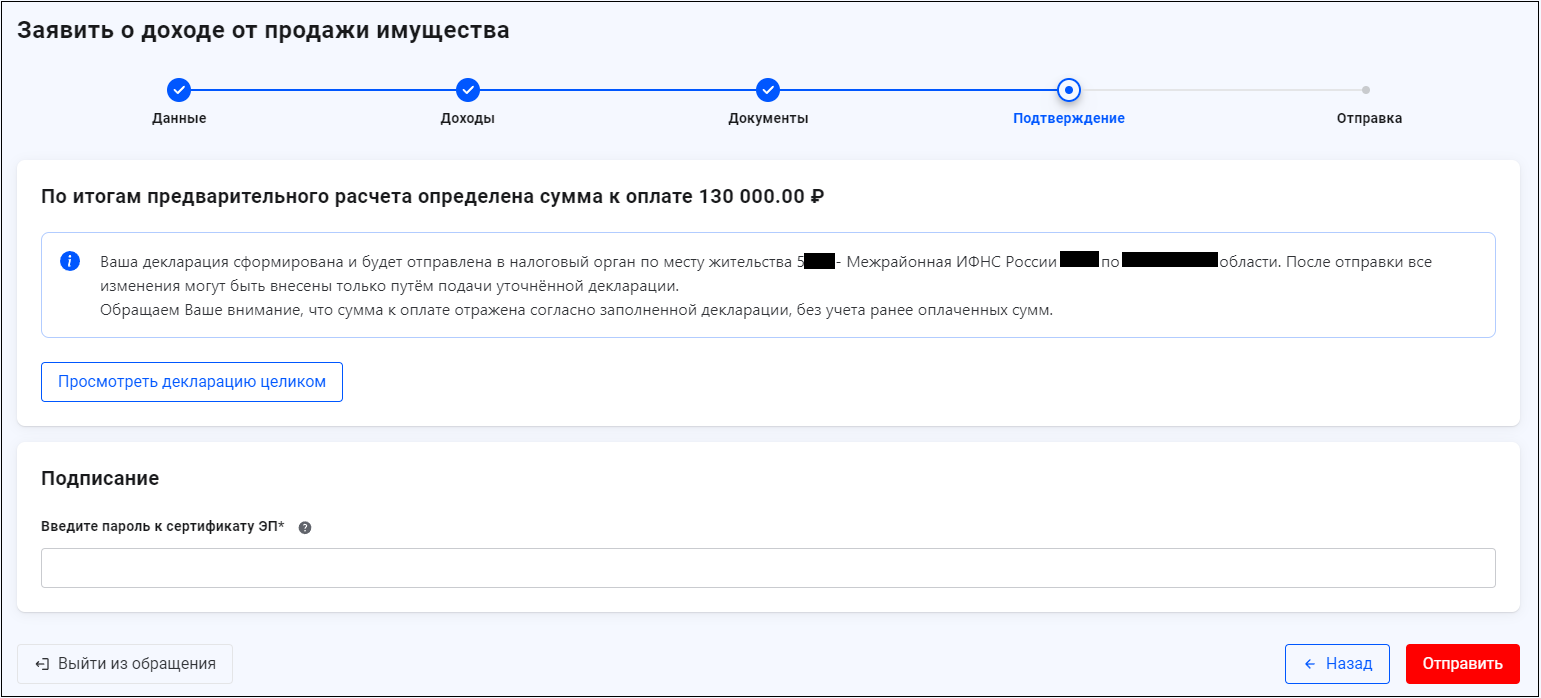

На следующей странице вы увидите предварительную сумму налога к уплате, а также сообщение о том, что декларация сформирована и будет направлена в вашу ИФНС по месту жительства. Ниже будет кнопка «Просмотреть декларацию целиком». После нажатия на нее сформируется отдельный файл в формате PDF и вы сможете ознакомиться с ним.

Останется только ввести пароль к сертификату электронной подписи и нажать кнопку «Отправить». После этого 3-НДФЛ улетит в вашу ИФНС.

Что еще нужно знать об НДФЛ простым гражданам: виды налоговых вычетов

В НК РФ предусмотрен перечень расходов, с суммы которых можно получить вычет. В их числе:

— расходы на приобретение жилья (ст. 220 НК РФ);

— расходы на обучение, лечение, физкультурно-оздоровительные услуги, личное добровольное страхование (ст. 219 НК РФ);

— внесение средств на индивидуальный инвестиционный счет (ст. 219.1 НК РФ) и т.д.

Так вот, если у вас были такие расходы (вложения) в 2022 году и при этом вы получали доходы, облагаемые НДФЛ в 2022 году, то имеете право заявить вычет. То есть вернуть часть уплаченного с ваших доходов налога обратно. Для целей вычета подать декларацию можно в любой момент в течение 3 лет, следующих за годом соответствующих расходов. То есть в отношении затрат 2022 года заявить вычет можно в 2023, 2024, 2025 гг.

На сайте ФНС вы можете посмотреть образцы деклараций 3-НДФЛ с вычетами.

На чтение 14 мин Просмотров 1.2к.

Одним из способов подготовки налоговой декларации 3-НДФЛ является ее заполнение в программе, подготовленной ФНС. Ее можно скачать непосредственно на сайте налоговой службы, установить на свой компьютер и заполнить необходимые поля и вкладки.

Ниже представлена подробная пошаговая инструкция, которая позволит подготовить отчетность для физических лиц и ИП с помощью программы за 2022 год.

Для 2021 года: Заполнение 3-НДФЛ в программе Декларация 2020.

Содержание

- Скачать бесплатно с сайта ФНС

- Новая форма 2023

- Сроки подготовки и подачи налоговой декларации

- Как самостоятельно заполнить за 2022 год – инструкция

- Задание условий

- Сведения о декларанте

- Доходы, полученные в РФ

- Если заработок получен от работодателя

- Заполнение при продаже квартиры

- Вкладка Вычеты

- Имущественный при покупке жилья

- Социальный для возврата подоходного налога за обучение, лечение

- Стандартные

- Для ИП (индивидуальных предпринимателей)

- Как сохранить отчет в xml и pdf?

- Как распечатать на другом компьютере?

- Полезное видео

Скачать бесплатно с сайта ФНС

Установочный файл программы можно скачать с официального сайта ИФНС, ссылка на скачивание – налог.ру.

По данной ссылке находится актуальная версия на 2023 год, ежегодно вносятся изменения, поэтому важно скачивать последнюю версию.

Скачивание бесплатно и доступно абсолютно для каждого желающего. Скачивать нужно программу установки, после чего файл запустить – программа установится на компьютер.

Пояснения по установке можно также скачать отдельным файлом.

После того, как программа 3-НДФЛ 2022 установится, нужно ее открыть и приступить к заполнению полей и подготовке декларации.

С помощью данной программы можно заполнить 3-НДФЛ в следующих случаях:

- ИП для декларирования доходов от предпринимательской деятельности.

- Частнопрактикующие лица (адвокаты, нотариусы и прочие) для подачи отчетности по полученному доходу за отчетный год.

- Обычные граждане, получившие доход и обязанные уплатить с него подоходный налог (имеется в виду тот налог, который не удержал работодатель) – например, при получении процентов, дивидендов, продаже имущества.

- Обычные граждане для использования вычета (имущественного, социального, стандартного) и возврата части понесенных расходов (покупка недвижимости, автомобилей, расходы на обучение, лечение).

- Обычные граждане для получения имущественного вычета по проданному имуществу (движимому и недвижимому) – продажа квартир, уплата ипотечных процентов, продажа автомобилей.

Получать возврат денег можно и более простым способом с помощью кэшбека. Подробнее в статье по ссылке https://zozi.ru

Новая форма 2023

Не обязательно применять программу с сайта налог.ру для подготовки декларации 3-НДФЛ. Физическое лицо может скачать форму декларацию в формате excel, после чего заполнить ее на своем компьютере либо распечатать и заполнить вручную ручкой.

Важно при этом скачивать новую актуальную версию декларации, так как регулярно вносятся изменения в бланк.

В 2023 году форма 3-НДФЛ значительно изменилась. Бланк был упрощен, были учтены многочисленные изменения налогового законодательства. Актуальный формат декларации можно скачать ниже бесплатно в excel.

Скачать новую форму 3-НДФЛ на 2023 год – excel (для заполнения за 2022 год).

Инструкции по заполнению данной формы в различных случаях с заполненными образцами декларации:

- при продаже квартиры;

- для ИП;

- для ИП нулевая;

- при покупке квартиры;

- по ипотеке;

- при продаже автомобиля;

- на возврат НДФЛ за лечение.

Сроки подготовки и подачи налоговой декларации

Ограничение по срока подачи 3-НДФЛ установлено только для случаев, когда ИП или физическое лицо желает показать свой доход с целью уплаты НДФЛ (или неуплаты в случае нулевой базы).

ИП, адвокаты, нотариусы, физлица при продаже имущества, получении дохода обязаны подать декларацию 3-НДФЛ для уплаты НДФЛ до конца апреля следующего года.

По доходам 2022 года нужно отчитаться перед ФНС до 30 апреля 2023 года.

Для возврата подоходного налога в связи с использованием любого вида вычета сроки подачи декларации не установлены. То есть обратиться в ИФНС можно в любой день в течение года, следующего за отчетным годом.

Заполненную в программе декларацию можно сохранить в формате xml, после чего распечатать, подписать и подать в налоговую службу в бумажном виде лично или через представителя. Можно отправить документы почтой.

Как самостоятельно заполнить за 2022 год – инструкция

Если для подготовки налоговой декларации выбрана программа ФНС, то ниже представлен пошаговая инструкция по заполнению необходимых вкладок и полей 3-НДФЛ в зависимости от причины ее подготовки и подачи.

Особенности программы декларация 3-НДФЛ 2022:

- Слева находится шесть вкладок, заполнять нужно не все, а только необходимые.

- Некоторые вкладки активируются для заполнения только после задания условий на первой вкладке.

- Начать заполнение следует с верхней вкладки «Задание условий».

- Вторым шагом будет заполнение «Сведений о декларанте» – вторая вкладка.

- Если программой пользуется ИП, то следующий шаг – это оформление вкладки «Предприниматели».

- Если программой пользуется физлицо для уплаты налога с дохода, то нужно заполнить вкладку «Доходы, полученные в РФ» и «Доходы за пределами РФ» при наличии таковых. Если при этом есть право на вычет, уменьшающий базу для уплаты подоходного налога, то заполняется последняя вкладка «Вычеты».

- Если в программе идет подготовка декларации для возврата НДФЛ, то нужно заполнить вкладку «Вычеты».

Задание условий

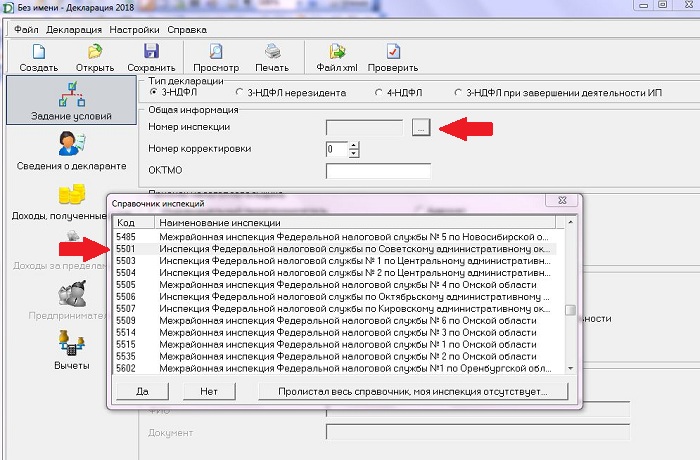

Это первая вкладка, на ней указывается основная информация о налогоплательщике, ФНС, причине подачи 3-НДФЛ.

Нужно убедиться, что вверху отмечен тип декларации «3-НДФЛ».

В общей информации указывается номер ФНС, куда подается отчет – по месту проживания физлица или ИП. Инспекция выбирается после щелчка на многоточие.

Далее на мониторе появится окошко, в котором надо выбрать, какой именно доход вы хотите заявить. Наиболее часто встречающиеся ситуации – это как раз сдача жилья в аренду и продажа имущества. Рассмотрим последний вариант подробнее на примере продажи квартиры. Но прежде вспомним, когда с дохода от продажи объектов жилой недвижимости нужно платить налог.

В каких случаях заполнение 3-НДФЛ при продаже квартиры обязательно

Доход, полученный от продажи жилья, не всегда облагается НДФЛ. Необходимость уплаты налога зависит, прежде всего, от срока владения квартирой. Так, если с момента оформления права собственности на нее и до реализации прошло более 5 лет, то платить НДФЛ не придется. Трех лет владения недвижимым имуществом достаточно для продажи без налога единственного жилья. А если платить налог не нужно, то и представлять 3-НДФЛ тоже (п. 1, 4 ст. 229 НК РФ).

Также особые условия установлены для семей с детьми, которые продают жилье с целью улучшения жилищных условий.

Кроме того, сумму доходов, полученных от продажи квартиры нередко можно уменьшить на расходы, связанные с ее приобретением. Или можно воспользоваться фиксированным имущественным вычетом в 1 млн руб. Подробнее об определении суммы НДФЛ к уплате читайте в статье «Как физлицу платить налог при продаже недвижимости».

Как заполнить онлайн 3-НДФЛ при продаже квартиры: подробная инструкция

Допустим, гражданин в начале 2020 года купил квартиру за 6,5 млн. руб., а в 2022 продал ее за 7,5 млн руб. (документы по обеим сделкам есть). В 2020-2021 гг. цены на жилье в большинстве регионов РФ росли. И только весной 2022 года этот рост остановился.

В 2023 году гражданину нужно уплатить НДФЛ с разницы между ценой продажи и ценой покупки квартиры, т.е. налог в размере 130 000 руб. ((7 500 000 руб. – 6 500 000 руб.) х 13%).

Вернемся в Личный кабинет на сайте ФНС. Здесь вы выбираете из списка ссылку: заявить доход «при продаже имущества».

Теперь начинается заполнение 3-НДФЛ:

— выбираете год, за который подается 3-НДФЛ. По умолчанию в списке будет стоять 2022;

— отмечаете, подаете вы декларацию впервые или ранее уже подавали за тот же год;

— указываете номер телефона. По нему налоговики свяжутся с вами, если у них возникнут вопросы по декларации или подтверждающим документам;

— нажимаете кнопку «Далее».

На следующей странице нажимаете кнопку «Добавить источник дохода».

Здесь вам нужно будет выбрать из списка объект жилой недвижимости, который вы продали. Ведь сегодня сведения обо всем имуществе физлиц у налоговиков есть.

Далее делаете так:

- указываете ФИО покупателя и цену, за которую была продана квартира. В нашем примере это 7,5 млн руб. Если продавали долю, то ставите в соответствующем поле галку и вписываете в открывшихся полях долю, к примеру, 1/2;

- ставите галку напротив строки «Получить налоговый вычет»;

- выбираете вид вычета «В сумме расходов на приобретение»;

- рядом указываете сумму вычета (расходов). То есть цену, за которую ранее купили эту квартиру. В нашем примере это 6,5 млн руб. Если расходов на покупку квартиры не было, можно воспользоваться вычетом в установленном размере;

- нажимаете кнопку «Далее».

На следующей странице нужно будет подгрузить документы в электронном виде: договор, платежные документы и т.д. Подойдут и сканы, и фотографии. Допустимые форматы файлов будут указаны прямо на странице.

На следующей странице вы увидите предварительную сумму налога к уплате, а также сообщение о том, что декларация сформирована и будет направлена в вашу ИФНС по месту жительства. Ниже будет кнопка «Просмотреть декларацию целиком». После нажатия на нее сформируется отдельный файл в формате PDF и вы сможете ознакомиться с ним.

Останется только ввести пароль к сертификату электронной подписи и нажать кнопку «Отправить». После этого 3-НДФЛ улетит в вашу ИФНС.

Что еще нужно знать об НДФЛ простым гражданам: виды налоговых вычетов

В НК РФ предусмотрен перечень расходов, с суммы которых можно получить вычет. В их числе:

— расходы на приобретение жилья (ст. 220 НК РФ);

— расходы на обучение, лечение, физкультурно-оздоровительные услуги, личное добровольное страхование (ст. 219 НК РФ);

— внесение средств на индивидуальный инвестиционный счет (ст. 219.1 НК РФ) и т.д.

Так вот, если у вас были такие расходы (вложения) в 2022 году и при этом вы получали доходы, облагаемые НДФЛ в 2022 году, то имеете право заявить вычет. То есть вернуть часть уплаченного с ваших доходов налога обратно. Для целей вычета подать декларацию можно в любой момент в течение 3 лет, следующих за годом соответствующих расходов. То есть в отношении затрат 2022 года заявить вычет можно в 2023, 2024, 2025 гг.

На сайте ФНС вы можете посмотреть образцы деклараций 3-НДФЛ с вычетами.

На чтение 14 мин Просмотров 1.2к.

Одним из способов подготовки налоговой декларации 3-НДФЛ является ее заполнение в программе, подготовленной ФНС. Ее можно скачать непосредственно на сайте налоговой службы, установить на свой компьютер и заполнить необходимые поля и вкладки.

Ниже представлена подробная пошаговая инструкция, которая позволит подготовить отчетность для физических лиц и ИП с помощью программы за 2022 год.

Для 2021 года: Заполнение 3-НДФЛ в программе Декларация 2020.

Содержание

- Скачать бесплатно с сайта ФНС

- Новая форма 2023

- Сроки подготовки и подачи налоговой декларации

- Как самостоятельно заполнить за 2022 год – инструкция

- Задание условий

- Сведения о декларанте

- Доходы, полученные в РФ

- Если заработок получен от работодателя

- Заполнение при продаже квартиры

- Вкладка Вычеты

- Имущественный при покупке жилья

- Социальный для возврата подоходного налога за обучение, лечение

- Стандартные

- Для ИП (индивидуальных предпринимателей)

- Как сохранить отчет в xml и pdf?

- Как распечатать на другом компьютере?

- Полезное видео

Скачать бесплатно с сайта ФНС

Установочный файл программы можно скачать с официального сайта ИФНС, ссылка на скачивание – налог.ру.

По данной ссылке находится актуальная версия на 2023 год, ежегодно вносятся изменения, поэтому важно скачивать последнюю версию.

Скачивание бесплатно и доступно абсолютно для каждого желающего. Скачивать нужно программу установки, после чего файл запустить – программа установится на компьютер.

Пояснения по установке можно также скачать отдельным файлом.

После того, как программа 3-НДФЛ 2022 установится, нужно ее открыть и приступить к заполнению полей и подготовке декларации.

С помощью данной программы можно заполнить 3-НДФЛ в следующих случаях:

- ИП для декларирования доходов от предпринимательской деятельности.

- Частнопрактикующие лица (адвокаты, нотариусы и прочие) для подачи отчетности по полученному доходу за отчетный год.

- Обычные граждане, получившие доход и обязанные уплатить с него подоходный налог (имеется в виду тот налог, который не удержал работодатель) – например, при получении процентов, дивидендов, продаже имущества.

- Обычные граждане для использования вычета (имущественного, социального, стандартного) и возврата части понесенных расходов (покупка недвижимости, автомобилей, расходы на обучение, лечение).

- Обычные граждане для получения имущественного вычета по проданному имуществу (движимому и недвижимому) – продажа квартир, уплата ипотечных процентов, продажа автомобилей.

Получать возврат денег можно и более простым способом с помощью кэшбека. Подробнее в статье по ссылке https://zozi.ru

Новая форма 2023

Не обязательно применять программу с сайта налог.ру для подготовки декларации 3-НДФЛ. Физическое лицо может скачать форму декларацию в формате excel, после чего заполнить ее на своем компьютере либо распечатать и заполнить вручную ручкой.

Важно при этом скачивать новую актуальную версию декларации, так как регулярно вносятся изменения в бланк.

В 2023 году форма 3-НДФЛ значительно изменилась. Бланк был упрощен, были учтены многочисленные изменения налогового законодательства. Актуальный формат декларации можно скачать ниже бесплатно в excel.

Скачать новую форму 3-НДФЛ на 2023 год – excel (для заполнения за 2022 год).

Инструкции по заполнению данной формы в различных случаях с заполненными образцами декларации:

- при продаже квартиры;

- для ИП;

- для ИП нулевая;

- при покупке квартиры;

- по ипотеке;

- при продаже автомобиля;

- на возврат НДФЛ за лечение.

Сроки подготовки и подачи налоговой декларации

Ограничение по срока подачи 3-НДФЛ установлено только для случаев, когда ИП или физическое лицо желает показать свой доход с целью уплаты НДФЛ (или неуплаты в случае нулевой базы).

ИП, адвокаты, нотариусы, физлица при продаже имущества, получении дохода обязаны подать декларацию 3-НДФЛ для уплаты НДФЛ до конца апреля следующего года.

По доходам 2022 года нужно отчитаться перед ФНС до 30 апреля 2023 года.

Для возврата подоходного налога в связи с использованием любого вида вычета сроки подачи декларации не установлены. То есть обратиться в ИФНС можно в любой день в течение года, следующего за отчетным годом.

Заполненную в программе декларацию можно сохранить в формате xml, после чего распечатать, подписать и подать в налоговую службу в бумажном виде лично или через представителя. Можно отправить документы почтой.

Как самостоятельно заполнить за 2022 год – инструкция

Если для подготовки налоговой декларации выбрана программа ФНС, то ниже представлен пошаговая инструкция по заполнению необходимых вкладок и полей 3-НДФЛ в зависимости от причины ее подготовки и подачи.

Особенности программы декларация 3-НДФЛ 2022:

- Слева находится шесть вкладок, заполнять нужно не все, а только необходимые.

- Некоторые вкладки активируются для заполнения только после задания условий на первой вкладке.

- Начать заполнение следует с верхней вкладки «Задание условий».

- Вторым шагом будет заполнение «Сведений о декларанте» – вторая вкладка.

- Если программой пользуется ИП, то следующий шаг – это оформление вкладки «Предприниматели».

- Если программой пользуется физлицо для уплаты налога с дохода, то нужно заполнить вкладку «Доходы, полученные в РФ» и «Доходы за пределами РФ» при наличии таковых. Если при этом есть право на вычет, уменьшающий базу для уплаты подоходного налога, то заполняется последняя вкладка «Вычеты».

- Если в программе идет подготовка декларации для возврата НДФЛ, то нужно заполнить вкладку «Вычеты».

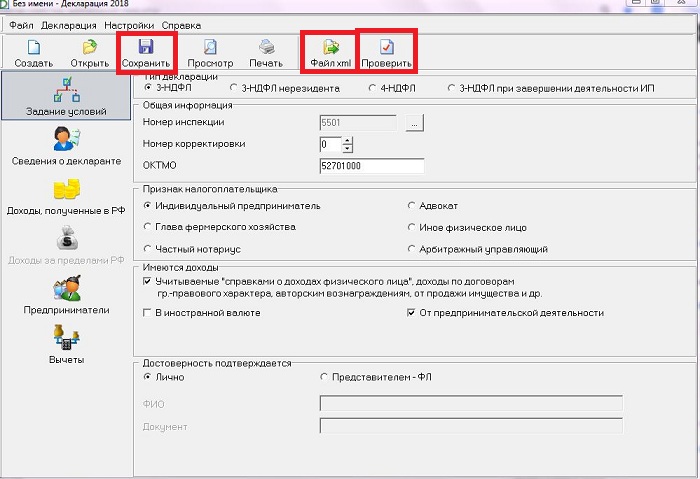

Задание условий

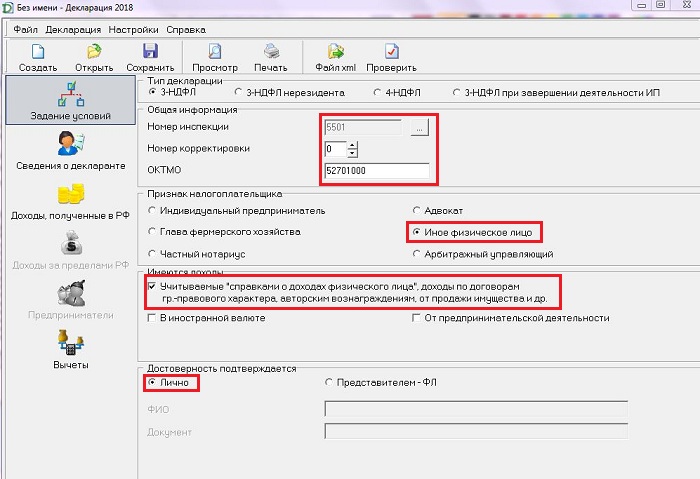

Это первая вкладка, на ней указывается основная информация о налогоплательщике, ФНС, причине подачи 3-НДФЛ.

Нужно убедиться, что вверху отмечен тип декларации «3-НДФЛ».

В общей информации указывается номер ФНС, куда подается отчет – по месту проживания физлица или ИП. Инспекция выбирается после щелчка на многоточие.

Номер корректировки нужно оставить 0, что соответствует первичной подаче.

ОКТМО указывается в соответствии с местом жительства физлица. Если данный номер не известен, то посмотреть его можно в классификаторе ОКТМО.

Признак налогоплательщика – зависит от того, кто подает 3-НДФЛ, отмечается нужный вариант из предложенных.

Имеются доходы – ИП и частнопрактикующие лица отмечают пункт «От предпринимательской деятельности», все остальные отмечают первый пункт. При наличии доходов в отчетном году в иностранной валюте дополнительно выбирается соответствующий пункт.

Достоверность подтверждается – здесь нужно указать, как будет подаваться 3-НДФЛ в ФНС – лично или через доверенное лицо. Во втором случае дополнительно заполняются данные о представителе.

В итоге в заполненном виде данная вкладка программы может выглядеть следующим образом:

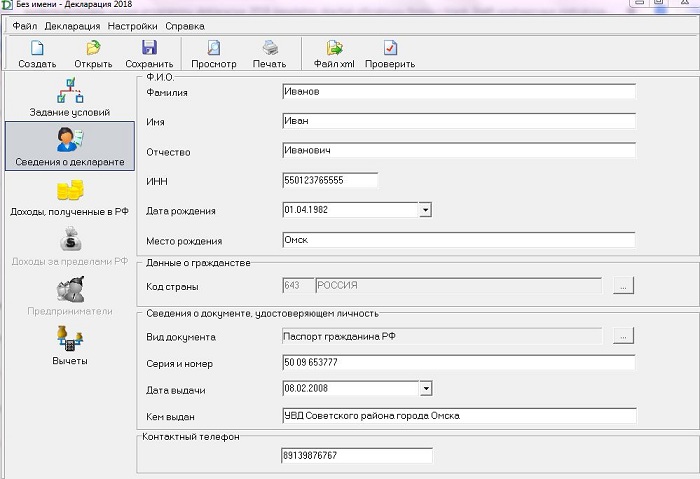

Сведения о декларанте

Это вторая вкладка программы, необходима для заполнения сведений о себе на основании документа, удостоверяющего личность.

Последовательно нужно заполнить:

- ФИО – точно как в паспорте;

- ИНН;

- дата рождения;

- место рождения – как указано в паспорте;

- гражданство – по умолчанию уже указано РФ, если иное, то нужно выбрать по щелчку на многоточие;

- сведения об удостоверяющем паспорте;

- телефон – указывать обязательно, в противном случае налоговый специалист не сможет связаться в случае вопросов и проблем.

В заполненном виде данная вкладка выглядит так:

Доходы, полученные в РФ

Третью вкладку программы 3-НДФЛ заполняют физические лица, которые получили в отчетном году доход и желают уплатить с него НДФЛ или сообщить об отсутствии обязанности по уплате ввиду нулевой налоговой базы.

Во-первых, нужно обратить внимание на налоговую ставку – ее можно выбрать из верхнего списка (13, 9, 35, 13). В зависимости от дохода и принадлежности к РФ выбирается нужная ставка. Последняя 13% относится к дивидендам.

В этой вкладке программы нужно заполнить:

- Источники выплат – может быть работодатель, покупатель имущества, организация, выплатившая дивиденды или иное лицо, от которого получен доход.

- В отношении доходов от работодателя заполняется поле ниже, где показывается заработок в разрезе каждого месяца.

- Итоговые суммы заработка и удержанного с него подоходного налога фиксируются ниже.

- При предоставлении работодателем любого вида вычета в отчетном году их величина отражается в поле ниже.

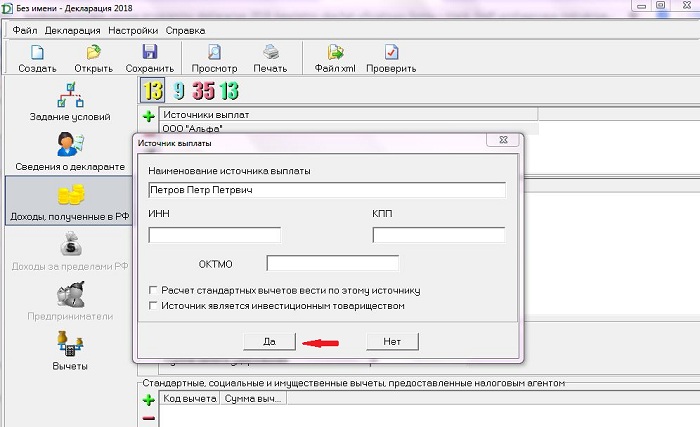

Для добавления источника выплат – нужно нажать на зеленый плюс. В открывшейся вкладе вносится наименование работодателя, ФИО покупателя имущества или название иного лица, от которого получен доход. Для организаций дополнительно вносится ИНН, КПП и ОКТМО. Для физических лиц, выступивших покупателем имущества, достаточно заполнить ФИО.

Если указанный работодатель предоставлял стандартные вычеты в течение года, то нужно поставить отметку в поле «Расчет ст.выч. вести по этому источнику».

Пример заполнения данных об источнике выплат, если это работодатель:

Пример заполнения, если источник выплат – покупатель физическое лицо:

Если заработок получен от работодателя

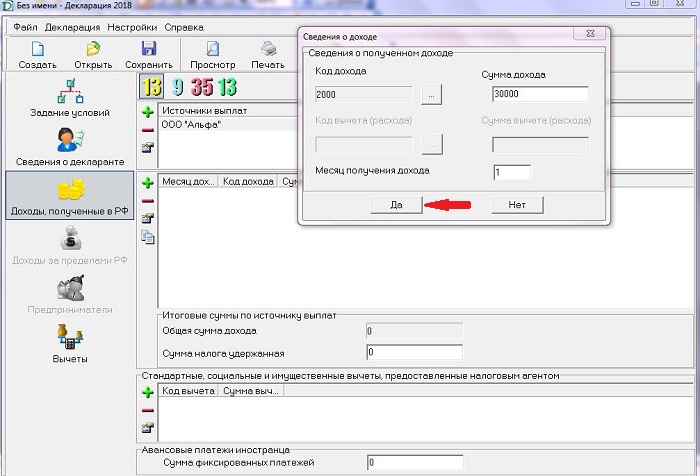

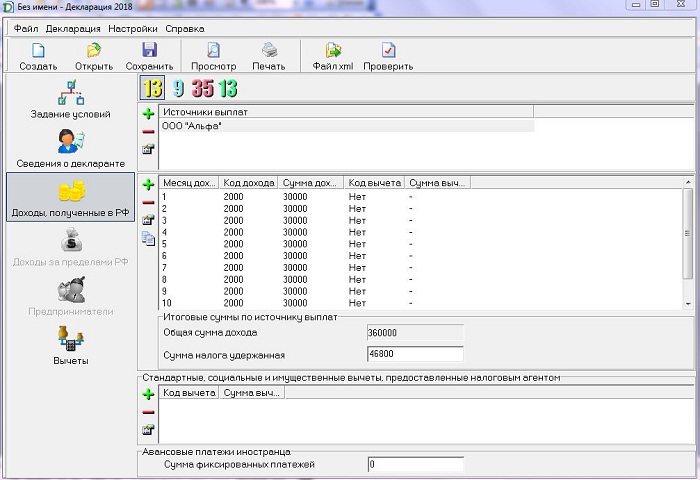

После заполнения данных об источнике выплат, заполняется поле ниже, где приводятся заработки для каждого месяца отдельно. Информацию нужно брать из справки 2-НДФЛ, которая берется у работодателя.

Во вкладке сведения о доходах нужно нажать зеленый плюс для добавления заработка за месяц.

В открывшейся вкладке заполняется:

- код дохода (каждому виду соответствует свой код, для зарплаты 2000, для больничного 2300, для отпускных 2012);

- сумма дохода;

- код вычета и его сумма, если предоставляется;

- порядковый номер месяца.

Данная информация заполняется в программе для каждого месяца, в котором были выплаты от работодателя. Если в одном месяце были доходы по нескольким кодам, например, одновременно были выплачены отпускные и зарплата, то нужно отдельно указать суммы по каждому виду.

После заполнения сумм выплат по каждому месяцу отчетного года ниже автоматом выведется общая величина заработка за 2022 год.

Налог удержанный заполняется на основании справки 2-НДФЛ (пятый раздел).

Если работодатель предоставлял вычеты, то ниже нужно заполнить соответствующую вкладку. Информацию о вычетах можно найти в четвертом разделе справки 2-НДФЛ. Вычет можно добавить также по нажатию на зеленый плюс.

В итоге после заполнения всех данных на основании справки 2-НДФЛ данная вкладка программы будет выглядеть примерно так:

Заполнение при продаже квартиры

Если налоговая декларация заполняется с целью уплаты НДФЛ при продаже квартир или иного вида недвижимости (земля, дом, дача, комната и т.д.), то источником выплат будет являться покупатель. Чаще всего это физическое лицо, но может быть и организация.

С полученного от продажи дохода нужно заплатить 13 процентов, при этом можно уменьшить подоходный налог к уплате, воспользовавшись вычетом (1 млн.руб. или фактические расходы по приобретению).

Во вкладке программы «Источник выплат» указывается ФИО физ.лица или данные об организации, которая купила квартиру.

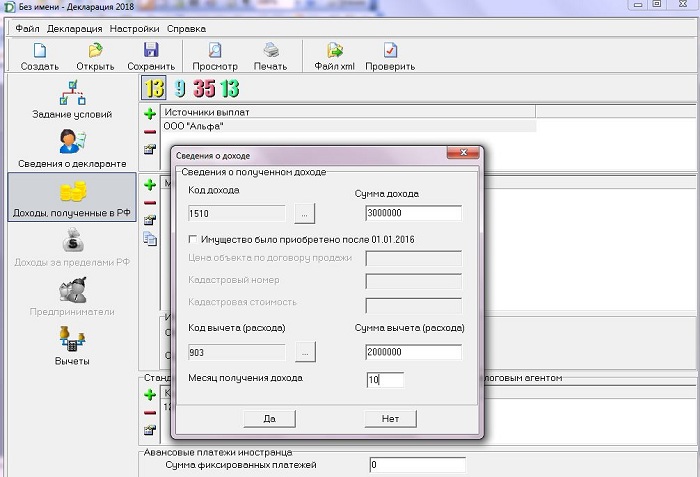

Во вкладке сведения о доходе после нажатия на зеленый плюс выбирается код дохода: при продаже целой квартиры 1510, при продаже доли – 1511.

После указания правильного кода дохода вид вкладки программы 3-НДФЛ меняется.

Если квартира была куплена до начала 2016 года, то справа вносится продажная цена квартиры по договору купли-продажи, ниже указывается порядковый номер месяца, в котором зарегистрирован переход права собственности и вид желаемого вычета (1 млн.руб. или фактические расходы по приобретению).

Пример заполнения:

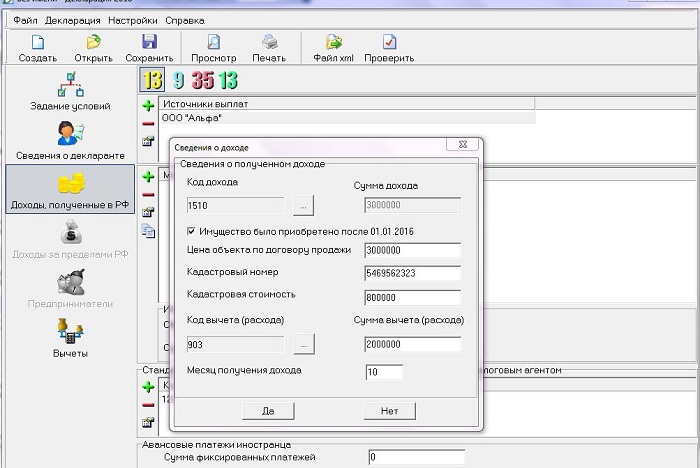

Если квартира была куплена после 01.01.2016, то ставится ниже отметка в поле «Имущество было приобретено после 01.01.2016». Далее заполняется информация:

- продажная цена по договору купли-продажи;

- кадастровый номер – если известен;

- кадастровая стоимость – если известна;

- вид вычета, который продавец желает использовать (1 млн.руб. или расходы);

- сумма вычета;

- номер месяца получения дохода.

Если окажется, что продажная цена меньше, чем кадастровая стоимость, умноженная на 0.7, то подоходный налог придется платить с кадастровой стоимости, умноженной на 0.7 с учетом вычета.

Пример заполнения данной вкладки программы декларация 3-НДФЛ при продаже квартиры, которая была получена после 01.01.2016:

Вкладка Вычеты

В данной вкладке программы, прежде всего, выбирается нужный вид вычета:

- Имущественный – если нужно вернуть НДФЛ при покупке недвижимости.

- Социальный – для возврата подоходного налога по тратам на обучение, лечение.

- Стандартный – если работодатель не в полном мере предоставил данный вид льготы.

- Инвестиционный – если были операции инвестиционного характера в 2022 году.

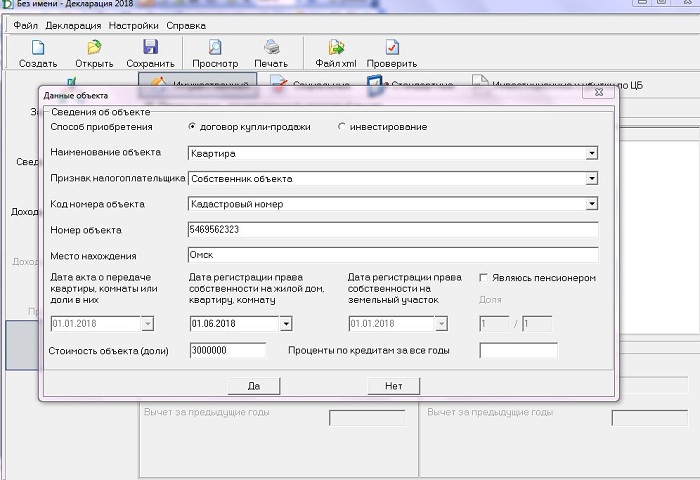

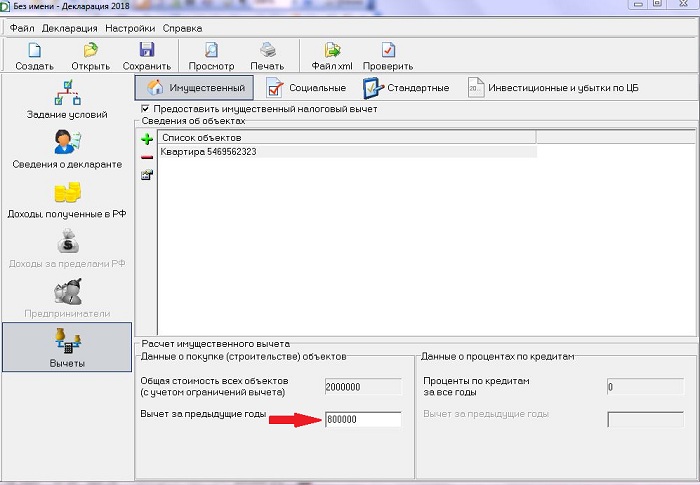

Имущественный при покупке жилья

При покупке недвижимости граждане могут использовать имущественный вычет 2 млн.руб. для возврата 13 процентов с расходов. Эту вкладку программы нужно также заполнять для получения вычета по ипотечным процентам.

Отмечается «Предоставить имущественный вычет».

Для добавления купленного объекта нужно нажать на зеленый плюс.

Далее заполняются следующие данные:

- выбирается из списка наименование объекта;

- выбирается из списка признак налогоплательщика;

- выбирается номер объекта, который известен – кадастровый, условные или инвентарный, если никакой не известен, то выбирается «номер отсутствует», как правило, известен кадастровый номер;

- прописывается номер, если он отсутствует, то ниже заполняется поле «место нахождения»;

- если составлялся передаточный акт на объект недвижимости, то вносится дата заключения акта;

- устанавливается дата, когда зарегистрированы права на недвижимость в гос.органе;

- если куплена доля, то указывается ее размер;

- пенсионерам нужно отметить факт принадлежности к данной категории граждан;

- вносится стоимость покупки по договору;

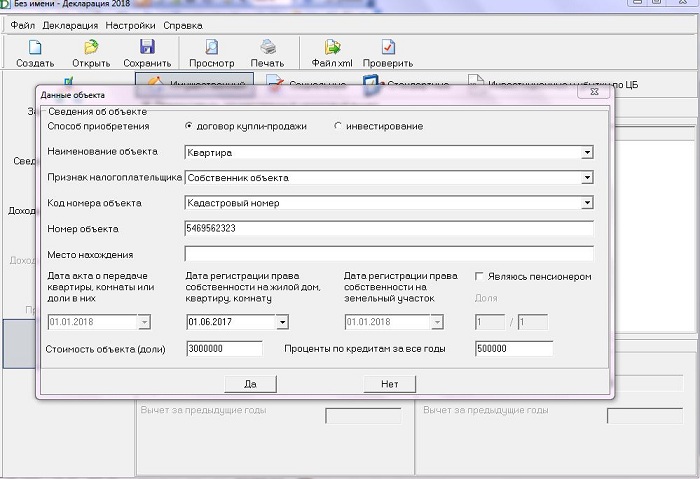

- если нужен возврат подоходного налога по ипотечным процентам, то вносится уплаченная сумма процентов по ипотечном договору.

В заполненном виде вкладка выглядит так:

После заполнения данных о купленном объекте ниже нужно провести расчет имущественного вычета.

Если покупатель квартиры или иной недвижимости обращается за вычетом с декларацией впервые, то указывается сумма расходов на покупку с учетом вычета.

Если обращение идет повторно для получения остатка вычета, то дополнительно вносится величина уже использованной льготы за предыдущие годы.

Аналогичные сведения заполняются по ипотечным процентам, если квартира куплена в ипотеку.

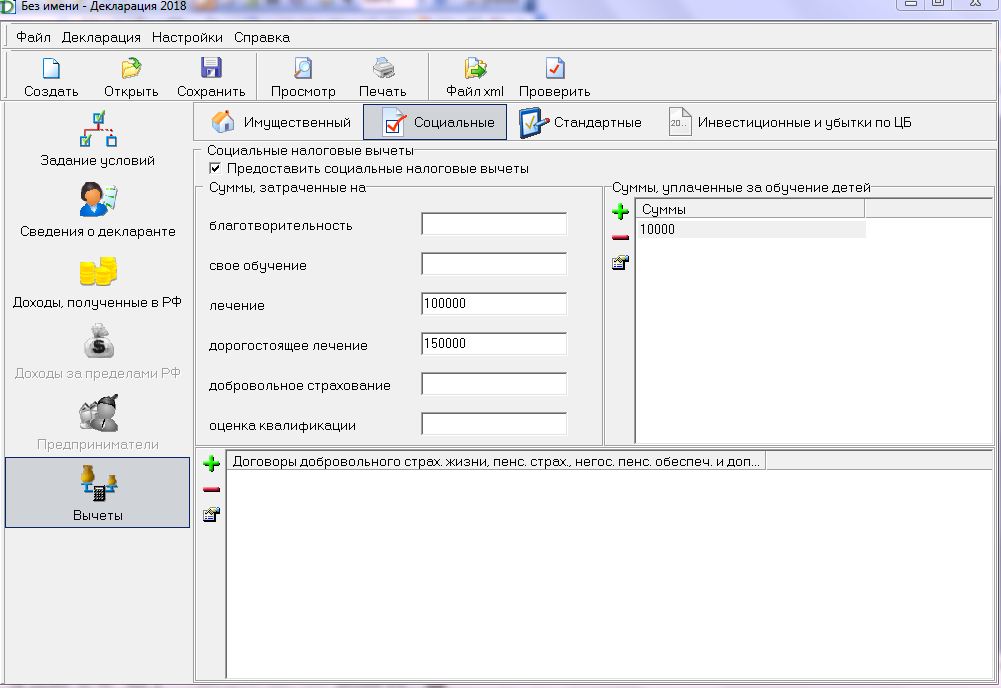

Социальный для возврата подоходного налога за обучение, лечение

В этом случае нужно заполнить данные о положенном социальном вычете.

В соответствующей вкладке программы с декларацией нужно отметить «предоставить социальные налоговый вычеты», после чего внести сумму расходов, которая учитывается в составе данного вида льготы.

При этом расходы указываются с учетом ограничения по величине вычета.

Наиболее часто используемые виды расходов:

- на лечение, обучение свое – 120000 руб.;

- на лечение, обучение родственников – 50000 руб.;

- дорогостоящее лечение из Перечня – без ограничений.

В заполненном виде по расходам на обучение данная вкладка программы 3-НДФЛ выглядит так:

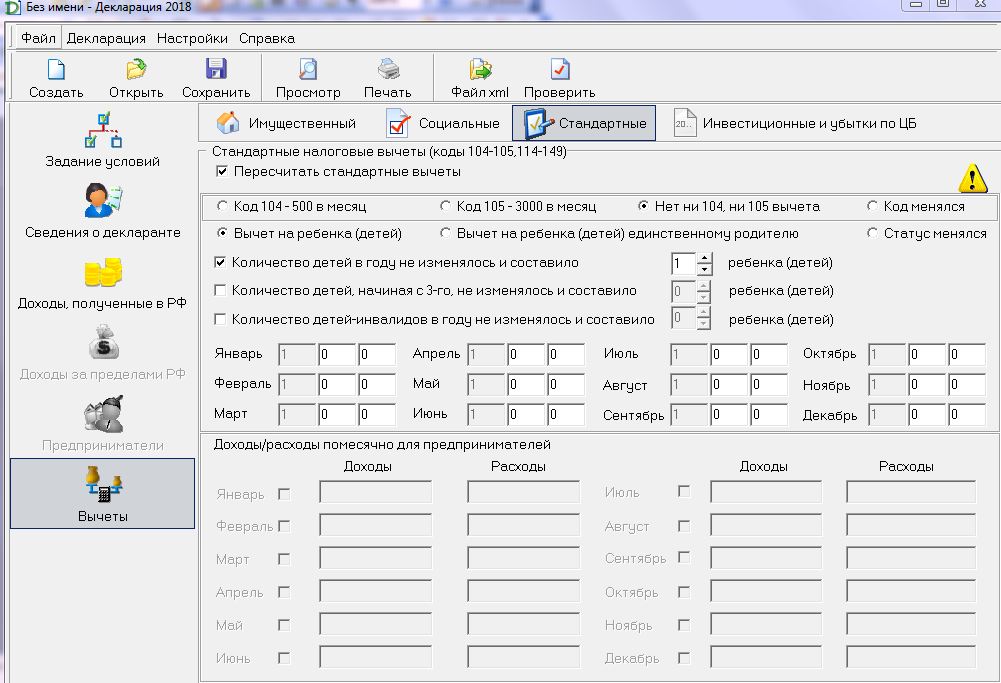

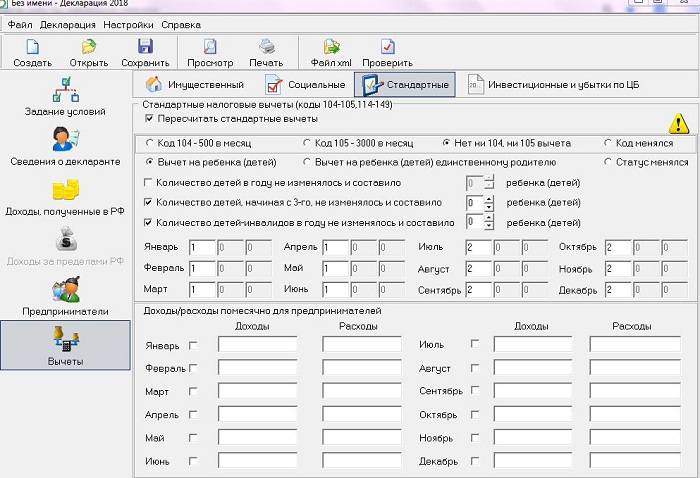

Стандартные

Если работодатель по какой-то причине не в полном мере предоставил данный вид льготы в течение 2022 года и удерживал НДФЛ с полной суммы заработка, то в 2023 году можно обратиться в ФНС за возвратом подоходного налога с суммы, в отношении которой не предоставлены стандартные вычеты.

Для возврата налога заполняется соответствующая вкладка программы.

Необходимо отметить «Пересчитать стандартные вычеты».

Далее отмечается:

- Код 104 – если не предоставлен вычет 500 руб.;

- Код 105 – если не предоставлен вычет 3000 руб;

- Нет ни 104, ни 105 – если указанные виды льгот не положены (предоставляется только детский вычет);

- Код менялся – если были изменения в отчетном году в отношении вычетом 500 и 3000 руб.

Единственного родителю ребенка положена удвоенная льгота, поэтому гражданину в таком статусе нужно отметить «Вычет на ребенка единственному родителю».

Если произошли изменения статуса в отчетном году, то нужно выбрать «Статус менялся» и указать, в каком месяце были изменения.

В стандартном случае выбирается пункт «Вычет на ребенка».

Если стандартная льгота предоставляется работнику, у которого один или двое детей, при этом их количество в отчетном году не менялось, то выбирается первый пункт «Количество детей в году не изменилось и составило» – справа выбирается число детей.

Если были изменения, то данный пункт не выбирается, сведения заполняются вручную по каждому месяцу ниже – заполняются первый клетки каждого месяца числом детей. Например, в июле родился второй ребенок:

Если детей трое и больше, при этом их число не менялось, то выбирается второй пункт. При наличии изменений (родился или умер ребенок) вносятся данные для каждого месяца ниже во вторую клетку.

Если у работника есть дети с инвалидностью, и их число не менялось в отчетном году, то ставится галочка в третьем пункте и указывается количество детей инвалидов. При наличии изменений – данные заполняются по каждому месяцу отдельно в третьей клетке.

Для ИП (индивидуальных предпринимателей)

ИП, который желает декларировать свой доход и уплатить налог, должен заполнить:

- На вкладке программы «заданий условий» – указать признак налогоплательщика «Индивидуальный предприниматель», а вид доходов «От предпринимательской деятельности».

- На вкладке «Предприниматели» указать вид деятельности и его код по ОКВЭД, сумму доходов за отчетный год, сумму расходов, если есть их документальное подтверждение (в противном случае доходы будут уменьшены на 20%), заполнить дополнительные данные – скорректированная база и налог при самостоятельной корректировке, платежи по патенту и торговому сбору при наличии таковых, а также авансовые платежи по налогу в течение года, которые уменьшат НДФЛ к уплате за год.

- КФХ отмечаются пункт «Крестьянское фермерское хозяйство» и указывают год образования.

Как сохранить отчет в xml и pdf?

Заполненная в программе декларация сохраняется путем нажатия на дискету (Сохранить) в верхней части окна. Также можно сохранить документ через Файл – Сохранить.

После сохранения 3-НДФЛ требует проверки, для чего нужно нажать «Проверить» в верхнем меню, либо через Декларация – Проверить.

Если проверка прошла успешно, значит, ошибок в заполненной декларации 3-НДФЛ нет и можно приступать к распечатке.

Чтобы сохранить 3-НДФЛ в формате xml, следует нажать в верхнем меню Декларация – Экспорт в xml. Можно воспользоваться кнопкой «Файл xml» в верху окна.

Далее можно использовать сохраненный файл в необходимых целях.

Как распечатать на другом компьютере?

Если возникла необходимость распечатать заполненную декларацию на другом компьютере, например, нет доступа к принтеру у текущего устройства, то требуется сохраненный xml файл перенести на флешку, после чего открыть ее на другом компьютере.

Полезное видео

В данном видео даны подробные разъяснения, как правильно заполнять 3-НДФЛ с помощью программы ИФНС.

Лазарева Ольга Владимировна

Дипломированный юрист и экономист.

Задать вопрос